アメリカ大統領選挙インサイト

2024年のアメリカ大統領選挙とその選挙結果、政策が投資に与える影響などについて考察しました

新型コロナウイルスの感染拡大が始まった中国の株価は、年初来でプラス圏に浮上

今週3日には、米連邦準備制度理事会(FRB)が新型コロナウイルスの感染拡大に伴う景気下振れリスクに対応して0.5%の緊急利下げに動くなど、世界中で景気刺激策が出てきていますが、金融市場はいまだ警戒ムードを解いていません。筆者も短期的には慎重姿勢を維持しており、当面は変動性の高い相場が続くとみています。

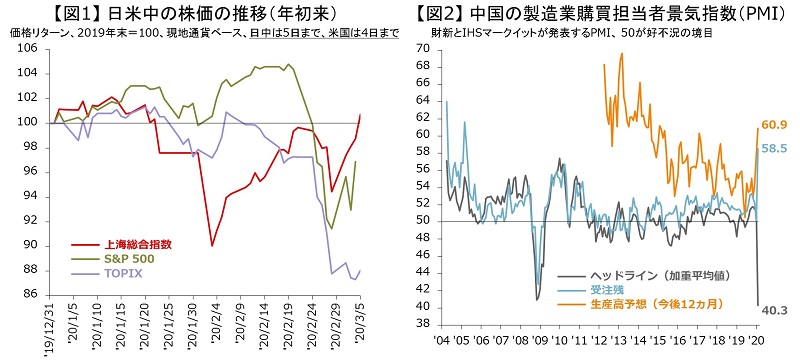

しかし、世界の株式市場の動きを個別に見ると、足元では新型肺炎の震源地である中国の株価が堅調に推移していることがわかります。実際に、下で掲載している【図1】を見ると、中国株(上海総合指数)は、日本株はおろか米国株よりも堅調で、今や年初来でプラス圏に浮上しています(5日終値時点)。また、中国景気の影響を強く受けるとされる銅の価格(ロンドン金属取引所(LME)の3ヵ月先物価格)も、年初来のリターンこそ弱いですが、最近は米国株が急落する局面でも底堅く推移しています。

このような直観では理解しがたい状況が、なぜ生じているのでしょうか?中国株式市場に関しては、「国家隊」と呼ばれる政府資金が株価を支えている可能性なども指摘されますが、基本的には「4-6月期以降の中国景気のV字回復への期待が強まっていること」が背景にあるとみています。

中国経済の4-6月期以降のV字回復に向けた歩みを確認

中国に限らず、新型肺炎の問題が深刻化してから解決に向かうまでのステップは、以下の通りと考えます。この点は、最も基本的な考え方ですが、今一度しっかり認識しておくべき最も重要なポイントです。

① 新型肺炎の感染者の拡大を受け、政府が感染抑制措置をとる。

→ 同時に、企業の倒産や雇用の削減を予防する措置(→モノやサービスの潜在的な供給能力を損なわないようにする措置)もセットで出てくる。

② 感染抑制と引き換えに経済活動が縮小し、一時的に景気が悪化する。V字の下降局面が発生。

→ この頃に、金融市場をなだめるため、利下げなどの需要喚起策が出てくるが、“この時点での”景気への影響は限定的。

③ 感染拡大が収束に向かう。

→ 特に、新規感染者数の動向を注視。

④ 感染抑制措置が緩和され、ヒトやモノの動きが徐々に活発になる。

→ このあたりから、市場は過ぎ去った“過去の”悪い指標に対する免疫力を高めていく。

⑤ 経済活動(供給面)が正常化すると同時に、たまっていた需要に加えて、それまでに発動した利下げなどの景気刺激策による更なる需要も出る。

→ V字の反転上昇局面。

この枠組みに当てはめて考えれば、日米欧は当面、①か②のステージ(→感染増加とV字の景気下降局面)にとどまる可能性が高い一方、一足先に①の抑制策をとり、③の感染鈍化も続いている中国は、今月から来月にかけて④から⑤のステージ(→Vの底打ち・上昇局面)に突入する可能性が高いと考えられます。

マクロとミクロの両面で感じ取る、中国景気の回復の兆し

ここで、中国景気が反転期に入りつつあることを確認する材料をいくつか挙げたいと思います。

まず、中国国家統計局は先月29日に、2月の購買担当者景気指数(PMI)を公表すると同時に、「大・中規模企業の業務再開率」を発表しています。先月25日時点の業務再開率は、全体では78.9%、製造業は85.6%となっています。また、これらは3月末に、全体で90.8%、製造業では94.7%まで回復するとの見通しも示されています。実際、足元では、衛星データなどで確認される中国の大気汚染が、経済活動の再開で再び悪化してきているとのニュースも出てきています。

明るい兆しは、ミクロの情報でも確認できます。台湾の鴻海(ホンハイ)精密工業*は今週3日に、中国の工場で生じている労働力不足はこれから解決し、3月末までのフル稼働を目指し、不透明感は残るものの4-6月期の売上高は急回復するとの見通しを示しています。

このように、今後は、中国政府が(湖北省を除いて)政策の軸足を感染抑制から生産再開へと移した結果として、“供給面の制約”が外れていきそうです。その場合、次は“需要の強さ”が顕在化し、まさにV字で景気が回復する可能性があります。

この点については、中国の2月の財新製造業PMIのデータから確認できます。【図2】を見ると、われわれがよく目にする【灰色】のヘッドライン(→新規受注や生産高などの加重平均値、詳細は注記を参照)は急激に悪化していますが、【水色】の受注残は大きく積みあがっています。この積みあがった受注残への対応に加えて、それまでに発動した財政・金融政策による需要喚起の効果発現もあり、4-6月期以降の景気は急速に持ち直す可能性があります。このような背景もあってか、【オレンジ色】の今後12ヶ月の生産高予想指数は、2月に5年ぶりの高水準まで上昇しています。

|

出所:(左)S&P Dow Jones Indices LLC、東京証券取引所、上海証券取引所、Bloomberg Finance L.P.、J.P. Morgan Asset Management

(右)財新、IHS Markit、Bloomberg Finance L.P.、J.P. Morgan Asset Management

注:(右)生産高予想のデータは、2012年4月以降。ヘッドライン(加重平均値)は、次の5つのサブインデックスの加重平均:新規受注(30%)、生産高(25%)、雇用(20%)、サプライヤー納期(15%)、購買品在庫(10%)。サプライヤー納期指数は、結果として得られる数値が他の指数と比較可能になるように算出されている。

データは2020年3月5日時点で取得可能な最新のものを掲載。 過去のパフォーマンスは将来の成果を示唆・保証するものではありません。

以上でまとめた中国のV字回復にむけた動きは、今後の日米欧の回復シナリオを描くうえでの「下地を整える」という役割も担っており、非常に重要です。

このシナリオのリスクは、中国での感染が再び急拡大すること

ただし、仮に生産活動が再開したことによって、中国国内でウイルスの感染が再び急拡大する展開となれば、V字回復の期待は挫かれ、“W字型の回復”になる恐れが高まります。また、この場合、①日米欧などの政府・企業・消費者が早期に感染抑制措置を解除することに慎重になり、②世界の経済活動の停滞が想定以上に長引き、③企業の倒産や雇用の削減(ひいては景気後退)に繋がるリスクをいくぶん高めてしまうかもしれません。

(補足:感染再拡大のリスクは中国政府も当然意識しており、感染が広がりやすいサービス業の活動再開は、製造業に比べて慎重だったようです。その結果、サービス業の回復は製造業にやや遅れています。)

中国の生産活動が正常化に向かう中、少なくとも目先数週間は、感染状況が悪化している日米欧だけでなく、改善している中国の動向にも目を配り、同国から始まるV字回復の芽が順調に育っていくかを注視したいところです。

上記は、個別銘柄の推奨を目的としたものではありません。また、当該銘柄の株価の上昇または下落を示唆するものでもありません。

上記は掲載時点の執筆者の見解を示したものであり、将来予告なく見解が変更される場合があります。

2024年のアメリカ大統領選挙とその選挙結果、政策が投資に与える影響などについて考察しました

3分で読める!ストラテジストのグローバル市場展望 2023/05/29

3分で読める!ストラテジストのグローバル市場展望 2023/04/17

3分で読める!ストラテジストのグローバル市場展望 2023/03/27

3分で読める!ストラテジストのグローバル市場展望 2023/03/20

3分で読める!ストラテジストのグローバル市場展望 2023/03/13

3分で読める!ストラテジストのグローバル市場展望 2023/03/06

3分で読める!ストラテジストのグローバル市場展望 2023/02/20

3分で読める!ストラテジストのグローバル市場展望 2023/02/13

3分で読める!ストラテジストのグローバル市場展望 2023/02/06

3分で読める!ストラテジストのグローバル市場展望 2023/02/06

3分で読める!ストラテジストのグローバル市場展望 2023/01/30

3分で読める!ストラテジストのグローバル市場展望 2023/01/23

3分で読める!ストラテジストのグローバル市場展望 2022/12/26

3分で読める!ストラテジストのグローバル市場展望 2022/12/19

3分で読める!ストラテジストのグローバル市場展望 2022/12/12

3分で読める!ストラテジストのグローバル市場展望 2022/12/05

3分で読める!ストラテジストのグローバル市場展望 2022/11/28

3分で読める!ストラテジストのグローバル市場展望 2022/11/14

3分で読める!ストラテジストのグローバル市場展望 2022/11/07

3分で読める!ストラテジストのグローバル市場展望 2022/10/31

3分で読める!ストラテジストのグローバル市場展望 2022/10/24

3分で読める!ストラテジストのグローバル市場展望 2022/10/17

3分で読める!ストラテジストのグローバル市場展望 2022/09/26

3分で読める!ストラテジストのグローバル市場展望 2022/09/12

3分で読める!ストラテジストのグローバル市場展望 2022/09/05

3分で読める!ストラテジストのグローバル市場展望 2022/08/29

3分で読める!ストラテジストのグローバル市場展望 2022/08/15

3分で読める!ストラテジストのグローバル市場展望 2022/08/01

3分で読める!ストラテジストのグローバル市場展望 2022/07/25

3分で読める!ストラテジストのグローバル市場展望 2022/07/19

3分で読める!ストラテジストのグローバル市場展望 2022/06/27

3分で読める!ストラテジストのグローバル市場展望 2022/06/20

3分で読める!ストラテジストのグローバル市場展望 2022/06/13

3分で読める!ストラテジストのグローバル市場展望 2022/06/06

3分で読める!ストラテジストのグローバル市場展望 2022/05/30

3分で読める!ストラテジストのグローバル市場展望 2022/05/23

3分で読める!ストラテジストのグローバル市場展望 2022/05/16

3分で読める!ストラテジストのグローバル市場展望 2022/05/09

3分で読める!ストラテジストのグローバル市場展望 2022/05/02

3分で読める!ストラテジストのグローバル市場展望 2022/04/25

3分で読める!ストラテジストのグローバル市場展望 2022/04/18

3分で読める!ストラテジストのグローバル市場展望 2022/03/28

3分で読める!ストラテジストのグローバル市場展望 2022/03/14

3分で読める!ストラテジストのグローバル市場展望 2022/03/07

3分で読める!ストラテジストのグローバル市場展望 2022/02/28

3分で読める!ストラテジストのグローバル市場展望 2022/02/21

3分で読める!ストラテジストのグローバル市場展望 2022/02/14

3分で読める!ストラテジストのグローバル市場展望 2022/02/07

3分で読める!ストラテジストのグローバル市場展望 2022/01/31

3分で読める!ストラテジストのグローバル市場展望 2022/01/24

ストラテジストのいまを読み解くブログ 2020/08/25

第2四半期版Quarterly Perspectivesより④|ストラテジストのいまを読み解くブログ 2020/05/15

第2四半期版Quarterly Perspectivesより③|ストラテジストのいまを読み解くブログ 2020/05/15

ストラテジストのいまを読み解くブログ 2020/05/07

ストラテジストのいまを読み解くブログ 2020/05/01

ストラテジストのいまを読み解くブログ 2020/04/30

ストラテジストのいまを読み解くブログ 2020/04/28

第2四半期版Quarterly Perspectivesより②|ストラテジストのいまを読み解くブログ 2020/04/28

第2四半期版Quarterly Perspectivesより①|ストラテジストのいまを読み解くブログ 2020/04/27

ストラテジストのいまを読み解くブログ 2020/03/19

ストラテジストのいまを読み解くブログ 2020/03/18

ストラテジストのいまを読み解くブログ 2020/03/13

ストラテジストのいまを読み解くブログ 2020/02/27

ストラテジストのいまを読み解くブログ 2020/02/18

ストラテジストのいまを読み解くブログ 2020/01/07

ストラテジストのいまを読み解くブログ 2020/01/07

連銀が年末の巨額介入を示唆|ストラテジストのいまを読み解くブログ 2019/12/16

ストラテジストのいまを読み解くブログ 2019/12/09

ストラテジストのいまを読み解くブログ 2019/12/06

♪All you need is leverage♪|ストラテジストのいまを読み解くブログ 2019/11/29

♪All you need is leverage♪|ストラテジストのいまを読み解くブログ 2019/11/29

ストラテジストのいまを読み解くブログ 2019/11/27

ストラテジストのいまを読み解くブログ 2019/11/21

ストラテジストのいまを読み解くブログ 2019/11/18

ストラテジストのいまを読み解くブログ 2019/11/15

ストラテジストのいまを読み解くブログ 2019/11/14

ストラテジストのいまを読み解くブログ 2019/11/11

ストラテジストのいまを読み解くブログ 2019/11/08

ストラテジストのいまを読み解くブログ 2019/11/06

ストラテジストのいまを読み解くブログ 2019/11/01

ストラテジストのいまを読み解くブログ 2019/10/10

ストラテジストのいまを読み解くブログ 2019/09/11

ストラテジストのいまを読み解くブログ 2019/08/23

ストラテジストのいまを読み解くブログ 2019/08/21

ストラテジストのいまを読み解くブログ 2019/08/20

ストラテジストのいまを読み解くブログ 2019/08/19

ストラテジストのいまを読み解くブログ 2019/08/08

ストラテジストのいまを読み解くブログ 2019/08/02

ストラテジストのいまを読み解くブログ 2019/07/31

ストラテジストのいまを読み解くブログ 2019/07/22

ストラテジストのいまを読み解くブログ 2019/07/12

Guide to the Marketsおよびインデックスの定義は こちら