アメリカ大統領選挙インサイト

2024年のアメリカ大統領選挙とその選挙結果、政策が投資に与える影響などについて考察しました

2019/11/21

日本時間の今朝、米連邦準備制度理事会(FRB)は、10月29-30日に開催した連邦公開市場委員会(FOMC)の議事要旨を公表しました。

FRBは、この会合で、7月、9月に続く、3回目の利上げを決定しています。さらに、FRBのパウエル議長は、最近の講演を含め、「利下げはこれでいったん停止する」方針を示唆しています。

その議事要旨から、経済の先行きに関する重要な言及を見ておきます。10月末時点では「下向きのリスクがある」と評価されています。

まずは、FRBのスタッフからの経済活動に関する評価です。

"The staff continued to view the uncertainty around its projections for real GDP growth, the unemployment rate, and inflation as generally similar to the average of the past 20 years. Moreover, the staff still judged that the risks to the forecast for real GDP growth were tilted to the downside, with a corresponding skew to the upside for the unemployment rate. Important factors in that assessment were that international trade tensions and foreign economic developments seemed more likely to move in directions that could have significant negative effects on the U.S. economy than to resolve more favorably than assumed. In addition, softness in business investment and manufacturing so far this year was seen as pointing to the possibility of a more substantial slowing in economic growth than the staff projected. The risks to the inflation projection were also viewed as having a downward skew, in part because of the downside risks to the forecast for economic activity."

「スタッフは、引き続き、今後のGDPや失業率、インフレの見通しについて、過去20年の平均並みの不確実性があると評価した。より踏み込んで言えば、スタッフは、引き続き、GDPの見通しには下向きのリスクがあり、失業率には上昇のリスクがあると判断した。そうした評価に関する重要な要素として、(スタッフは)、国際貿易に関する緊張の高まりと海外の経済情勢が、想定よりも良い方向に解決するというよりも、むしろ、米国経済に対して大きなマイナスの影響を及ぼす方向に行く可能性を挙げた。加えて、今年ここまでの設備投資や製造業の弱さは、経済成長率がスタッフの見通しよりもより大きく鈍化する可能性を示唆しているように見られるとした。インフレ見通しに関するリスクについても、経済見通しに対する下向きのリスクを反映して、下向きであるとした。」

次に、スタッフの経済見通しを受けた、FOMCメンバーの経済活動に関する評価です。

"Many participants continued to view the downside risks surrounding the economic outlook as elevated, further underscoring the case for a rate cut at this meeting. In particular, risks to the outlook associated with global economic growth and international trade were still seen as significant despite some encouraging geopolitical and trade-related developments over the intermeeting period. In light of these risks, a number of participants were concerned that weakness in business spending, manufacturing, and exports could spill over to labor markets and consumer spending and threaten the economic expansion."

「多くの参加者は、引き続き、経済の見通しに関する下向きのリスクが高まっており、今回の会合での利下げの必要性を示唆していると判断した。前回の会合からこれまでに、地政学や貿易に関しては前向きな動向が見られたものの、世界経済と国際貿易の先行きに関するリスクは、引き続き、高いと評価した。これらのリスクについて、多くの参加者は、設備投資や製造業、輸出の弱さが、労働市場や消費支出にも広がり、経済成長を脅かす可能性を懸念した。」

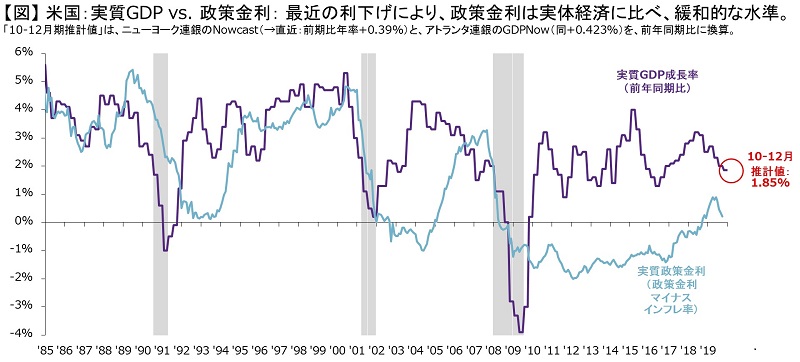

経済成長は、少なくとも10-12月期にかけて、さらに鈍化していく見込みです。ニューヨーク連銀のNowcastは前期比年率+0.39%、アトランタ連銀のGDPNowは同+0.423%と予測しています。

ただし、最近の利下げを含め、政策金利の水準は、実体経済の成長スピードに比べ、緩和的に映ります。

その可能性は低いと見られるものの、経済活動の鈍化が雇用に波及していけば、このまま景気後退に突入する可能性が高まります。おそらく現在、米国経済は、その岐路に立っています。

|

出所:FRB、米経済分析局(BEA)、ニューヨーク連銀、アトランタ連銀、Bloomberg、J.P. Morgan Asset Management

「インフレ率」は、PCEデフレーター(食品・エネルギーを除く)の前年同月比。

データは2019年11月20日時点で取得可能な最新のものを掲載。

2024年のアメリカ大統領選挙とその選挙結果、政策が投資に与える影響などについて考察しました

3分で読める!ストラテジストのグローバル市場展望 2023/05/29

3分で読める!ストラテジストのグローバル市場展望 2023/04/17

3分で読める!ストラテジストのグローバル市場展望 2023/03/27

3分で読める!ストラテジストのグローバル市場展望 2023/03/20

3分で読める!ストラテジストのグローバル市場展望 2023/03/13

3分で読める!ストラテジストのグローバル市場展望 2023/03/06

3分で読める!ストラテジストのグローバル市場展望 2023/02/20

3分で読める!ストラテジストのグローバル市場展望 2023/02/13

3分で読める!ストラテジストのグローバル市場展望 2023/02/06

3分で読める!ストラテジストのグローバル市場展望 2023/02/06

3分で読める!ストラテジストのグローバル市場展望 2023/01/30

3分で読める!ストラテジストのグローバル市場展望 2023/01/23

3分で読める!ストラテジストのグローバル市場展望 2022/12/26

3分で読める!ストラテジストのグローバル市場展望 2022/12/19

3分で読める!ストラテジストのグローバル市場展望 2022/12/12

3分で読める!ストラテジストのグローバル市場展望 2022/12/05

3分で読める!ストラテジストのグローバル市場展望 2022/11/28

3分で読める!ストラテジストのグローバル市場展望 2022/11/14

3分で読める!ストラテジストのグローバル市場展望 2022/11/07

3分で読める!ストラテジストのグローバル市場展望 2022/10/31

3分で読める!ストラテジストのグローバル市場展望 2022/10/24

3分で読める!ストラテジストのグローバル市場展望 2022/10/17

3分で読める!ストラテジストのグローバル市場展望 2022/09/26

3分で読める!ストラテジストのグローバル市場展望 2022/09/12

3分で読める!ストラテジストのグローバル市場展望 2022/09/05

3分で読める!ストラテジストのグローバル市場展望 2022/08/29

3分で読める!ストラテジストのグローバル市場展望 2022/08/15

3分で読める!ストラテジストのグローバル市場展望 2022/08/01

3分で読める!ストラテジストのグローバル市場展望 2022/07/25

3分で読める!ストラテジストのグローバル市場展望 2022/07/19

3分で読める!ストラテジストのグローバル市場展望 2022/06/27

3分で読める!ストラテジストのグローバル市場展望 2022/06/20

3分で読める!ストラテジストのグローバル市場展望 2022/06/13

3分で読める!ストラテジストのグローバル市場展望 2022/06/06

3分で読める!ストラテジストのグローバル市場展望 2022/05/30

3分で読める!ストラテジストのグローバル市場展望 2022/05/23

3分で読める!ストラテジストのグローバル市場展望 2022/05/16

3分で読める!ストラテジストのグローバル市場展望 2022/05/09

3分で読める!ストラテジストのグローバル市場展望 2022/05/02

3分で読める!ストラテジストのグローバル市場展望 2022/04/25

3分で読める!ストラテジストのグローバル市場展望 2022/04/18

3分で読める!ストラテジストのグローバル市場展望 2022/03/28

3分で読める!ストラテジストのグローバル市場展望 2022/03/14

3分で読める!ストラテジストのグローバル市場展望 2022/03/07

3分で読める!ストラテジストのグローバル市場展望 2022/02/28

3分で読める!ストラテジストのグローバル市場展望 2022/02/21

3分で読める!ストラテジストのグローバル市場展望 2022/02/14

3分で読める!ストラテジストのグローバル市場展望 2022/02/07

3分で読める!ストラテジストのグローバル市場展望 2022/01/31

3分で読める!ストラテジストのグローバル市場展望 2022/01/24

ストラテジストのいまを読み解くブログ 2020/08/25

第2四半期版Quarterly Perspectivesより④|ストラテジストのいまを読み解くブログ 2020/05/15

第2四半期版Quarterly Perspectivesより③|ストラテジストのいまを読み解くブログ 2020/05/15

ストラテジストのいまを読み解くブログ 2020/05/07

ストラテジストのいまを読み解くブログ 2020/05/01

ストラテジストのいまを読み解くブログ 2020/04/30

ストラテジストのいまを読み解くブログ 2020/04/28

第2四半期版Quarterly Perspectivesより②|ストラテジストのいまを読み解くブログ 2020/04/28

第2四半期版Quarterly Perspectivesより①|ストラテジストのいまを読み解くブログ 2020/04/27

ストラテジストのいまを読み解くブログ 2020/03/19

ストラテジストのいまを読み解くブログ 2020/03/18

ストラテジストのいまを読み解くブログ 2020/03/13

ストラテジストのいまを読み解くブログ 2020/03/05

ストラテジストのいまを読み解くブログ 2020/02/27

ストラテジストのいまを読み解くブログ 2020/02/18

ストラテジストのいまを読み解くブログ 2020/01/07

ストラテジストのいまを読み解くブログ 2020/01/07

連銀が年末の巨額介入を示唆|ストラテジストのいまを読み解くブログ 2019/12/16

ストラテジストのいまを読み解くブログ 2019/12/09

ストラテジストのいまを読み解くブログ 2019/12/06

♪All you need is leverage♪|ストラテジストのいまを読み解くブログ 2019/11/29

♪All you need is leverage♪|ストラテジストのいまを読み解くブログ 2019/11/29

ストラテジストのいまを読み解くブログ 2019/11/27

ストラテジストのいまを読み解くブログ 2019/11/18

ストラテジストのいまを読み解くブログ 2019/11/15

ストラテジストのいまを読み解くブログ 2019/11/14

ストラテジストのいまを読み解くブログ 2019/11/11

ストラテジストのいまを読み解くブログ 2019/11/08

ストラテジストのいまを読み解くブログ 2019/11/06

ストラテジストのいまを読み解くブログ 2019/11/01

ストラテジストのいまを読み解くブログ 2019/10/10

ストラテジストのいまを読み解くブログ 2019/09/11

ストラテジストのいまを読み解くブログ 2019/08/23

ストラテジストのいまを読み解くブログ 2019/08/21

ストラテジストのいまを読み解くブログ 2019/08/20

ストラテジストのいまを読み解くブログ 2019/08/19

ストラテジストのいまを読み解くブログ 2019/08/08

ストラテジストのいまを読み解くブログ 2019/08/02

ストラテジストのいまを読み解くブログ 2019/07/31

ストラテジストのいまを読み解くブログ 2019/07/22

ストラテジストのいまを読み解くブログ 2019/07/12

Guide to the Marketsおよびインデックスの定義は こちら