株式プレミアム・インカム戦略:インカムに着目した株式投資の仕組みとは?

動画で解説!株式プレミアム・インカム戦略:インカムに着目した株式投資の仕組みとは?

2020年8月

ソーシャル・ディスタンスの確保などの対策を行いながら、世界で経済活動が再開し始めています。アジアでは、世界に先駆け新型コロナウイルス感染症(新型コロナ)が落ち着いてきており経済活動も正常化へと進みつつあります。

一方、新型コロナの感染が拡大してから、人々の生活スタイルや考え方が変容してきていることを実感されているでしょう。アジア地域においても、新型コロナの感染拡大はデジタル化や医療分野での改革などの構造的変化を加速させつつあると考えています。

足元の状況を踏まえて、この機会にアジア株式の長期的な投資テーマや今後の投資機会について考えてみたいと思います。

新型コロナの影響で、アジアの成長の勢いは衰えましたか?

アジアは世界経済の成長エンジンの1つだと考えられてきましたが、コロナ禍でその勢いに疑問を持つ人も出てきたかもしれません。経済の回復は道半ばですが、アジアの成長トレンドは変わらないと考えています。

アジアの政府や企業は、コロナ禍での経済の落ち込みをなるべく小さく抑えるための行動と柔軟な対応をとってきました。現に個人と企業の経済活動が復活しつつあり、コロナ前の水準を回復させるべく積極的な取り組みを見せています。その結果、例えば経済動向を知るうえで重視されている中国の鉱工業生産は、2020年6月時点でコロナ前の水準近くまで戻ってきています。

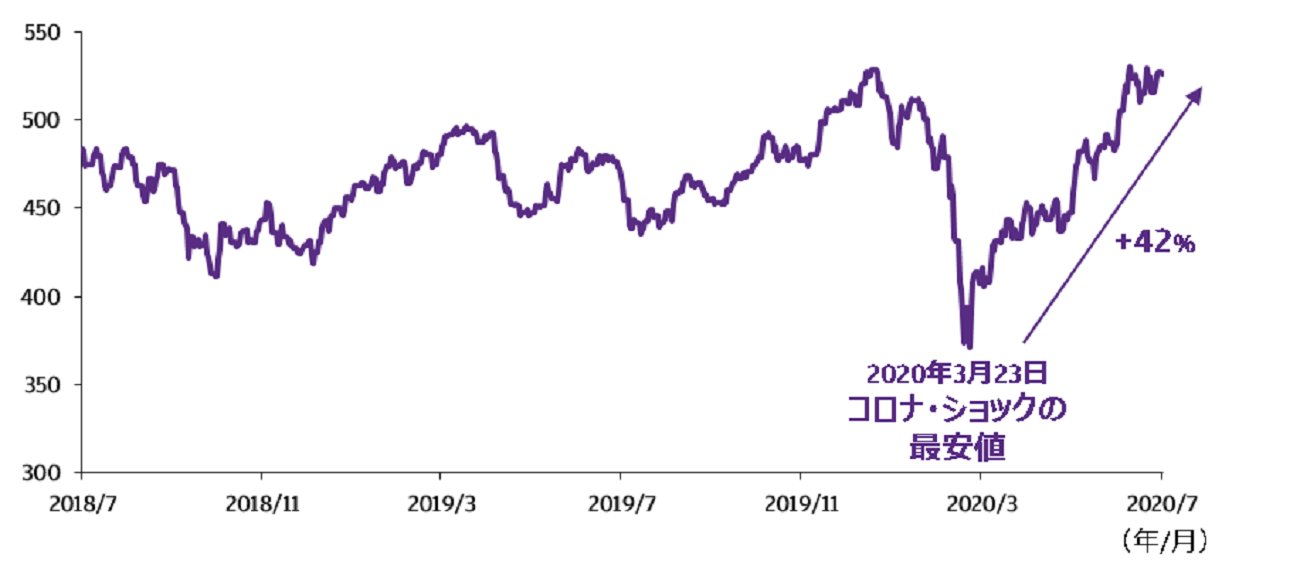

また、アジアの株式市場を見てみると、コロナ・ショックの最安値を付けた2020年3月23日から+42%の戻りをみせ、年初来では3%の上昇とプラス圏に浮上してきています(2020年7月末現在、米ドルベース)。今後アジア企業の活動がさらに活発化し、利益成長が回復してくれば株価の更なる上昇が期待されると考えます。

過去2年間のアジア株式(米ドルベース)の推移 期間:2018年7月末~2020年7月末

出所:ブルームバーグ アジア株式:MSCI ACアジア・インデックス(除く日本、配当込み)

出所:ブルームバーグ アジア株式:MSCI ACアジア・インデックス(除く日本、配当込み)

アジアの構造変化がどのような投資機会を生み出すのですか?

ポイントは、アジアにおける中間所得層の増加です。これがさまざまな分野で経済をけん引する大きな要因となると考えています。

世界の中間所得層は過去10年間で、10億人以上も増加しました。2023年までにはさらに同程度の増加が見込まれており、その90%がアジア・パシフィック地域となると予想されています。さらに、2025年には、新興国の消費額は年間30兆米ドル規模まで増え、先進国にほぼ並ぶと予想されています*1。これにより、質の高い生活を求める消費者の需要がさらに大きく伸びると期待されます。また、資産を蓄えてきたベビーブーマーが退職後のマネープランや医療保障などの新しい分野に注目しはじめています。

これらを踏まえ、J.P.モルガン・アセット・マネジメントのアジア株式運用チーム*2が着目している構造変化がもたらす投資テーマについてご説明します。

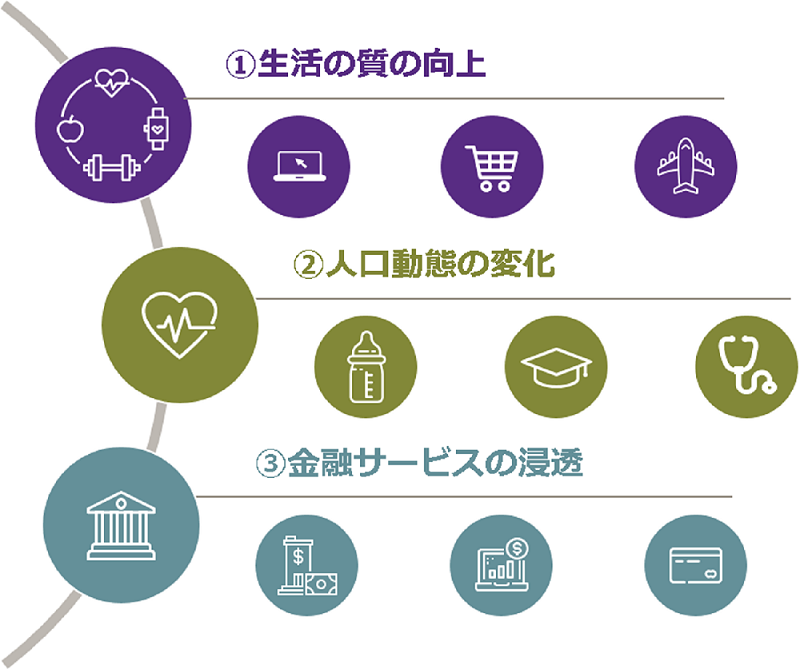

①生活の質の向上

所得の向上は、質の高い生活を送るための消費を拡大させます。特に、スポーツ関連や電子機器などの生活の楽しさを求めたものの増加が見込まれます。eコマース、オンライン・エンターテインメント、企業向けソフトウェアなども消費行動の変化による恩恵を受けると考えています。

②人口動態の変化

例えば、老齢化が進むことにより医療サービスやヘルスケア関連のニーズが高まり、研究・開発にお金をかけられる医薬品関連企業が恩恵を受けると期待されます。また、中間層の親たちは、子供への出費も惜しまない傾向にあることから、教育関連企業への需要も高まると考えられます。

③金融サービスの浸透

所得の増加を受けて資産運用、リタイアメントへの備え、医療保険などへの関心も高まり、これらを取り扱う金融サービスの企業も恩恵を受けると考えます。

アジアの成長を捉える投資は?

以上のアジアの長期的成長を捉えるには、①構造的な成長トレンドを正しく見極めること、②継続して利益を生み出す力があり、経営資源の配分に優れた質の高い企業を発掘し投資すること、が重要だと考えています。

このような銘柄を1社または数社探して投資することも1つの方法です。ただし、いつも見方が成功するとは限りません。運用のプロが銘柄を選別し、分散投資することでリスク分散が可能な投資信託を活用することも1つの選択肢だと考えます。

50年以上の実績を持つJ.P.モルガン・アセット・マネジメントのアジア株式運用チーム*2は、市場平均と比較して成長性が高いと考えている企業に投資する戦略を採用しています。個別企業を徹底的に調査・分析して質の高いアジア企業を選び、長期的な構造変化の中で勝ち組となる企業を選別することを目指しています。

*1 中間所得層の予想は2018年のHSBCによるもの。将来予告なく変更されることがあります。*2 日本を含むアジア太平洋地域の運用を担当するEMAPアジア株式運用チームのものです。J.P.モルガン・アセット・マネジメント各社で横断的に構成されているため、同一の法人に所属しているとは限りません。同チームは、J.P.モルガン・アセット・マネジメント内で横断的に構成された、新興国および日本を含むアジア太平洋地域の各国・地域への投資を担当するエマージング・マーケット・アンド・アジア・パシフィック・エクイティーズ・チーム(略称:EMAP)に属します。

出所:J.P.モルガン・アセット・マネジメント、Brookings Institute

本サイトのデータ・分析等は過去の実績や将来の予測、作成時点における当社および当社グループの判断を示したものであり、将来の投資成果および市場環境の変動等を示唆・保証するものではありません。

動画で解説!株式プレミアム・インカム戦略:インカムに着目した株式投資の仕組みとは?

インデックス内での銘柄の集中や、まちまちなバリュエーション、そして地政学的リスクなど、グローバル資本の潮流に変化がもたらされています。そのような環境で持続的な投資成果の獲得を目指すために、アクティブ運用、銘柄選択の重要性が高まっています。

今ある資産を効率的に活用して、人生の幸せをより大きくしましょう。

JPモルガン・ナスダック米国株式・プレミアム・インカムETF(JEPQ)は毎月分配が魅力の運用商品です。このETFを資産運用にどう活用できるかを動画で解説します。

米テクノロジー株の不安定な動きの中で、確実性の高い何かを追求する投資戦略を検討します。

好調な企業決算、財政刺激策、利下げといった要素がアメリカ株の魅力をサポートする可能性があります。しかし、バリュエーションが高い中で投資機会を見極めるには、銘柄を選別するアクティブ運用が有効と考えます。

動画で解説!株式プレミアム・インカム戦略のETF:新しい株式投資の選択肢を探す

動画で解説!株式プレミアム・インカム戦略のETF:3つの市場局面における投資機会を考える

上場投資信託(ETF)ってなに?アクティブETFってパッシブETFとどう違うの?ETFが投資家のみなさんの資産運用にどう活用できるのか。アクティブETFの旅に出かけましょう。

自分の投資目標に合ったアクティブ ETF を見つけるのは難しいですよね。アクティブ ETFを見つけるポイントについて約 1 分で解説します。

大きく上下する不安定な市場環境においても、米国成長株投資で収益機会を探るヒントをご紹介します。

株式投資はこれからも資産運用のコアとなる要素だと考えられます。インカムを重視しながら、ある程度のキャピタルを追求するトータルリターンのアプローチを検討しましょう。

Guide to ETFsのスライドを使ってETF市場を読み解きます。

インド株の運用担当者が動画で解説します。

米国株は依然としてリターンの重要な源泉ですが、投資家の間では投資機会を他の地域へ広げ、分散する必要性が意識されています。

動画で解説!ETFってどう選んだらいいの?

動画で解説!アクティブETFって何?

「アクティブ ETF はパッシブ ETF よりもリスクが高いのか」という質問に答えます。

物価の上昇(=インフレ)はお金の価値の低下をもたらします。大事な運用資産を目減りさせないために押さえておきたい秘訣をご紹介します。

景気後退期における株式投資との向き合い方について、中長期の観点からご紹介します。(2023年3月)

J.P.モルガン・アセット・マネジメントが発表した年次の超長期市場予測における、これからの投資への考え方をご紹介します。(2023年1月)

景気先行きへの懸念が強まる中、これからの投資を考えてみましょう。(2022年11月)

年初来、米国株式は軟調に推移しています。中長期投資の観点から、改めて投資のポイントを確認しましょう。(2022年8月)

市場では景気後退を示す事前サインが点灯し、より慎重な投資姿勢が求められるようになってきています。(2022年4月)

変動性の高い相場展開では、相対的に安定した収益源となる『インカム』に着目してみませんか。(2022年2月)

米国では、まさに金融政策の転換点が来ています。その中での株式投資を考えます。

変動性が高くなっている株式市場ですが、今後の投資をどう考えるのか“ヒント”をお伝えします。

資産運用の入り口の商品として取り上げられることが多いETF(イーティーエフ)について、ご紹介します。(2021年9月)

株高が進行する中で、これからの投資をどう考えますか?選択肢のひとつとして、『インカム投資』をご紹介します。(2021年8月)

今注目のESG投資について、基本からご紹介します。(2021年7月)

相対的に高いインカム収益が期待できる資産の一つとして、ハイ・イールド債券をご紹介します。(2021年6月)

アメリカ株式の推移を振り返り、”押し目”についてご説明します。

中国において今後高い成長が期待される分野として、「デジタル」と「EV(電気自動車)」をご紹介します。

長期的な資産運用を考えるにあたって押さえておきたい、3つのポイントをご紹介します。(2021年5月)

最高値更新が続くアメリカ株式について、その強さの理由を探ります。

アジアで構造変化による成長が見込まれる分野として、東南アジアの金融サービスとデジタル・サービスをご紹介します。

「インカム」に着目した投資で、資産形成を考えてみませんか。(2021年1月)

アジア経済は、他の国・地域に先駆けて新型コロナの落ち込みから回復しています。さらに、今後も高い成長が期待されるアジアの魅力をお伝えします。

株式市場は堅調ですが、不確実性が高い環境においては分散投資で下値を抑制しつつ資産を育てていくことも1つの方法です。(2020年11月)

低金利時代の債券投資の極意をお伝えします。(2020年10月)

新型コロナウイルス感染症の拡大などを受け、短期的に市場が大きく動いています。市場の短期的な動きに振り回されない工夫をご紹介します。(2020年9月)

新型コロナがもたらした歴史的な超低金利。より安定的に高い利回りを確保する投資のコツをお伝えします。(2020年8月)

今後の生活、特に退職後を見据えた場合には、マネープランが重要な要素の一つとなりそうです。(2020年7月)

株式市場は回復してきていますが、不透明感も強い環境です。分散投資で負けにくい運用を!(2020年7月)

買い時、売り時を正しく当てるのは困難です。「続けること」で、より良い投資成果を得る可能性が高まります。(2020年7月)

投資を続ける?あきらめる?悩める投資家に伝えたいこと。(2020年5月)

タイミングに煩わされない資産運用のヒントをご紹介します。(2020年5月)

“過去を見て、将来への長期の目線につなげる”ことも、大切かもしれません。(2020年4月)

過去から生まれる投資のヒントをご紹介します。(2020年3月)

退職後のマネープランも、早めに検討する必要がありそうです。(2020年3月)

資産同士の相性診断してみませんか?(2020年3月)

新型肺炎で投資に不安を感じる方へ(2020年2月)

マネープランは後回しにせず、早めに検討するようにしましょう。(2020年2月)

インカム収益が株式投資に与える影響をご紹介します。(2020年2月)

“投資の大切な心構え” 当たり前に思えることですが、あらためてご紹介します。(2020年1月)

“株式の投資家となる”ことの意味をご紹介します。(2020年1月)

2020年の市場見通しと投資のポイントをご説明します。(2020年1月)

J.P.モルガンの超長期マーケット予測から資産運用のヒントをご紹介します。(2019年12月)

退職に向けてと退職後の資産運用のポイントを簡潔にご説明します。(2019年12月)

投資で悩んだときには、『長期・分散投資』という原点に帰ってみましょう。(2019年11月)

利下げの動向が今後の投資にどのような影響を与えるのか、一緒に考えてみましょう。(2019年11月)

『景気後退の事前サイン』が点灯した時の投資を考えるヒントをお伝えします。(2019年11月)

先行き不安な時こそ“債券”とお考えの方へ。さらに一歩進んだ債券投資を解説します。(2019年10月)

債券の利回り低下にお悩みの方へ、投資のヒントをお届けします。(2019年10月)

消費増税に気を取られがちですが、私たちの生活にとってモノの価格の動きも重要なポイントになります。(2019年10月)

市場が大きく動く時だからこそ、キホンに立ち返ってみませんか?(2019年9月)

世界的に利回りが低下した環境下、債券投資のポイントは分散です。(2019年9月)

「資産運用をなかなか始めることができない」とお悩みのあなたにお届けします。(2019年9月)

足元の不安を和らげるためのアイディアをご紹介します。(2019年8月)

「資産運用をなかなか始めることができない」とお悩みのあなたにお届けします。(2019年8月)

景気後退局面でも資産運用の継続を考えましょう。(2019年8月)

「資産運用をなかなか始めることができない」とお悩みのあなたにお届けします。(2019年7月)

米国投資適格債券が“カメ”とは?(2019年7月)

退職後の“お金との付き合い方”を改めて考えてみましょう。(2019年7月)

知って納得。値動きの安定性の秘密。(2019年6月)

インカム収益の源泉を分散するメリットをお伝えします。(2019年6月)

バランスの良い投資を行う手法として、「マルチアセット運用戦略」をご紹介します。(2019年5月)

米国で発行された信用力の高い債券、その魅力を4回シリーズでご紹介します。(2019年5月)

市場の短期の動きに惑わされず、長期の視点で冷静な投資行動を心掛けましょう。(2019年5月)

不確実性の高い市場環境を長期/分散投資で乗り切りましょう。(2019年4月)

債券の種類や地域・国を分散して投資する魅力をお伝えします。(2019年4月)

歴史的に見て円安の水準となっています。為替ヘッジを活用して円高進行による資産価値の目減りに備えてはいかがでしょう。

幅広く投資資産を分散することで、価格の変動リスクを軽減しましょう。(2019年3月)

長い人生を走り抜くための資産運用のポイントをお伝えします。(2019年3月)

景気後退が視野に入り、投資判断が難しいいま、投資のヒントをお届けします。(2019年3月)

長期的な視野を持って相場の変動とうまく付き合いましょう。(2019年2月)

資産を育てるうえで“インカム収益”は大きな役割を果たします。(2019年2月)

過去の景気動向を分析することで、今後の投資のヒントを探ります。(2019年2月)

世界中の投資家は、景気後退への対応策を検討し始めています。(2019年1月)

預貯金は万能ではありません。投資が資産形成の手助けとなります。(2019年1月)

人生100年時代。早めに資産運用をはじめて、長生きに備えましょう。(2019年1月)

市場の下落局面にも冷静に向き合いましょう。(2018年12月)

短期的な動きに一喜一憂せず、投資を続けることが重要だと考えられます。(2018年12月)

最近では退職後の資産の取り崩し期間における資産運用の必要性についても注目が集まりつつあります。(2018年11月)

年齢に応じて運用方法を変化させることが肝要です。(2018年10月)

投資対象としての転換社債(CB)の基礎を学びましょう。(2018年10月)

中央銀行による利上げ局面における債券投資の意義を検討します。(2018年9月)

新興国投資の魅力をご紹介します。(2018年10月)