株式プレミアム・インカム戦略:インカムに着目した株式投資の仕組みとは?

動画で解説!株式プレミアム・インカム戦略:インカムに着目した株式投資の仕組みとは?

2020年12月

世界の中で高い経済成長が期待され、さまざまな特徴をもつ経済圏を有し、構造的な変革期にあるアジアは、豊富な投資機会が提供される魅力的な市場として投資家の関心が高まると考えています。アジアの投資魅力についてご説明します。

存在感が高まるアジア

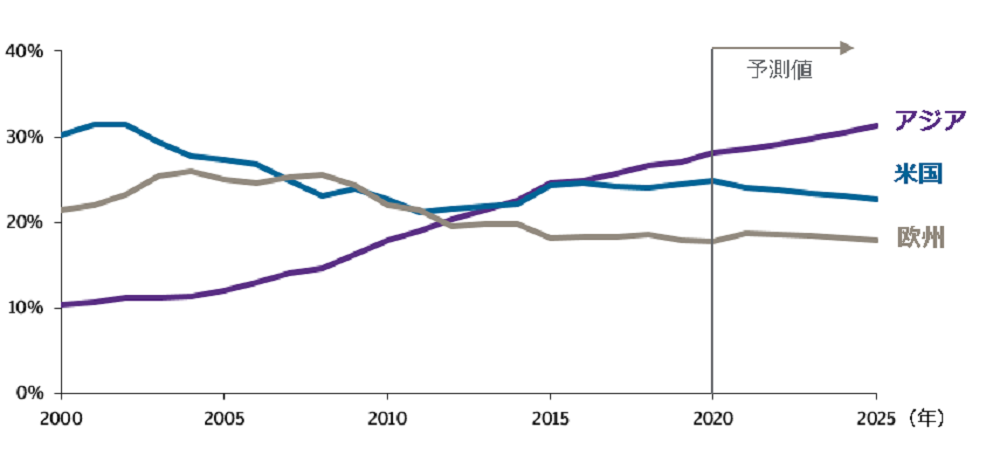

アジアは、経済規模の面で世界で存在感を高めていくことが予想されています(グラフ①)。中国が世界の経済大国としての地位を確固たるものにしていくことに加え、ヘルスケア、生活必需品、テクノロジーなどの分野で新しい需要が生まれており、それが成長を後押しすると考えています。

そのような環境において、中間所得層の台頭や新型コロナウィルス感染症(以下、新型コロナ)の影響によるライフスタイルの変化などの構造的要因を捉えることで、株式投資でアジアの成長を享受することが期待されます。

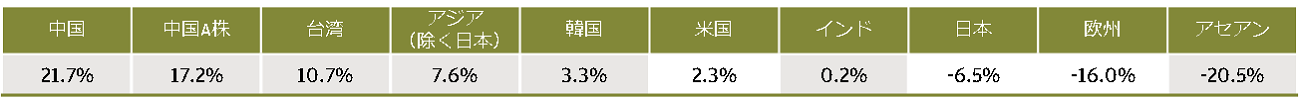

また、今回の新型コロナの拡大による世界的な株式市場の下落後、移動制限や接触確認アプリの使用などにより感染の拡大が抑えられたアジアでは、その他の地域に先駆けて経済が回復しました。アジア株式の年初来リターンは、主に中国、台湾などに牽引されて、2020年はプラスとなっています(表①、10月末現在)。

グラフ①:世界におけるGDPの占める割合

表①:2020年のアジア各国・地域と主要先進国・地域の株価の騰落率(2020年10月末現在、網掛けはアジア各国・地域)

中国:企業の変革期&テクノロジーの進化

中国は、新型コロナ後の落ち込みから最初に回復した国の1つです。

さらに、今回の新型コロナはいくつかの分野で長期的な成長をもたらす構造的な変化を加速させたと考えています。例えば、ヘルスケア・インフラ、予防的治療、ワクチン開発などのヘルスケア関連です。一部の中国の医薬品企業は、ワクチン開発と遺伝子治療の分野においてすでに高い専門性を有しており、研究開発の外部委託先として世界で競争力を持つようになってきました。

また、中国市場の特徴としてよく言われる“国有企業や製造業が多くを占める”という認識は時代遅れになっている可能性があります。

中国ではデジタル化が進んでおり、クラウドコンピューティング、ゲーム、フィンテック、ソフトウェア、ハードウェアテクノロジーなどの分野で先進的な企業が台頭してきています。 実際、中国が5Gを強く推し進めてきたことにより、関連する市場が拡大し、投資機会が広がったと見ています。さらに、米中関係の変化も、国内におけるイノベーションを加速させる要因となったと見ています。

実際、中国では2025年までに1.4兆米ドル(約146兆円)*1のテクノロジー投資が実施される可能性があり、米国を抜いて世界の主導権をとるべく、国内の民間テクノロジー関連企業の発展を後押しする政策が打ち出されています。

アジアは、中国だけではない

デジタル化の波は、他のアジアの国・地域にも来ています。 すでに、東南アジアとインドには多くの有望なeコマースまたは決済関連のユニコーン企業*2があります。将来これらの企業が上場することで、さらなる成長の可能性と幅広い投資機会を得ることができるようになると見られます。

また、韓国は世界で最初に5Gサービスを開始し、世界で最も早いネットワーク速度を持つことは知られており、引き続きテクノロジー分野で強みを発揮すると考えています。

このようにアジアは、世界の潮流であるテクノロジ―分野の発展と中間所得層の拡大により消費圏としての魅力が融合し、新しいサービス形態もとりいれた経済活動の活性化が期待される地域だと考えます。

* 1 2020年10月末現在の為替相場で円換算。 * 2 ユニコーン企業とは、企業としての評価額が10億米ドル以上で非上場のベンチャー企業。出所:IMF(2020年10月公表分)、ブルームバーグ (グラフ①)欧州はIMFが定義する「European Union」、アジアはIMFが定義する「Emerging and Developing ASIA」、香港、韓国、マカオ、シンガポール、台湾の合計。2020年以降は予測値(2019年以前にも予測値が含まれることがあります)。(表①)使用した指数は次のとおり;「中国A株」:CSI 500指数、「米国」:S&P500指数、「日本」:TOPIX、「アジア」:MSCI AC アジア(除く日本)、その他はMSCIの各国・地域のインデックス。株価は、配当込み、現地通貨ベース。すべてのインデックスは、投資家が直接投資できるものではありません。過去のパフォーマンスは将来の成果を示唆・保証するものではありません。本サイトのデータ・分析等は過去の実績や将来の予測、作成時点における当社および当社グループの判断を示したものであり、将来の投資成果および市場環境の変動等を示唆・保証するものではありません。

動画で解説!株式プレミアム・インカム戦略:インカムに着目した株式投資の仕組みとは?

インデックス内での銘柄の集中や、まちまちなバリュエーション、そして地政学的リスクなど、グローバル資本の潮流に変化がもたらされています。そのような環境で持続的な投資成果の獲得を目指すために、アクティブ運用、銘柄選択の重要性が高まっています。

今ある資産を効率的に活用して、人生の幸せをより大きくしましょう。

JPモルガン・ナスダック米国株式・プレミアム・インカムETF(JEPQ)は毎月分配が魅力の運用商品です。このETFを資産運用にどう活用できるかを動画で解説します。

米テクノロジー株の不安定な動きの中で、確実性の高い何かを追求する投資戦略を検討します。

好調な企業決算、財政刺激策、利下げといった要素がアメリカ株の魅力をサポートする可能性があります。しかし、バリュエーションが高い中で投資機会を見極めるには、銘柄を選別するアクティブ運用が有効と考えます。

動画で解説!株式プレミアム・インカム戦略のETF:新しい株式投資の選択肢を探す

動画で解説!株式プレミアム・インカム戦略のETF:3つの市場局面における投資機会を考える

上場投資信託(ETF)ってなに?アクティブETFってパッシブETFとどう違うの?ETFが投資家のみなさんの資産運用にどう活用できるのか。アクティブETFの旅に出かけましょう。

自分の投資目標に合ったアクティブ ETF を見つけるのは難しいですよね。アクティブ ETFを見つけるポイントについて約 1 分で解説します。

大きく上下する不安定な市場環境においても、米国成長株投資で収益機会を探るヒントをご紹介します。

株式投資はこれからも資産運用のコアとなる要素だと考えられます。インカムを重視しながら、ある程度のキャピタルを追求するトータルリターンのアプローチを検討しましょう。

Guide to ETFsのスライドを使ってETF市場を読み解きます。

インド株の運用担当者が動画で解説します。

米国株は依然としてリターンの重要な源泉ですが、投資家の間では投資機会を他の地域へ広げ、分散する必要性が意識されています。

動画で解説!ETFってどう選んだらいいの?

動画で解説!アクティブETFって何?

「アクティブ ETF はパッシブ ETF よりもリスクが高いのか」という質問に答えます。

物価の上昇(=インフレ)はお金の価値の低下をもたらします。大事な運用資産を目減りさせないために押さえておきたい秘訣をご紹介します。

景気後退期における株式投資との向き合い方について、中長期の観点からご紹介します。(2023年3月)

J.P.モルガン・アセット・マネジメントが発表した年次の超長期市場予測における、これからの投資への考え方をご紹介します。(2023年1月)

景気先行きへの懸念が強まる中、これからの投資を考えてみましょう。(2022年11月)

年初来、米国株式は軟調に推移しています。中長期投資の観点から、改めて投資のポイントを確認しましょう。(2022年8月)

市場では景気後退を示す事前サインが点灯し、より慎重な投資姿勢が求められるようになってきています。(2022年4月)

変動性の高い相場展開では、相対的に安定した収益源となる『インカム』に着目してみませんか。(2022年2月)

米国では、まさに金融政策の転換点が来ています。その中での株式投資を考えます。

変動性が高くなっている株式市場ですが、今後の投資をどう考えるのか“ヒント”をお伝えします。

資産運用の入り口の商品として取り上げられることが多いETF(イーティーエフ)について、ご紹介します。(2021年9月)

株高が進行する中で、これからの投資をどう考えますか?選択肢のひとつとして、『インカム投資』をご紹介します。(2021年8月)

今注目のESG投資について、基本からご紹介します。(2021年7月)

相対的に高いインカム収益が期待できる資産の一つとして、ハイ・イールド債券をご紹介します。(2021年6月)

アメリカ株式の推移を振り返り、”押し目”についてご説明します。

中国において今後高い成長が期待される分野として、「デジタル」と「EV(電気自動車)」をご紹介します。

長期的な資産運用を考えるにあたって押さえておきたい、3つのポイントをご紹介します。(2021年5月)

最高値更新が続くアメリカ株式について、その強さの理由を探ります。

アジアで構造変化による成長が見込まれる分野として、東南アジアの金融サービスとデジタル・サービスをご紹介します。

「インカム」に着目した投資で、資産形成を考えてみませんか。(2021年1月)

株式市場は堅調ですが、不確実性が高い環境においては分散投資で下値を抑制しつつ資産を育てていくことも1つの方法です。(2020年11月)

低金利時代の債券投資の極意をお伝えします。(2020年10月)

新型コロナウイルス感染症の拡大などを受け、短期的に市場が大きく動いています。市場の短期的な動きに振り回されない工夫をご紹介します。(2020年9月)

コロナ後も成長が期待されるアジアの投資テーマを深堀(2020年8月)

新型コロナがもたらした歴史的な超低金利。より安定的に高い利回りを確保する投資のコツをお伝えします。(2020年8月)

今後の生活、特に退職後を見据えた場合には、マネープランが重要な要素の一つとなりそうです。(2020年7月)

株式市場は回復してきていますが、不透明感も強い環境です。分散投資で負けにくい運用を!(2020年7月)

買い時、売り時を正しく当てるのは困難です。「続けること」で、より良い投資成果を得る可能性が高まります。(2020年7月)

投資を続ける?あきらめる?悩める投資家に伝えたいこと。(2020年5月)

タイミングに煩わされない資産運用のヒントをご紹介します。(2020年5月)

“過去を見て、将来への長期の目線につなげる”ことも、大切かもしれません。(2020年4月)

過去から生まれる投資のヒントをご紹介します。(2020年3月)

退職後のマネープランも、早めに検討する必要がありそうです。(2020年3月)

資産同士の相性診断してみませんか?(2020年3月)

新型肺炎で投資に不安を感じる方へ(2020年2月)

マネープランは後回しにせず、早めに検討するようにしましょう。(2020年2月)

インカム収益が株式投資に与える影響をご紹介します。(2020年2月)

“投資の大切な心構え” 当たり前に思えることですが、あらためてご紹介します。(2020年1月)

“株式の投資家となる”ことの意味をご紹介します。(2020年1月)

2020年の市場見通しと投資のポイントをご説明します。(2020年1月)

J.P.モルガンの超長期マーケット予測から資産運用のヒントをご紹介します。(2019年12月)

退職に向けてと退職後の資産運用のポイントを簡潔にご説明します。(2019年12月)

投資で悩んだときには、『長期・分散投資』という原点に帰ってみましょう。(2019年11月)

利下げの動向が今後の投資にどのような影響を与えるのか、一緒に考えてみましょう。(2019年11月)

『景気後退の事前サイン』が点灯した時の投資を考えるヒントをお伝えします。(2019年11月)

先行き不安な時こそ“債券”とお考えの方へ。さらに一歩進んだ債券投資を解説します。(2019年10月)

債券の利回り低下にお悩みの方へ、投資のヒントをお届けします。(2019年10月)

消費増税に気を取られがちですが、私たちの生活にとってモノの価格の動きも重要なポイントになります。(2019年10月)

市場が大きく動く時だからこそ、キホンに立ち返ってみませんか?(2019年9月)

世界的に利回りが低下した環境下、債券投資のポイントは分散です。(2019年9月)

「資産運用をなかなか始めることができない」とお悩みのあなたにお届けします。(2019年9月)

足元の不安を和らげるためのアイディアをご紹介します。(2019年8月)

「資産運用をなかなか始めることができない」とお悩みのあなたにお届けします。(2019年8月)

景気後退局面でも資産運用の継続を考えましょう。(2019年8月)

「資産運用をなかなか始めることができない」とお悩みのあなたにお届けします。(2019年7月)

米国投資適格債券が“カメ”とは?(2019年7月)

退職後の“お金との付き合い方”を改めて考えてみましょう。(2019年7月)

知って納得。値動きの安定性の秘密。(2019年6月)

インカム収益の源泉を分散するメリットをお伝えします。(2019年6月)

バランスの良い投資を行う手法として、「マルチアセット運用戦略」をご紹介します。(2019年5月)

米国で発行された信用力の高い債券、その魅力を4回シリーズでご紹介します。(2019年5月)

市場の短期の動きに惑わされず、長期の視点で冷静な投資行動を心掛けましょう。(2019年5月)

不確実性の高い市場環境を長期/分散投資で乗り切りましょう。(2019年4月)

債券の種類や地域・国を分散して投資する魅力をお伝えします。(2019年4月)

歴史的に見て円安の水準となっています。為替ヘッジを活用して円高進行による資産価値の目減りに備えてはいかがでしょう。

幅広く投資資産を分散することで、価格の変動リスクを軽減しましょう。(2019年3月)

長い人生を走り抜くための資産運用のポイントをお伝えします。(2019年3月)

景気後退が視野に入り、投資判断が難しいいま、投資のヒントをお届けします。(2019年3月)

長期的な視野を持って相場の変動とうまく付き合いましょう。(2019年2月)

資産を育てるうえで“インカム収益”は大きな役割を果たします。(2019年2月)

過去の景気動向を分析することで、今後の投資のヒントを探ります。(2019年2月)

世界中の投資家は、景気後退への対応策を検討し始めています。(2019年1月)

預貯金は万能ではありません。投資が資産形成の手助けとなります。(2019年1月)

人生100年時代。早めに資産運用をはじめて、長生きに備えましょう。(2019年1月)

市場の下落局面にも冷静に向き合いましょう。(2018年12月)

短期的な動きに一喜一憂せず、投資を続けることが重要だと考えられます。(2018年12月)

最近では退職後の資産の取り崩し期間における資産運用の必要性についても注目が集まりつつあります。(2018年11月)

年齢に応じて運用方法を変化させることが肝要です。(2018年10月)

投資対象としての転換社債(CB)の基礎を学びましょう。(2018年10月)

中央銀行による利上げ局面における債券投資の意義を検討します。(2018年9月)

新興国投資の魅力をご紹介します。(2018年10月)

Guide to the Marketsおよびインデックスの定義は こちら