投資脈搏 : 摩根明日趨勢多元基金

盡握明日趨勢 創新股債配置

內容摘要:

收益投資能夠提供一個的折衷辦法,既可讓投資者把握廣泛市場的上升機會,又可透過債券及派息股等收益資產,產生現金流來協助抵禦波幅。

隨著收益率顯著回升,債券投資變得更加吸引,而派息股、房地產投資信託基金(REITs)及備兌認購期權票據所產生的收益,亦有助分散收益來源。

審慎與樂觀之間的平衡

投資市場今年有個好開始。隨著中國重啟經濟活動、美國通脹有所降溫,加上外界預期美國聯儲局的加息幅度將會放緩,看來已開始令市場情緒產生變化。

部分投資者可能正考慮將投資組合中的風險比重提高,期望能夠充份受惠於市場情緒復甦,但是前路仍然存在風險。當局進取地收緊貨幣政策,增加了美國經濟的下行風險,而中國在調整政策與新冠病毒共存的過程中亦會面臨一些挑戰。隨著經濟不確定性升溫,波動市況或要持續一段時間。

出於這些考慮,投資者可能現正尋求於復甦市場中抓緊機遇而不累積風險的方法。收益投資是其中一種選擇,能夠提供一個的折衷辦法,既可讓投資者把握廣泛市場的上升機會,又可透過債券及派息股等收益資產,產生現金流來協助抵禦波幅。

派息股:不只是收益來源

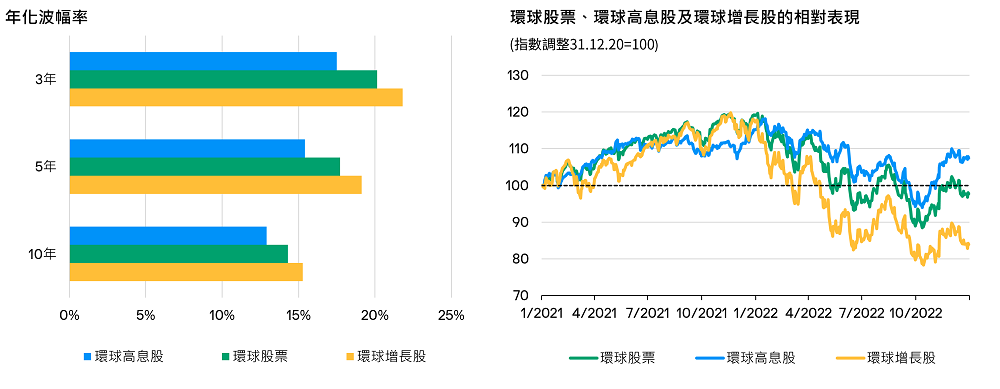

無論與整體指數,抑或增長股相比,派息股過往的波幅相對較低。如下圖所示,MSCI世界高息股指數的年化波幅在不同時間中均低於MSCI世界增長股指數。

這種低波幅特徵,加上其股息率顯著高於增長股,是派息股過去兩年表現優異的原因。由於經濟前景仍未明朗,派息股仍能在投資組合中發揮重要作用。

高息股的波幅傾向低於增長股。在過去兩年間,其表現亦優於整體指數。

資料來源:彭博,摩根資產管理。截至31.12.2022。「環球股票」為MSCI世界指數,「環球高息股」為MSCI世界高息股指數,「環球增長股」為MSCI世界增長股指數。僅供說明宏觀趨勢之用,不應被理解為任何研究或投資建議。投資涉及風險。投資產品並非適合所有投資者。指數不包括費用或營運開支,且不可作實際投資。過往表現並非當前及未來業績的可靠指標。收益率並無保證。正收益率並不代表正回報。

固定收益重回投資者視線

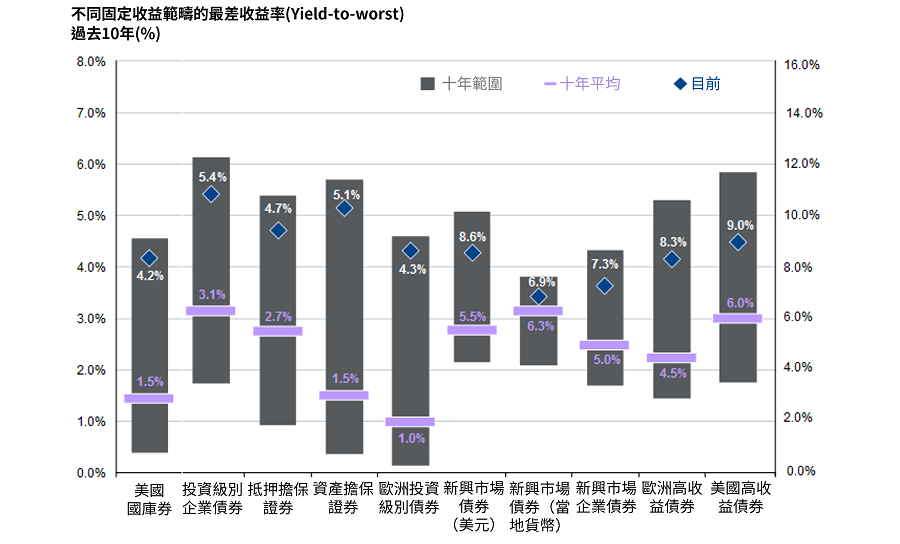

債券一般被視為收益組合的基礎。如下圖所示,主要央行收緊貨幣政策後,債券市場在去年經歷重大的價格重估,各種固定收益範疇的收益率升至約10年高位。由於較高的收益能帶來較高投資收入的機會,同時有望作為對沖以應對衰退風險,這顯示固定收益在投資組合中所佔的一席位。

資料來源:彭博,摩根資產管理。截至31.12.2022。僅供說明宏觀趨勢之用,不應被理解為任何研究或投資建議。投資涉及風險。投資產品並非適合所有投資者。指數不包括費用或營運開支,且不可作實際投資。過往表現並非當前及未來業績的可靠指標。收益率並無保證。正收益率並不代表正回報。

繼續採取分散、靈活及積極的策略

在瞬息萬變的市場環境裡,審慎應對風險非常重要。收益投資除可捕捉投資機遇外,同時有機會透過多元化的收益資產所創造的穩定現金流來管理波幅。在困難重重的2022年過後,市場重現曙光之時,收益投資是一種更持久、更長效的投資方法去重新探求市場機遇。

游走於不同資產類別、行業及地域中捕捉機遇,同時靈活調整資產配置,有助駕馭不明朗市況下的湍流。對於固定收益組合,在通脹高企及增長放緩的時代,能積極管理存續期來回應不斷變化的利率環境亦相當重要。

僅供參考,根據本文件製作時之市況,該資訊不應被理解為任何要約、研究或投資建議 。估計、預測及其他前瞻性陳述皆基於目前看法及預期,可能或不可能實現。僅供說明之用,並只用作表示可能發生之情況。由於估計、預測或其他前瞻性陳述的固有不確定性及風險,實際情況、結果或表現可能與已反映或預期 情況出現重大分別。

分散投資並不保證投資回報,且不會消除損失之風險。投資組合的風險管理程序包括致力監察及管理風險,但這並不意味低風險。

投資涉及風險。投資產品並非適合所有投資者。過往表現並非當前及未來業績的可靠指標。請參閱銷售文件所載詳情,包括風險因素。投資者應在投資前先徵詢專業顧問的意見。投資產品與定期存款並非類同,亦不適合作出比較。上述僅為本文件製作時之意見及觀點,可隨時變動,該資訊不應被視作或理解為任何投資建議。估計、假設及預測僅供說明之用,可能或不可能實現。本文件未經證監會審閱,由摩根基金(亞洲)有限公司刊發。