投資脈搏 : 摩根亞洲股息基金

遊遍亞洲 發掘多元股息機遇

重要事項 1. 本基金(直接或透過投資目標及策略與基金類似的集體投資計劃間接)主要(即將其總資產淨值至少70%)投資於其發行人具備有利條件推動或有助於世界向可持續的未來轉變的債務及股票證券。本基金將有限度投資於以人民幣計價的投資項目。 |

關於摩根明日趨勢多元基金

以獨有的科技結合大數據研究與人工智能,建立具針對性且充份分散的投資組合,將明日趨勢轉化為機遇。

資產配置

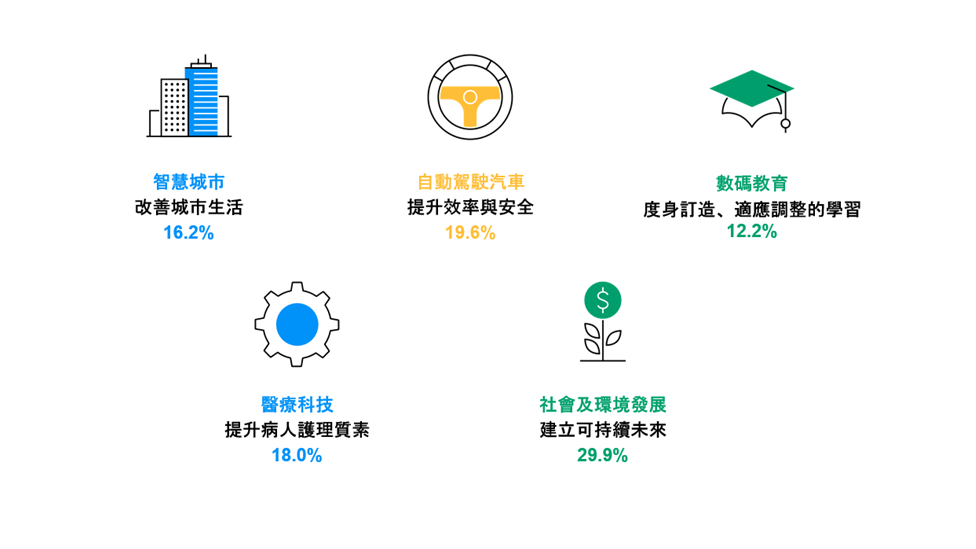

五大塑造未來的投資主題

*證監會認可不等如對該基金作出推介或認許,亦不是對該基金的商業利弊或ESG特性或表現作出保證,更不代表該基金適合所有投資者,或認許該基金適合任何個別投資者或任何類別的投資者。

截至2023年9月底。本基金採取主動管理模式,組合的投資項目、類別比重、分布及所採取的槓桿作用由投資經理酌情決定,可隨時變動而不作另行通知。分散投資並不保證投資回報,且不會消除損失之風險。投資組合的風險管理程序包括致力監察及管理風險,但這並不意味低風險。

靈活部署 捕捉增長潛力並管理風險

+資料來源:摩根資產管理,截至 2023年9月底。本基金採取主動管理模式,組合的投資項目、類別比重、分布及所採取的槓桿作用由投資經理酌情決定,可隨時變動而不作另行通知。 ^資料來源:摩根資產管理,穆迪,標準普爾,惠譽,截至2023年9月底。信貸評級以穆迪、標準普爾及惠譽所給予評級中最高者為準。平均評級為所持債券(包括未評級債券)及流動資金信貸評級之加權平均。*除息日:28.09.2023。年化派息率 = [(1+每單位派息 / 除息日資產淨值)^12]-1。年化派息率乃基於每月派息計算及假設收益再撥作投資,可能高於或低過實際全年派息率。收益率並無保證。正收益率並不代表正回報。

分散投資並不保證投資回報,且不會消除損失之風險。投資組合的風險管理程序包括致力監察及管理風險,但這並不意味低風險。上述僅為截至本文件日期之意見及觀點,可隨時變動,且不應被視作或理解為任何投資建議。本基金採取主動管理模式,組合的投資項目、類別比重、分布及所採取的槓桿作用由投資經理酌情決定,可隨時變動而不作另行通知。僅供說明之用,建基於現時市況,並可不時變動。投資產品並不一定適合所有投資者。投資組合的實際配置視乎個別投資者情況及市場狀況而定。除特別註明外,所有資料來源均為摩根資產管理,截至2023年9月底。本刊所載資料並不構成投資建議,或發售或邀請認購任何證券、投資產品或服務。本刊所載資料均來自被認為可靠之來源,惟閣下仍應自行核實有關資料。

投資涉及風險。過去業績並不代表將來表現。請參閱銷售文件所載詳情,包括風險因素。本文件未經證監會審閱,由摩根基金(亞洲)有限公司刊發。