投資脈搏 : 摩根明日趨勢多元基金

盡握明日趨勢 創新股債配置

#收益率 #收益

內容摘要:

收益投資是降低投資組合波幅的一種選項,在目前的市況下仍然攸關重要。

經過重重挑戰的2022年,收益機遇再次展現,特別在固定收益範疇上。然而,環球利率向上,以及衰退憂慮升溫下,市場仍然波動。

這些因素突顯積極、多元分散及著重質素的收益投資方針的重要性。

收益投資的角色:波動市況下的現金流緩衝

投資的總回報一般分為兩部分:資本增值及收益,後者通常會以債券票息或股票派息支付1.

股息及票息是重要的現金流來源,有助減少價格波動或降低投資組合波幅,在市場極其波動及不確定性升溫時尤其重要。雖然這些收益並不代表或保證回報,但卻能提升總回報1.

一個多元分散的投資組合,其收益猶如現金流的緩衝,有助抵消部分資產價格波動或呆滯走勢的影響。

收益發揮關鍵作用2

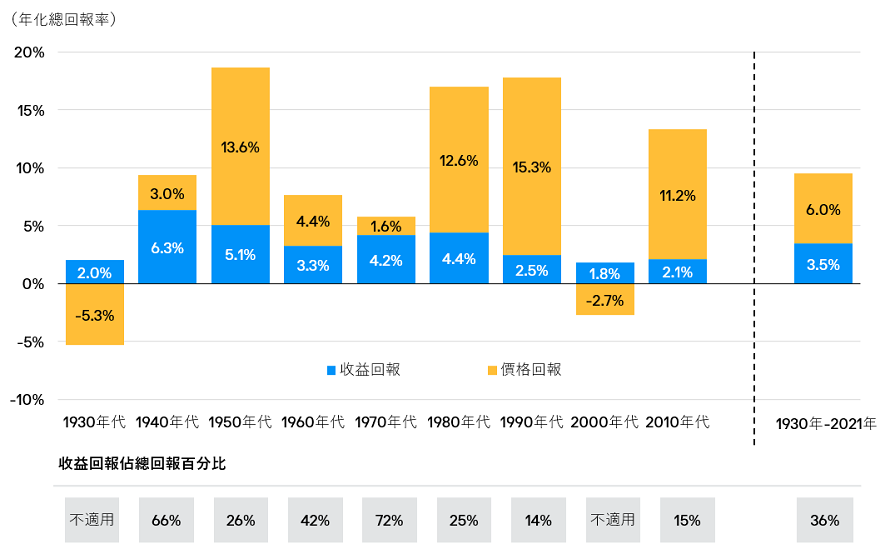

雖然過往表現並非當前或未來走勢的可靠指標,但是標準普爾500指數歷史總回報的組成正好說明這一點。在過去的90年間,派息及再投資所產生的回報,在標準普爾500指數走勢呆滯或疲弱之時,能為總回報提供緩衝。

情況在2000年代尤其如此,當時的股票回報受2000年的科網泡沫爆破,以及2007至2008年的環球金融危機所影響而受到衝擊。但截至2009年12月底的10年間,標準普爾500指數的年化總回報為-0.9%,這是由於2.7%的年化資本損失,被同期1.8%的年化收益回報率部分抵消所致。

回顧過去,我們發現1940、1960及1970年代,在資本或價格回報相對低迷的數十年間,收益回報在指數總回報中佔相當大比重。從長遠看,收益對總回報仍然是舉足輕重,而其有助緩衝潛在下行風險的特性,相信在目前的動蕩市況下亦仍有其相關性。

圖一:過去數十年的標準普爾500指數歷史總回報2

資料來源:彭博,摩根資產管理。數據截至31.12.2021。

用於說明宏觀趨勢,不應被理解為任何研究或投資建議。投資涉及風險。投資產品並不一定適合所有投資者。指數不包括費用或營運開支,且不可作實際投資。 過往表現並非當前及未來業績的可靠指標。

波幅高企下仍不乏收益機遇

同樣地,若從多元資產組合的角度看,包括股票及債券在內的各種投資工具所產生的收益,可望在資產價格波動加劇時起緩衝作用。

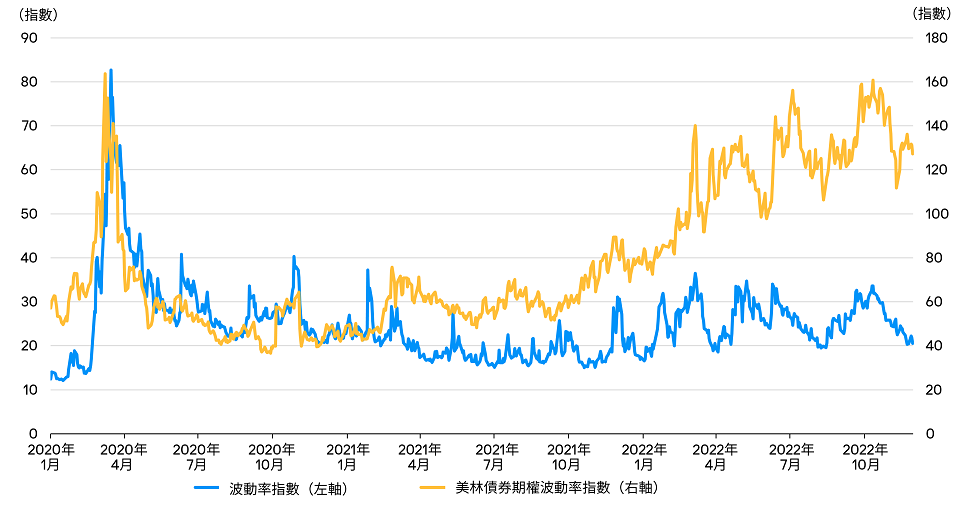

目前市場波幅高企,美林債券期權波動率指數(MOVE)(衡量債市波幅的指標)及波動率指數(衡量標準普爾500指數潛在波幅的指標)均見上升,在這情況下或能證明收益策略的重要性。即使固定收益這類傳統防守性資產,其波幅的上升速度仍高於股票。面對具挑戰的宏觀環境,通脹更為持久、環球利率向上、地緣政局風險上升,以及衰退憂慮加劇下,市場波幅仍然居高不下

圖二:股債波幅仍然高企

資料來源:彭博,摩根資產管理。數據截至30.11.2022。

僅供參考以展述宏觀趨勢,不應被理解為任何研究或投資建議。投資涉及風險。投資產品並非適合所有投資者。指數不包括費用或營運開支,且不可作實際投資。過往表現並非當前及未來業績的可靠指標。

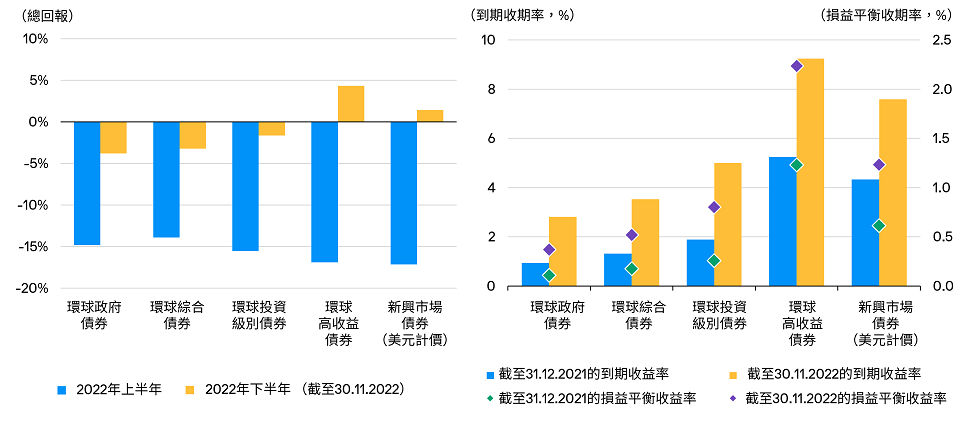

然而,在動蕩的2022年出現一線曙光──收益機遇再現。股票及債券市場的價值重估,帶來了發掘更高股息及債券收益的機遇。

值得留意的是,固定收益市場的重新定價較為進取,帶動眾多固定收益範疇的收益率在年初至今(截至2022年11月30日)均有所上升。

圖三:大部分固定收益類別收益率顯著上升

資料來源:彭博,摩根資產管理。數據截至30.11.2022。2022年上半年:31.12.2021至30.06.2022。2022年下半年:30.06.2022至30.11.2022。

環球政府債券:彭博環球政府債券總回報指數;環球投資評級債券:彭博環球綜合—企業債券總回報指數;環球綜合債券:彭博環球綜合債券總回報指數;環球高收益債券:彭博環球高收益債券總回報指數;新興市場債券(美元計價):彭博新興市場美元綜合債券總回報指數。

高收益信貸為投資級別以下的企業債券,被認為有較高違約風險。收益率並無保證。正收益率並不代表正回報。

損益平衡收益率代表產生負總回報所需的額外加息幅度。損益平衡收益率的計算方法是將到期收益率除以存續期,並沒有考慮到預期違約風險。存續期是用以計量固定收益投資價格(本金的價值)對利率變動的敏感度,並以年為單位。

僅供參考以展述宏觀趨勢,不應被理解為任何研究或投資建議。投資涉及風險。投資產品並非適合所有投資者。指數不包括費用或營運開支,且不可作實際投資。過往表現並非當前及未來業績的可靠指標。

然而,這些收益機遇同樣伴隨著風險。股息的派發並不能保證,而收益率較高的債券,往往會帶來較高的信貸風險。隨著經濟動力放緩,加上金融環境收緊,管理這些風險變得更為重要。投資者再次面對長期挑戰,需要在不確定的宏觀環境風險,以及較高收益資產的潛在回報間作出平衡。

尋求收益機遇

在這種市場環境下,突顯了三大關鍵。

1.

首先,如要在風險調整的基礎下,從股票及固定收益中選取具良好收益潛力的優質資產,由下而上的證券選擇仍然是關鍵所在。

2.

其次,在同一資產類別中分散配置,以及分散投資於不同資產類別及不同地區,有助紓緩市場波幅,並可從不同來源中捕捉收益機遇。

3.

第三,靈活調整資產配置,並對不斷變化的市場條件作出敏捷反應,對駕馭不確定市況至關重要。

從以上的考慮可見,面對未來的風險與機遇時,積極管理投資組合能夠發揮關鍵作用。

僅供參考,根據本文件製作時之市況,該資訊不應被理解為任何要約、研究或投資建議 。估計、預測及其他前瞻性陳述皆基於目前看法及預期,可能或不可能實現。 僅供說明之用,並只用作表示可能發生之情況。由於估計、預測或其他前瞻性陳述的固有不確定性及風險,實際情況、結果或表現可能與已反映或預期 情況出現重大分別。

分散投資並不保證投資回報,且不會消除損失之風險。投資組合的風險管理程序包括致力監察及管理風險,但這並不意味低風險。

1. 資料來源:摩根資產管理,《Solving for income》,2022年1月。

2. 僅供說明之用,建基於現時市況,並可不時變動。投資產品並非適合所有投資者。投資組合的實際配置視乎個別投資者情況及市場狀況而定。投資組合的風險管理程序包括致力監察及管理風險,但這並不意味低風險。

投資涉及風險。投資產品並非適合所有投資者。過往表現並非當前及未來業績的可靠指標。請參閱銷售文件所載詳情,包括風險因素。投資者應在投資前先徵詢專業顧問的意見。投資產品與定期存款並非類同,亦不適合作出比較。上述僅為本文件製作時之意見及觀點,可隨時變動,該資訊不應被視作或理解為任何投資建議。估計、假設及預測僅供說明之用,可能或不可能實現。本文件未經證監會審閱,由摩根基金(亞洲)有限公司刊發。