投資脈搏 : 摩根明日趨勢多元基金

盡握明日趨勢 創新股債配置

Nicolas Weindling

基金經理

日本

Miyako Urabe

基金經理

日本

Shoichi Mizusawa

基金經理

日本

摩根日本股票策略旨在透過主要投資日本企業,提供長遠資本增值。憑藉摩根資產管理東京股票團隊的專業知識,本策略專注於堅定看好的投資觀點,採取以基本面因素主導、由下而上的選股策略。按此 了解更多1,2,3。

在2023年上半年,日本股票受多個結構性和周期性利好因素帶動,在全球股市中脫穎而出。日本經濟的復甦和結構轉型,相信能創造高質量發展的機會。以下的問與答為對日本股票前景的見解。

問:哪些宏觀因素帶動日本股票復甦?

在消費支出和製造業推動下,2023年第一季度日本國內生產總值增長超出市場預期,經濟增長速度達到過去三個季度以來的最快水平4。 日本政府同時上調其經濟評估,並預測經濟將適度復甦。 與其他成熟市場相比,相信日本經濟增長顯得更具韌性,而日本重啟經濟的步伐較其他國家較遲,在本土需求支持下,當地經濟衰退的風險相對較低。

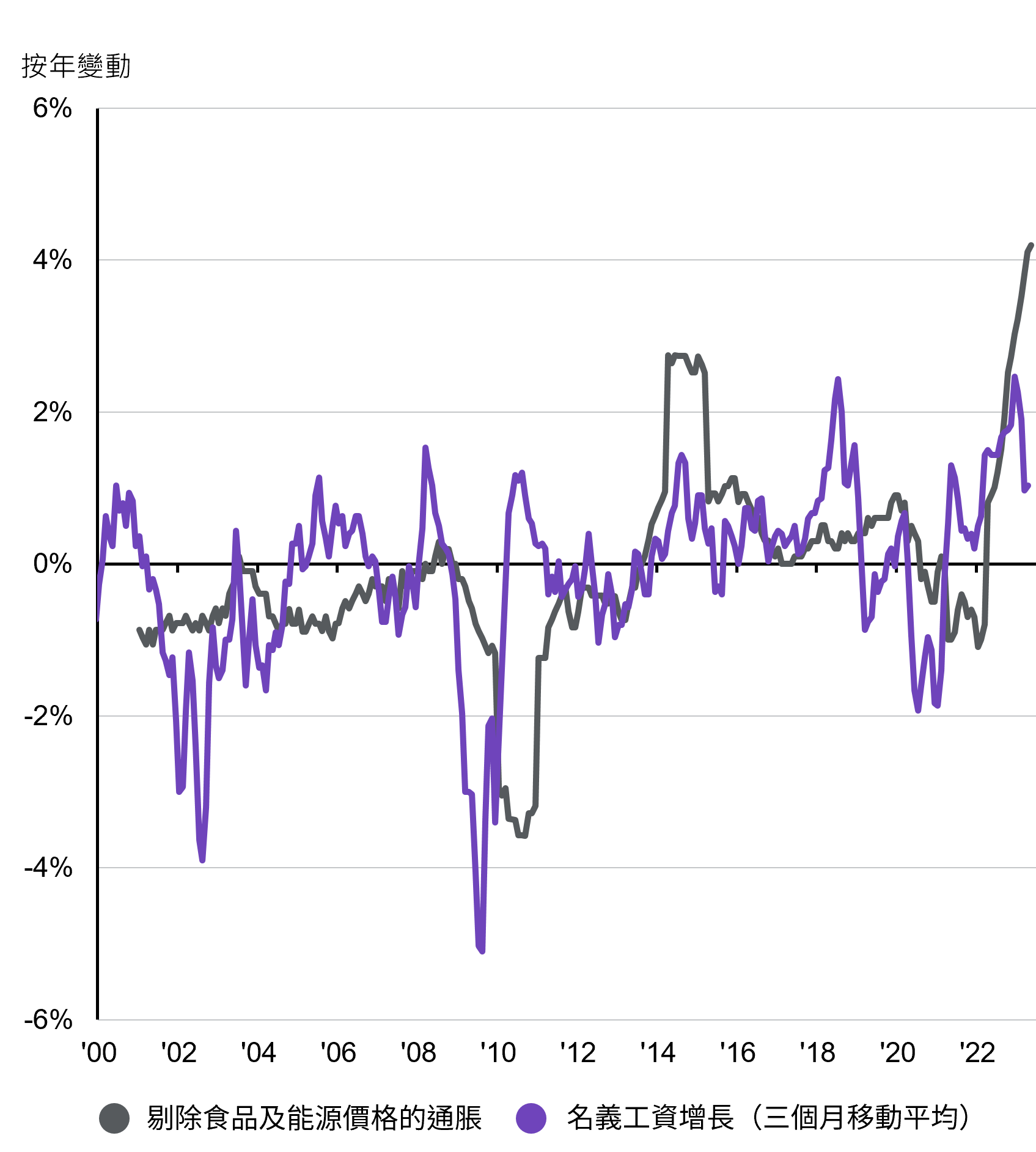

歷史上,日本的工資增長和通脹一直偏低,並低於日本銀行的目標5。 即使在2015年曾短暫出現通脹,工資增長仍然低企。 不過,情況已開始有所改變。

經歷數十年的通縮後,日本正經歷通脹,主要由於勞動市場緊張,僱主亦願意提高工資水平5。 持續的通脹趨勢可望進一步推高經濟增長水平,並加快日本企業的盈利增長。宏觀經濟逐步復甦為估值和增長提供了機會。

日本核心通脹及工資增長

5. 資料來源:FactSet,日本厚生勞動省,日本總務省。數據截至09.06.2023。

不過,環球經濟前景不明朗和環球央行多變的貨幣政策,有可能改變日本經濟的復甦步伐和通脹趨勢。可幸的是,日本市場的結構性轉變和不同行業的長線增長機會可望抵銷部分來自外部的震盪。

問:有甚麼結構性因素推動?它們為何如此重要?

近年來,日本在公司治理方面取得了顯著進展。 自2014年日本政府引入「盡責管理守則」以來,已經推出了多項改革措施,以鼓勵企業專注於提高股東價值、透明度和問責制。 於2022年,東京證券交易所要求市賬率持續低於1的企業,提出改善政策和具體措施以提升企業價值。許多企業因此利用其充裕的現金來回購股票,以提高股東權益回報率。回購股票的速度因此而加快,並在2022年達到歷史高位6。

這些結構性轉變引領日本股票走上了由下而上的復甦道路,公司管治水平提升可望令企業釋放更多潛力,推動未來盈利,協助改善投資者因日本企業長久以來因治理不善而衍生「日本折扣」的情況。就目前的發展而言,公司治理得到改善是日本股票值得關注的主要原因。

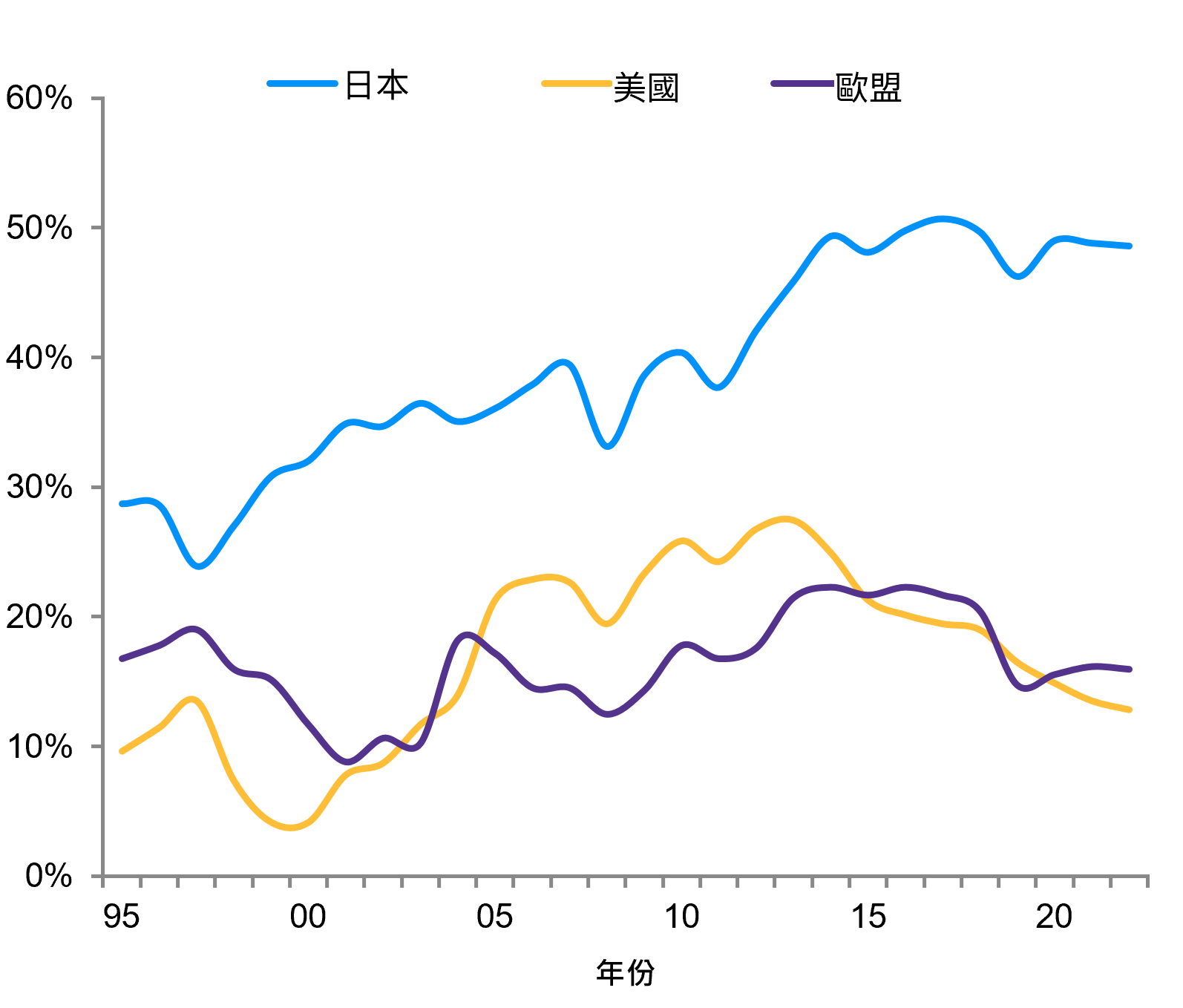

日本企業持有大量凈現金7,而日本東證指數(TOPIX)成分股中有超過一半企業的市賬率仍然低於1 8, 它們有空間作進一步行動。

擁有淨現金的上市公司比例7

7. 資料來源:FactSet,高盛環球投資研究報告。數據截至30.09. 2022。

日本股票的故事仍正在演變。隨著企業基本面和企業治理改善帶來自下而上的機遇,加上經濟重啟、通脹和工資改善等宏觀環境支持,日本股票綻放長期投資機遇。

問:摩根的日本股票策略有甚麼獨特之處?

日本股票策略在日本多元且創新的經濟中,專注投資於具備強勁增長潛力的優質公司。日本市場在多個行業和主題為投資者提供廣泛而優質的增長機會:

日本股票市場仍是一個未有作廣泛證券研究的市場,這為明智的投資者和積極的投資經理創造機會。本策略專注投資於有亮麗增長前景的優質企業,為投資日本市場增值。

僅供參考,根據本文件製作時之市況,該資訊不應被理解為任何投資建議。估計、預測及其他前瞻性陳述皆基於目前看法及預期,可能或不可能實現。僅供說明之用,並只用作表示可能發生之情況。由於估計、預測或其他前瞻性陳述的固有不確定性及風險,實際情況、結果或表現可能與已反映或預期情況出現重大分別。

分散投資並不保證投資回報,且不會消除損失之風險。

1. . 請參閱基金銷售文件所載詳情,了解其投資目標。基金經理尋求達致上述目標,並不保證該目標將會達到。帳戶實際的分配和特性或會有異。

2. 目前受僱於摩根資產管理的專業人士,概無保證將繼續受僱於摩根資產管理,而這些專業人士的過往業績和成功不可被視為其將來業績和成功的指標。

3. 本策略須承受股票、集中、小型公司、貨幣、衍生工具、流通性、對沖、及類別貨幣相關的風險。

4. 資料來源:FactSet、摩根資產管理、日本內閣府,截至30.04.2023。

6. 資料來源:摩根資產管理、美銀美林環球研究,截至09.06.2023。

8. 資料來源:摩根資產管理、彭博,截至31.03.2023。

9. 資料來源:國際機械人聯合會、摩根資產管理,截至31.01. 2021。以上列舉的公司僅作為說明用途。 其包含不應被視為買入或賣出的建議。

投資涉及風險。投資產品並非適合所有投資者。過往表現並非當前及未來業績的可靠指標。請參閱銷售文件所載詳情,包括風險因素。投資者應在投資前先徵詢專業顧問的意見。投資產品與定期存款並非類同,亦不適合作出比較。上述僅為本文件製作時之意見及觀點,可隨時變動,該資訊不應被視作或理解為任何投資建議。估計、假設及預測僅供說明之用,可能或不可能實現。本文件未經證監會審閱,由摩根基金(亞洲)有限公司刊發。

盡握明日趨勢 創新股債配置

遊遍亞洲 發掘多元股息機遇

為我們的亞洲債券投資組合把脈

由於不少固定收益範疇的收益率正徘徊於近十年高位,為投資者提供眾多選擇。然而,隨著經濟衰退風險迫近,作出審慎選擇至為關鍵。

在債市經歷艱辛的一年後,我們會分享固定收益再次發揮分散投資功能的原因。

我們分享對亞洲債券的看法,以及在2023年下半年的部署。

隨著聯儲局加息周期步向尾聲,債券有助提供重要的收益來源,同時分散投資組合。

為何投資者應留意優質債券?有三個原因…

東協、中國及日本以外更廣泛的亞洲地區均展現豐碩的長線增長機遇。

檢視基金在衰退風險迫在眉睫及金融狀況收緊下的部署。

這圖表展示投資級別債券,在美國國庫券收益率高企時所展現的機遇。

在環球經濟放緩及中國重啟經濟下,撮要地分享我們的亞洲收益資產策略。

我們藉此分享中國經濟重啟對亞洲股市的影響,以及推動區內長線增長的主要趨勢。

我們以靈活方法部署於固定收益市場。

收益投資除可捕捉投資機遇外,多元化的收益資產所創造的現金流亦可管理波幅。

在中國經濟重啟下,我們分享利好中國股票的重要主題。

我們會分享推動東協股票綻放機遇的重要投資主題。

數碼教育塑造更方便的學習體驗,帶動嶄新增長機遇。

跨越傳統債券範疇,發掘潛在證券化資產機遇。

利率低企、通脹迫近,發掘中國收益潛力。

除了政府債券或企業債券,固定收益也包括非傳統固定收益範疇。

證券化市場在過去十年再次獲得重大發展。