投資脈搏 : 摩根明日趨勢多元基金

盡握明日趨勢 創新股債配置

重要事項 1. 本基金主要(至少70%)投資於亞洲債券及其他債務證券。本基金將有限度投資於以人民幣計價的投資項目。 |

_Aug2023.png)

何少燕

基金經理

_Aug2023.png)

Julio Callegari

基金經理

_Aug2023.png)

彭逸升

基金經理

摩根亞洲總收益債券基金透過一個主要(即將其總資產淨值至少70%)投資於亞洲債券及其他債務證券之積極管理組合,致力提供具競爭力的總回報,包括資本增長及定息收益。

按此了解更多1,2。

問:亞洲債券在2023年上半年受惠於甚麼因素,而在今年往後時間又會受甚麼因素左右?

亞洲債券在2023年上半年的表現優於環球綜合債券3,主要由於亞洲經濟的復甦勢頭更為強勁,而且在溫和通脹下,貨幣政策並不進取。從技術層面看,美元走弱及亞洲債市供應趨緊均支持其表現。

隨著區內經濟持續擴張,亞洲信貸相對強韌的勢頭可望延續。話雖如此,目前環球宏觀經濟所面臨的利淡因素,或對增長構成一定挑戰,而對中國復甦能否持續的憂慮,亦損害了亞洲的市場情緒。

然而,隨著中國當局暗示會採取更多刺激措施,內地或將保持寬鬆貨幣政策,以支持其財政支出。雖然預期重磅的支持政策不會出現,但是支持財政及住屋市場的刺激措施或會出台,帶來由刺激措施主導的投資機遇。

在亞洲債券當中,印尼債券或繼續大放異彩。鎳是電動汽車的重要組件,在鎳的需求與日俱增,加上國際汽車製造商的投資,作為鎳最大生產國的印尼,其貿易地位正在提升。當地央行已釋出將利率已經見頂的訊號,潛在具吸引力的利差以及當地貨幣升值,均為印尼債券帶來誘人機遇。

問:在環球經濟下滑時,團隊將如何管理投資組合風險?

考慮到環球及中國的經濟增長存在隱憂,本基金仍然著眼於優質債券,並偏好於投資級別企業及政府相關債券。截至2023年6月底,該類債券佔本基金持倉近70%,幾乎達到本基金成立以來的最高水平(成立日期為2005年1月18日)4。

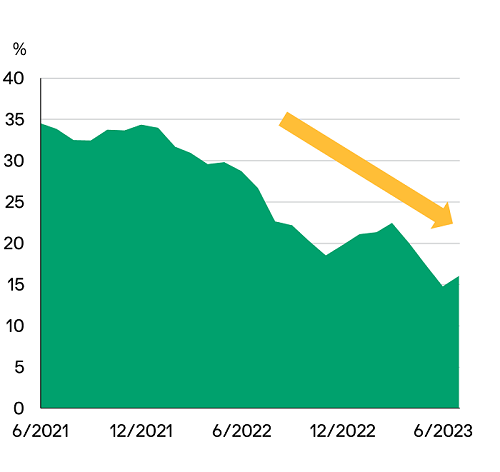

本基金近年已大幅降低高收益債券的持倉,尤其是中國房地產行業債券4。這種防守性取態有助管理信貸風險,並增加投資組合的韌性。點擊此處了解本基金最新的投資組合。

本基金過往的高收益債券持倉

4. 資料來源:摩根資產管理,數據截至2023年6月底。摩根亞洲總收益債券(每月派息)(美元)類別自18.01.2005成立。本基金採取主動管理模式,組合的投資項目、類別比重、分布及所採取的槓桿作用由投資經理酌情決定,可隨時變動而不作另行通知。高收益信貸為投資級別以下的企業債券,被認為有較高違約風險。投資級別以下或未獲得評級的債務證券,可能會比投資級別債券有更高的流動性風險和信貸風險,投資損失的風險或更大。

成立至今並未出現違約

本基金自2005年成立至今,嚴守具紀律的風險管理流程6,並在區內作出強大的本地信貸研究,成功避開違約債券5。透過審視一系列的風險因素,以質量並重的基本研究排除低質投資,同時識別出潛在的優質債券。事實證明,這種可被重複,且經得起時間考驗的流程,可有效管理波動性及尋求強韌的長期風險調整回報。

對於本地利率及貨幣,本基金會同時考慮中國經濟放緩、美國與亞洲市場息差擴大等因素,靈活調整亞洲本地貨幣債券及非美元貨幣持倉,以尋求超額回報,同時管理風險。

問:投資者可如何透過亞洲債券優化收益機遇?

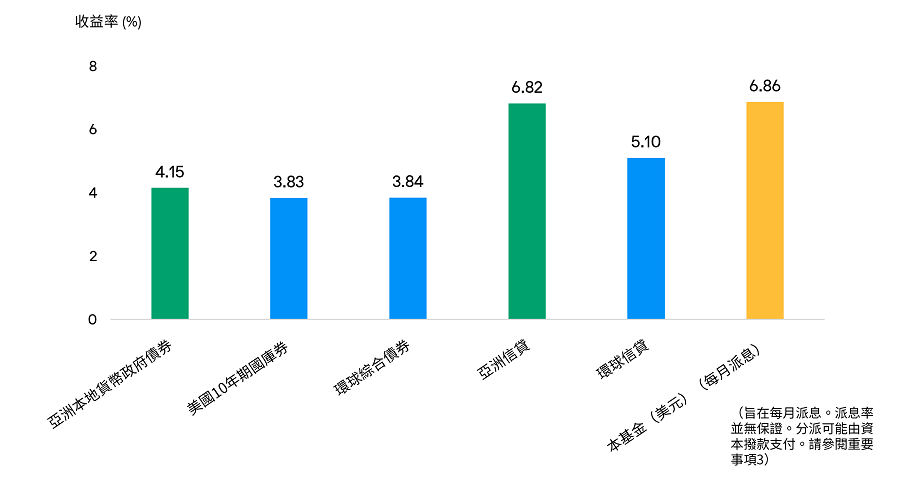

亞洲債券的收益相對吸引,並未因環球固定收益的價值重估而有所改變。如下圖所示,亞洲信貸及本地貨幣政府債券的收益率,仍然高於環球同類債券。本基金涵蓋不同固定收益範疇,包括企業信貸、機構債券及本地貨幣債券7,從中發掘收益潛力。

債券指數到期收益率及本基金年化收益率

7. 資料來源:摩根資產管理,彭博,截至2023年6月底。亞洲當地貨幣政策債券由摩根亞洲多元指數代表;環球綜合債券由彭博環球綜合債券總回報指數代表;亞洲信貸由摩通亞洲信貸指數代表;環球信貸由彭博環球信貸總回報指數代表。年化派息率 = [(1+每單位派息∕除息日資產淨值對資產淨值) ^ 每年派息次數]–1,年化派息率乃基於最近一次派息計算及假設收益再撥作投資,可能高於或低過實際全年派息率。收益率並無保證。正數派息率並不代表正數回報。

點擊此處了解本基金最新的年化收益率。

從整體來看,票息收益是債券投資組合的關鍵元素。本基金採取不受限制的方法,跨越不同範疇,在風險調整的基礎下發掘票息相對吸引的債券。這策略也是藉著我們堅定看好的投資意念,涉獵亞洲債券的廣泛機遇,同時管理風險,讓投資組合更多元分散。

僅供參考,根據本文件製作時之市況,該資訊不應被理解為任何投資建議。估計、預測及其他前瞻性陳述皆基於目前看法及預期,可能或不可能實現。僅供說明之用,並只用作表示可能發生之情況。由於估計、預測或其他前瞻性陳述的固有不確定性及風險,實際情況、結果或表現可能與已反映或預期情況出現重大分別。

分散投資並不保證投資回報,且不會消除損失之風險。

1. 請參閱基金銷售文件所載詳情,了解其投資目標。基金經理尋求達致上述目標,並不保證該目標將會達到。帳戶實際的分配和特性或會有異。

2. 目前受僱於摩根資產管理的專業人士,概無保證將繼續受僱於摩根資產管理,而這些專業人士的過往業績和成功不可被視為其將來業績和成功的指標。

3. 資料來源:彭博,數據截至2023年6月底。亞洲債券由摩通亞洲信貸指數代表,而環球綜合債券則由彭博環球綜合債券指數代表。過往表現並非當前及未來業績的可靠指標。

5. 資料來源:摩根資產管理。數據截至2023年6月底。

6. 投資組合的風險管理程序包括致力監察及管理風險,但這並不意味低風險。

投資涉及風險。投資產品並非適合所有投資者。過往表現並非當前及未來業績的可靠指標。請參閱銷售文件所載詳情,包括風險因素。投資者應在投資前先徵詢專業顧問的意見。投資產品與定期存款並非類同,亦不適合作出比較。上述僅為本文件製作時之意見及觀點,可隨時變動,該資訊不應被視作或理解為任何投資建議。估計、假設及預測僅供說明之用,可能或不可能實現。本文件未經證監會審閱,由摩根基金(亞洲)有限公司刊發。

盡握明日趨勢 創新股債配置

遊遍亞洲 發掘多元股息機遇

為我們的亞洲債券投資組合把脈

由於不少固定收益範疇的收益率正徘徊於近十年高位,為投資者提供眾多選擇。然而,隨著經濟衰退風險迫近,作出審慎選擇至為關鍵。

在債市經歷艱辛的一年後,我們會分享固定收益再次發揮分散投資功能的原因。

隨著聯儲局加息周期步向尾聲,債券有助提供重要的收益來源,同時分散投資組合。

為何投資者應留意優質債券?有三個原因…

東協、中國及日本以外更廣泛的亞洲地區均展現豐碩的長線增長機遇。

在周期性及結構性因素的利好因素下,我們會闡述對日本股票策略的看法。

檢視基金在衰退風險迫在眉睫及金融狀況收緊下的部署。

這圖表展示投資級別債券,在美國國庫券收益率高企時所展現的機遇。

在環球經濟放緩及中國重啟經濟下,撮要地分享我們的亞洲收益資產策略。

我們藉此分享中國經濟重啟對亞洲股市的影響,以及推動區內長線增長的主要趨勢。

我們以靈活方法部署於固定收益市場。

收益投資除可捕捉投資機遇外,多元化的收益資產所創造的現金流亦可管理波幅。

在中國經濟重啟下,我們分享利好中國股票的重要主題。

我們會分享推動東協股票綻放機遇的重要投資主題。

數碼教育塑造更方便的學習體驗,帶動嶄新增長機遇。

跨越傳統債券範疇,發掘潛在證券化資產機遇。

利率低企、通脹迫近,發掘中國收益潛力。

除了政府債券或企業債券,固定收益也包括非傳統固定收益範疇。

證券化市場在過去十年再次獲得重大發展。