本文重點

美國市場即將在2024年上演的兩齣大戲,無論是聯準會的利率決策,或是年底的總統暨國會大選,都會深刻影響到全球投資人的情緒。摩根資產管理建議,只要抓緊以下六張圖,面對美國市場也可氣定神閒!

美股高貴不貴?

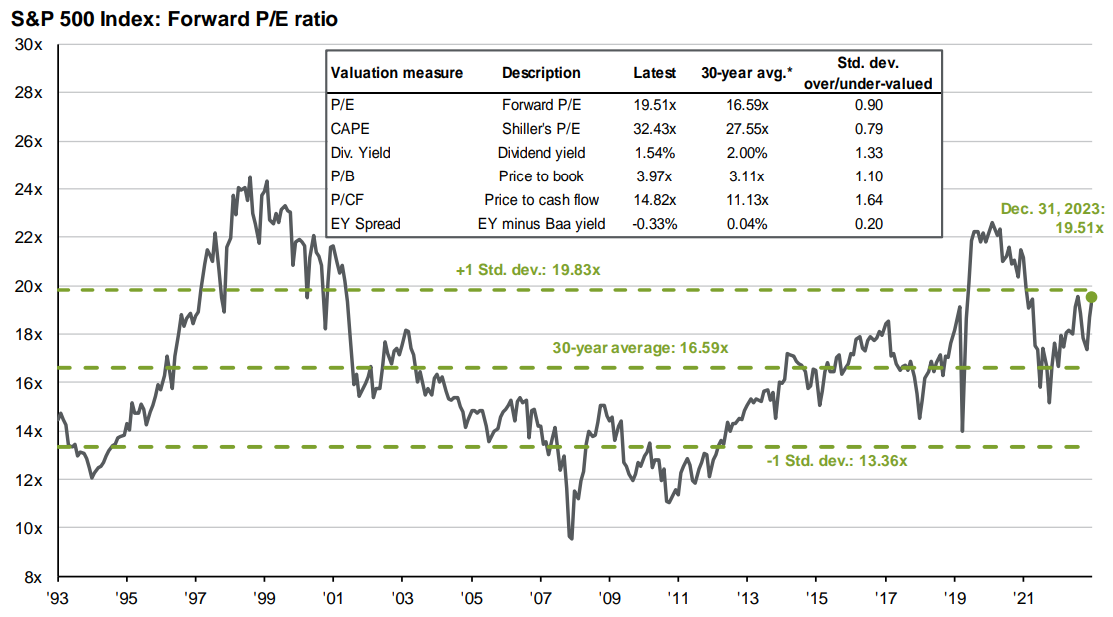

美股「價格」看似偏貴,但本益比長期都在合理範圍內,所以美股的「價值」並不貴。

每當美股指數創下新高,直覺的反應就是美股好像很貴。但「價格」跟「價值」其實是不同的概念。指數創下新高,代表的只是「價格」很貴,但美國企業長期以來的獲利動能相當強勁,使得美股長期的本益比始終都能處於合理的範圍(正負一個標準差,見下圖),並不會像指數一樣節節升高。所以投資美股關鍵還是要看它的「價值(例如,本益比)」,而不是「價格」。

延伸閱讀:美國2024年能避免經濟衰退嗎?

美股本益比大多數時期都在合理範圍區間

資料來源:FactSet, FRB, Refinitiv Data stream, Robert Shiller, Standard & Poor’s, Thomson Reuters, J.P. Morgan Asset Management, 《環球市場縱覽 - 美國版》。最新資料:截至2023年12月31日。

美國總統大選會影響美股走勢嗎?

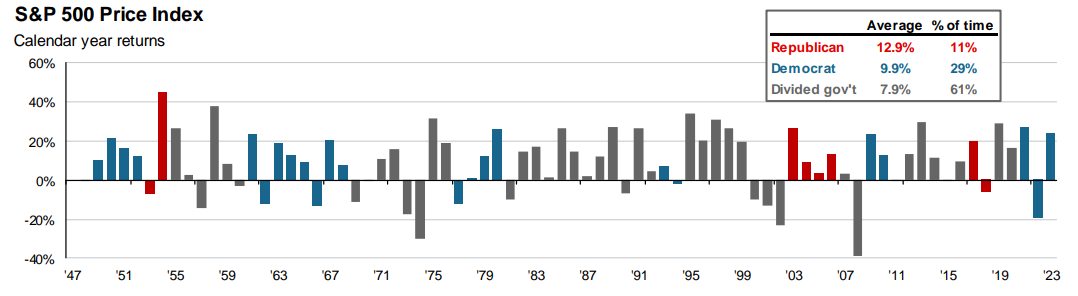

大選結果與股市表現並無絕對關聯性,關鍵還是要看貨幣政策與經濟數據

基於民主黨與共和黨對經濟發展有不同的邏輯取向,投資人自然也會預期不同政黨在執政後對美國經濟走勢的影響。然而根據數據顯示,自1947年以來,無論主導美國政府的是民主黨還是共和黨、或者 是分屬於兩黨分治 的政府,美股走勢與政治勢力的變化無絕對關聯(見下圖)。影響美股表現的關鍵還是在經濟數據與利率政策,而非政黨版圖的變化。

標準普爾500指數在美國大選年的表現

資料來源: 美國經濟分析局,標準普爾,摩根資產管理。*共和黨,又名大老黨(GOP),是美國兩大主要政黨之一。**民主黨,是美國兩大主要政黨之一。***兩黨分治指一個政黨掌控白宮(行政機構),而另一個政黨掌控美國國會一院或兩院(立法機構)的狀態。《環球市場縱覽 - 亞洲版》。最新資料:截至2023年12月31日。

科技股波動超大總怕被割韭菜?

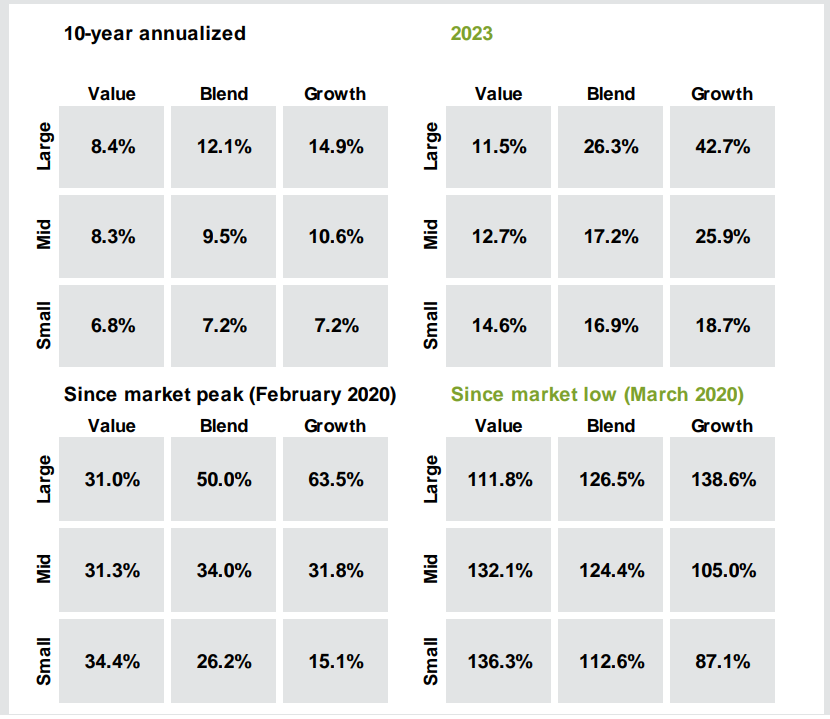

只要是長期投資,以科技為主的成長型股票仍然是美股首選

科技股股價高波動的特性,總是容易讓新手投資人不知該在何時布局、或不知道該在何時退場。然根據摩根資產管理 統計,大型成長股無論是近十年來的年化報酬率、2023年的全年報酬率、從疫情前的高點(2020年2月)開始布局、或是從疫情時的低點(2020年3月)開始布局,其表現都優於其他大、中、小型的價值股與大盤整體指數(見下圖),可見科技股的波動雖然相當大,但從長期投資的角度來看,卻是美股投資的首選。

延伸閱讀:人工智慧帶動的復甦會持續下去嗎?

美國大、中、小型股在各區間的回報比較分析

資料來源:FactSet, Refinitiv Data stream, Russell Investment Group, Standard & Poor’s, 摩根資產管理。所有報酬計算採總回報計算,包括同一時期配息滾入的再投資。從市場高點代表從2020.2.19~2023.12.31期間,從市場低點代表從2020.3.23~2023.12.31期間。報酬率為滾動回報,非年化回報。《環球市場縱覽 - 美國版》。最新資料:截至2023年12月31日。

美股表現最強的只有科技股嗎?

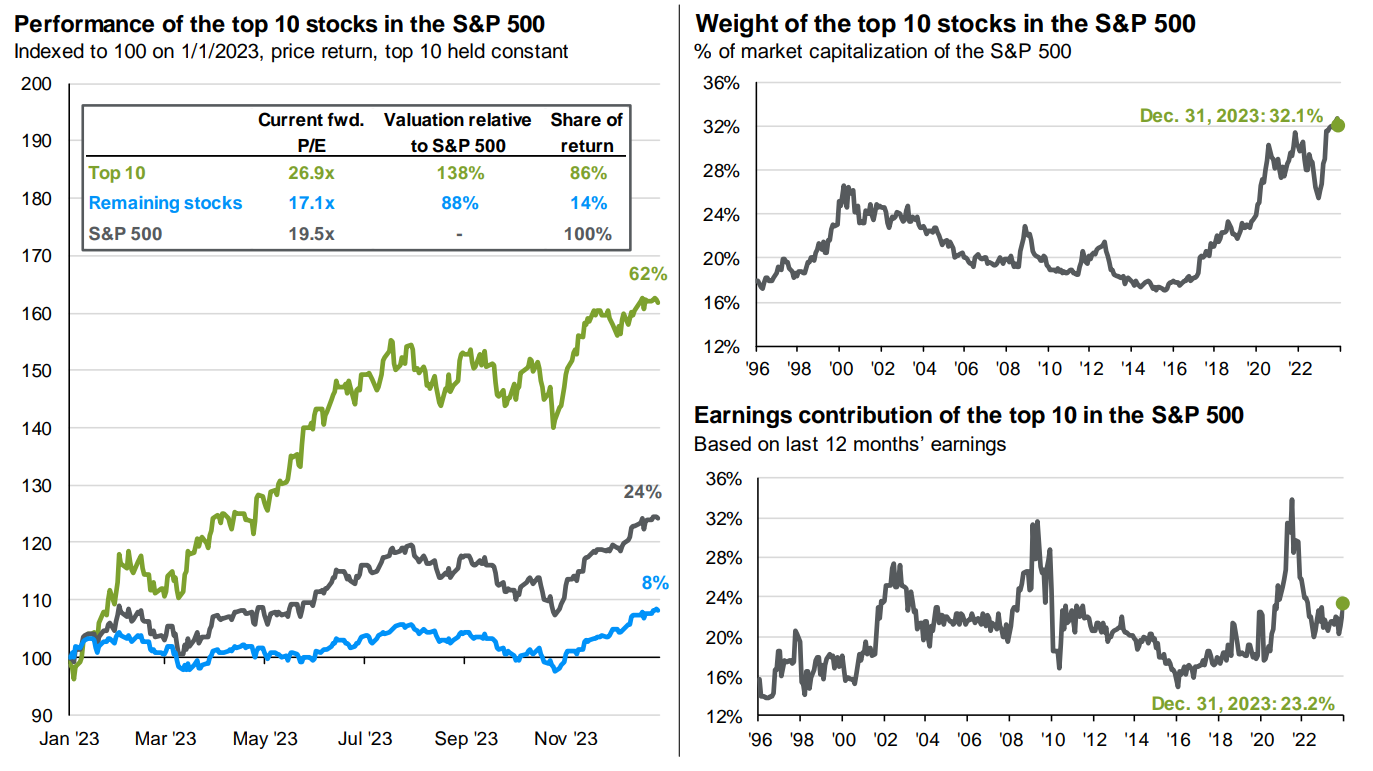

去年的漲勢雖是由科技股帶動,但美股還有更多好康尚未反映

除了科技,美股其實還有更多機會。根據數據顯示,去年美股大盤漲幅有86%是由漲幅前10名的企業所貢獻(下圖左),但這些企業對美股大盤的獲利貢獻卻又只佔23.2%(下圖右下),可見美股還有很多隱形好康尚未反映,而這些隱形好康的權重佔大盤指數的67.9%(下圖右上),獲利貢獻也佔大盤指數的76.8%(下圖右下),可見只要採取多元配置的方式布局美股,反而可以掌握美股產業輪動的特性。

美股企業2023年漲幅表現分析

資料來源:FactSet, Standard & Poor’s, 摩根資產管理。圖左之前十名企業為標準普爾500指數自2023年起漲幅最大的企業,分別為AAPL, MSFT, AMZN, NVDA, GOOGL, BRK.B, GOOG, META,XOM,UNH and TSLA. Remaining stocks代表標準普爾500指數的其餘494家企業。圖右之前十名企業為自2023年起市值與獲利高大之企業(每月計算)。截至2023.12.31止,指數內的前十大企業分別為AAPL(7.0%)、MSFT(6.9%)、AMZN(3.5%)、NVDA(3.0%)、GOOGL(2.1%)、GOOG(1.8%)、TSLA(1.8%)、BRK(1.6%)、AVGO(1.2%)與JPM(1.2%)。《環球市場縱覽 - 美國版》。最新資料:截至2023年12月31日。

在美國資產裡有「順漲抗跌」的投資方式嗎?

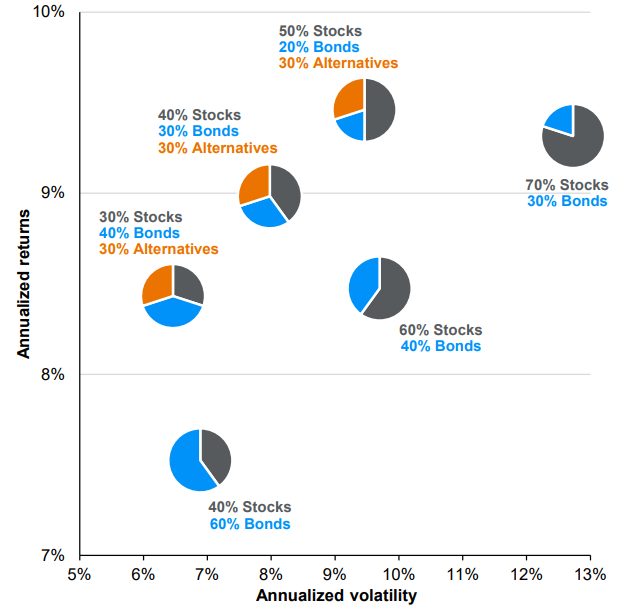

關鍵就是額外把另類資產納入到股債組合

只要是投資股票,承受高波動就是必然要付出的代價,但即使納入了債券,也只能給資產組合發揮「抗波動」的效果;反之,若能額外納入另類資產,反而可以給資產組合創造「順漲抗跌」的優勢。根據數據顯示,如果在股、債與另類資產之間維持5:2:3的比例,其順漲抗跌的效果反而會優於股7債3的配置比例,若在股、債與另類資產之間維持4:3:3的比例,其表現也會優於股6債4的配置比例(見下圖)。可見若能額外納入另類資產,就有機會順漲抗跌。

延伸閱讀:投資人在2024年如何管理波動?

在股債組合中額外納入另類資產更有機會發揮順漲抗跌的效果

資料來源: 彭博社,FactSet,HFRI,美國不動產投資信託人士協會,摩根資產管理;(左圖)標準普爾;*股票:標準普爾500指數。債券:彭博美國綜合債券指數。另類投資:避險基金相等加權綜合指數(HFR基金加權綜合指數)及私人房地產的同等權重組合。波動幅度及報酬基準為1989年12月31日至2023年6月30日的數據。《環球市場縱覽 - 亞洲版》。最新資料:截至2023年12月31日。

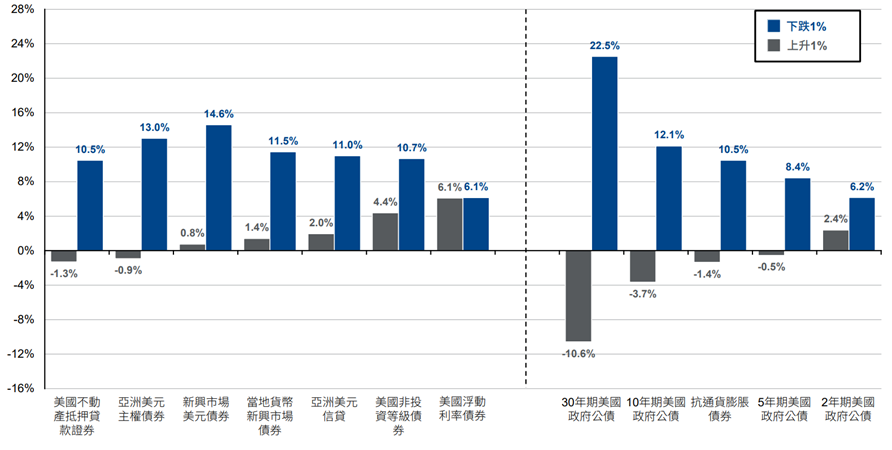

聯準會降息對哪些債券資產較為有利?

政府公債與企業債券的受益空間最大

在固定收益的世界裡,降息往往意味著債券價格有表現的機會。有鑑於聯準會可能在今年下半年啟動降息,所以布局債券資產,反而有機會可以同時掌握債券在「收益」與「價格」上的雙重優勢。根據歷史經驗顯示,聯準會降息幾乎對所有的債券資產都有利(見下圖),特別是存續期間較長的政府公債、以及受惠於美元利差下滑的新興市場與亞洲美元債;至於企業債券,無論是投資等級還是非投資等級債,同樣也可以受惠於降息環境,所以投資人可把握升息周期的尾聲階段,積極布局上述債券資產或基金。

延伸閱讀:美國政府公債的殖利率會提高/下跌多少?

聯準會每降息(升息)一碼對各類債券價格的影響

資料來源: 彭博社,FactSet,摩根大通經濟研究,摩根資產管理。圖例中的「2年期、5年期、10年期、30年期美國政府公債」為彭博美國政府公債領先指數,「抗通貨膨脹債券」為彭博美國抗通貨膨脹票據指數,「美國浮動利率債券」為彭博美國浮動利率票據指數,「美國不動產抵押貸款證券」為彭博美國綜合證券化債券 – 不動產抵押貸款證券指數,「美國投資等級債券」為彭博美國綜合信貸 – 投資等級公司債指數,「美國非投資等級債券」為彭博美國綜合信貸 – 非投資等級公司債指數,「新興市場美元債券」為摩根新興市場債券全球指數,「亞洲美元信貸」為摩根亞洲信貸指數,「當地貨幣新興市場債券」為摩根政府公債指數 – 新興市場全球多元化。過去的表現並非目前及未來績效的指標。價格報酬計算基準為相關指數的存續期及凸曲度受利率變動的影響(價格變動 = (-經修正存續期 x 殖利率變動) + (½ x 凸曲度 x 殖利率變動2))。《環球市場縱覽 - 亞洲版》。最新資料:截至2023年12月31日。