Temi macro, di mercato e portafoglio in primo piano

Un contesto in evoluzione ci impone di riesaminare le modalità di costruzione e diversificazione dei portafogli. Gli investitori necessitano della serie completa di strumenti per estendere, ampliare e migliorare i portafogli.

Executive summary

Portafogli più intelligenti per un mondo in transizione

Un’asset allocation 60/40 (60% azioni, 40% obbligazioni) è ancora un ottimo punto di partenza per i portafogli. E possiamo sfruttarla in molti modi.

Questo perché gran parte di ciò che definisce il contesto di investimento è in transizione.

Considerazioni:

- L’economia è in transizione in quanto è in atto il passaggio dalla disinflazione persistente ad un rischio d’inflazione bidirezionale.

- La politica è in transizione poiché la politica monetaria da estremamente espansiva sta diventando più tradizionale e la moderazione fiscale vira verso l’attivismo fiscale.

- La tecnologia è in transizione dato che comincia a emergere il potenziale dell’intelligenza artificiale.

- Il clima è in transizione dall’energia convenzionale all’energia rinnovabile.

Estendere, ampliare e migliorare il portafoglio 60/40

Per far fronte a un mondo in transizione raccomandiamo agli investitori di basarsi su un portafoglio 60/40 e:

Estendere gli orizzonti al di là della liquidità e addentrarsi maggiormente negli asset core

Prevediamo che un dollaro investito in liquidità possa valere solo USD 1,04 in termini reali di qui a 10 anni. Se investito in un portafoglio 60/40 con un’allocazione del 25% a strumenti alternativi, potrebbe valere USD 1,62. (Il principio vale per tutte le valute.)

Ampliare la serie di opportunità, soprattutto con gli asset alternativi

Le azioni dei mercati sviluppati internazionali possono offrire potenziale di rivalutazione e di rialzo valutario, gli asset reali migliorano la resilienza all’inflazione.

Migliorare i risultati del portafoglio tramite l’allocazione attiva e la selezione del gestore

Poiché il denaro non è più gratis, i mercati premieranno un approccio più selettivo agli acquisti di asset.

Secondo le Long-Term Capital Market Assumptions di quest’anno, per gran parte degli attivi si prevedono rendimenti interessanti a lungo termine. Gli investitori possono utilizzare la serie di strumenti completa per allargare gli orizzonti, migliorare e ampliare i loro portafogli.

Rendimenti obbligazionari più elevati, rendimenti azionari più bassi

Dati i tassi di riferimento elevati prevalenti, la nostra previsione per l’obbligazionario aggregato globale sale di 40 pb al 5,1%. Le nostre previsioni dei rendimenti azionari calano sulla scia del rally registrato nel 2023, ma non tanto come ci si potrebbe aspettare. La nostra previsione per l’azionario globale scende di 70 pb al 7,8%. Le large cap USA scendono dal 7,9% al 7,0%.

Utilizzare la potenza dei mercati privati

La tesi di investimento nei mercati privati si rafforza, soprattutto alla luce della resilienza all’inflazione dimostrata dagli strumenti alternativi. I rendimenti attesi per l’immobiliare core USA salgono di 180 pb al 7,5%. Le previsioni per il venture capital si rafforzano notevolmente, ma si indeboliscono modestamente per il private equity (sulla scia dei minori rendimenti dei mercati) e gli hedge fund.

Le prospettive di alfa attivo migliorano in molte classi di attivo. Ma sia chiaro: la diversificazione del portafoglio sarà una problematica persistente, in particolare quando il rischio di inflazione è bidirezionale e la correlazione azioni-obbligazioni non è più negativa in modo affidabile. Restare investiti, anziché rifugiarsi nella liquidità, offre risultati migliori praticamente su tutti gli orizzonti temporali. Gli investitori devono però utilizzare tutti gli strumenti disponibili per costruire portafogli più intelligenti per un mondo in transizione.

Il ruolo dello stato nell’economia

In che modo gli investitori possono valutare l’ascesa della politica industriale

La necessità è innegabile: alcune delle problematiche odierne più urgenti – in particolare cambiamento climatico, tensioni sociali e geopolitiche – richiedono verosimilmente l’impegno e i capitali sia del settore pubblico che del privato.

Questo è uno dei motivi fondamentali all’origine dell’ascesa della politica industriale e, più in generale, dell’intervento dello stato nell’economia globale. È l’inizio di una nuova era, in netta contrapposizione con il laissez-faire del periodo 1980-2008, soprattutto negli Stati Uniti.

Un quadro per valutare l’efficacia dell’intervento dello stato

Abbiamo elaborato un quadro per valutare l’efficacia dell’intervento dello stato, ponendo tre domande chiave:

- La politica è ben concepita per gestire il problema definito?

- La politica può portare a una situazione finale sostenibile?

- Vi sono gli strumenti e/o la volontà politica necessari per effettuare la transizione verso questa situazione finale?

Le politiche industriali puntano a un’ampia gamma di obiettivi economici e non economici, con effetti a breve e lungo termine. A nostro avviso il crescente intervento statale comporterà rischi al rialzo per l’inflazione e la produzione economica nel breve termine, maggiore incertezza economica e un costo del capitale più elevato.

Implicazioni per gli investimenti

Per quanto riguarda le implicazioni dell’intervento statale per gli investimenti, rileviamo innanzitutto una maggiore incertezza circa le prospettive per i margini societari derivante dagli aumenti dei costi della forza lavoro e, potenzialmente, delle imposte sulle società. Ciò è in qualche misura controbilanciato dai prezzi più elevati, dalla maggiore spesa al consumo e dagli incrementi di produttività alimentati dall’intelligenza artificiale (IA).

I beneficiari più significativi del maggiore intervento dello stato si trovano probabilmente nei settori dell’“economia reale”. Il settore industriale è il chiaro vincitore, ma anche servizi di pubblica utilità, energia e alcune aree della tecnologia sono destinati a trarre benefici. Considerati i settori vincenti nell’economia reale, i mercati regionali con un orientamento più spiccato per tali tipi di società potrebbero trarre i benefici maggiori. Tuttavia, l’investimento basato sulla sola esposizione settoriale arriva solo fino a un certo punto; è fondamentale considerare il potenziale degli investimenti tematici.

Le nuove iniziative politiche richiederanno capitali privati e finanziamenti pubblici. Tra gli asset alternativi, quelli reali sembrano destinati a rivelarsi i principali beneficiari, in particolare gli investimenti in legname, infrastrutture, immobili e trasporti. I fondi di private debt e private equity forniranno probabilmente i capitali essenziali sia per gli asset fisici che per le nuove imprese che costituiranno parte integrante del quadro più ampio del crescente intervento dello stato.

Ampliamento del set di strumenti di diversificazione

Un portafoglio più intelligente per mitigare gli shock in un mondo meno prevedibile

Gli elementi di diversificazione sono investimenti intesi a facilitare il conseguimento di risultati più solidi. Le azioni, in senso lato, si muovono con difficoltà quando la crescita economica subisce una contrazione e pertanto diversifichiamo utilizzando le obbligazioni, che tendono a esprimere buone performance quando la crescita si indebolisce.

Il reddito fisso rimane un elemento indispensabile della diversificazione del portafoglio, anche se si è dimostrato meno efficace a fronte delle impennate dell’inflazione - recenti e passate. Non esiste un solo tipo di shock dei mercati finanziari, come gli investitori hanno di recente avuto modo di ricordare. La serie ampliata di strumenti di diversificazione contribuisce a isolare i portafogli da una gamma di shock diversi.

In effetti, alla luce della perdurante incertezza macroeconomica elevata prevista dalle LTCMA 2024, l’individuazione di ulteriori fonti di diversificazione del rischio può essere tanto importante quanto l’identificazione delle fonti di rendimento.

Proponiamo queste dimensioni di diversificazione per creare portafogli bilanciati migliori, identificando un paniere di ulteriori elementi di diversificazione per ampliare e integrare un portafoglio azioni-obbligazioni 60/40 standard per una tipologia di contesti più vasta. Il paniere comprende:

- Azioni gestite attivamente

- Strategie di asset allocation tattica

- Strategie su premi al rischio

- Currency overlay

- Investimenti tematici

- Asset alternativi, in particolare asset reali, hedge fund e credito privato, che offrono una bassa correlazione con gli asset tradizionali e l’opportunità di resilienza ai ribassi, rendimenti migliori e protezione dall’inflazione

Individuiamo questi elementi di diversificazione analizzando i dati storici; la consapevolezza che ciascuno di essi eccelle in contesti economici diversi; ed eseguendo simulazioni con l’ausilio del nostro efficace modello di asset allocation per cogliere gli effetti dei possibili regimi diversi.

Testiamo un portafoglio che incorpora la gamma completa di tali potenziali elementi di diversificazione; ne esaminiamo così le performance complessive e forniamo un esempio del nuovo portafoglio bilanciato, più intelligente e più solido.

Il portafoglio più intelligente ha evidenziato un andamento più equilibrato nelle nostre simulazioni, il che è particolarmente utile perché il suo valore emerge quando è più necessario. La creazione di ricchezza a lungo termine non consiste solo nel generare un rendimento maggiore, ma anche nell’evitare la distruzione di ricchezza.

Gli elementi di diversificazione nel nostro paniere hanno storicamente generato rendimenti positivi, non sono costosi (come le coperture di portafoglio tradizionali) e hanno valutazioni eque. Grazie a queste qualità, ora è il momento giusto per rimodulare i portafogli ampliando la serie di strumenti di diversificazione.

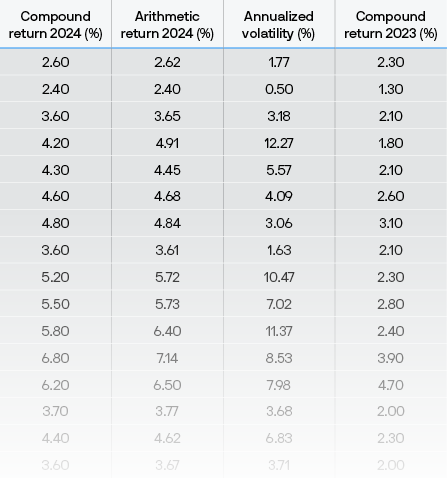

Matrici delle proiezioni

Le nostre previsioni su rendimenti, volatilità e correlazioni.

Le ipotesi non sono concepite come base per le decisioni di allocazione tattica a breve termine. Il nostro processo di formulazione di ipotesi è attentamente calibrato e costruito per aiutare gli investitori nell’asset allocation strategica su un orizzonte d'investimento di 10-15 anni.

Le nostre ipotesi possono essere utilizzate per:

Sviluppare o rivedere l’asset allocation strategica

Comprendere i trade-off in termini di rischio e rendimento tra le classi di attivi e le aree geografiche, nonché al loro interno

Valutare le caratteristiche di rischio di un'allocazione strategica

Rivedere le decisioni di allocazione relative value

Scarica le matrici per valuta

Long-Term Capital Market Assumptions 2024

09xu233110140216