多重資產:中性利率環境有助擴大多重資產的收益效果

2022年12月

摩根資產管理市場洞察團隊

重點摘要

1. 市場對美國聯邦基準利率高峰值的預估約落在4.75%~5%之間。

2. 在聯準會升息帶動下,固定收益與股票資產的收益率都較今年初顯著提升。

3. 在中性利率的水準下,多重資產可望擴大整體收益回報。

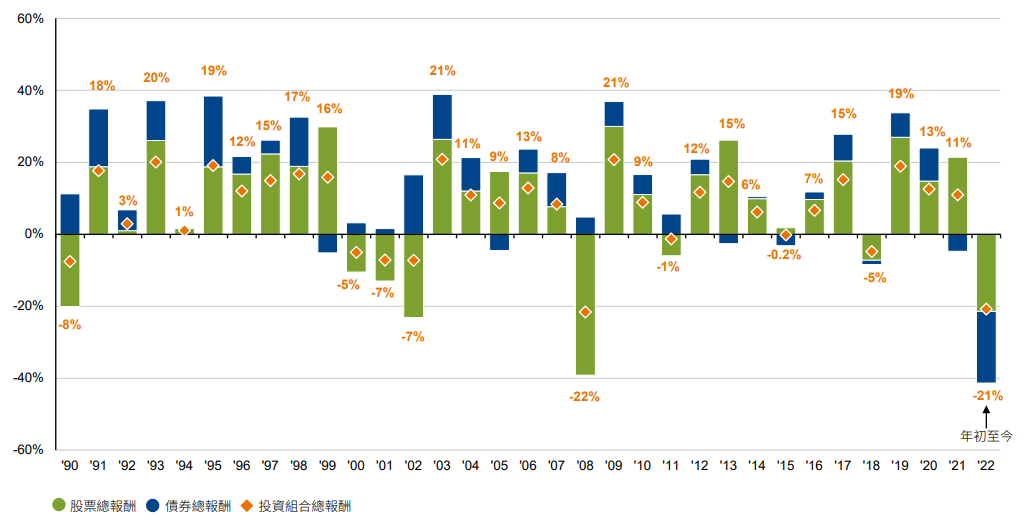

股六債四配置在2023年反而大有可為

雖然在2022年,全球股票與債券的價格都因聯準會的積極升息而受到明顯衝擊,但根據統計,這種股債齊跌的狀況,在過去50年來也僅出現過一次;所以股債齊跌本來就非市場常態,特別是在2022年股債資產皆已大幅修正的情況下,隨著美國進入中性利率水準,2023年進行股六債四的資產配置,反而可以有較高的機會迎接較積極回報。

60/40股債投資組合的年度報酬

資料來源:彭博社,FactSet,MSCI,摩根資產管理。除2022年為年初至今報酬外,報酬均為年度報酬。投資組合報酬反映60% MSCI綜合世界指數與40%彭博綜合債券指數的配置。報酬是總報酬。過去的表現並非目前及未來績效的可靠指標。《環球市場縱覽-亞洲版》。最新資料:截至2022年9月30日。

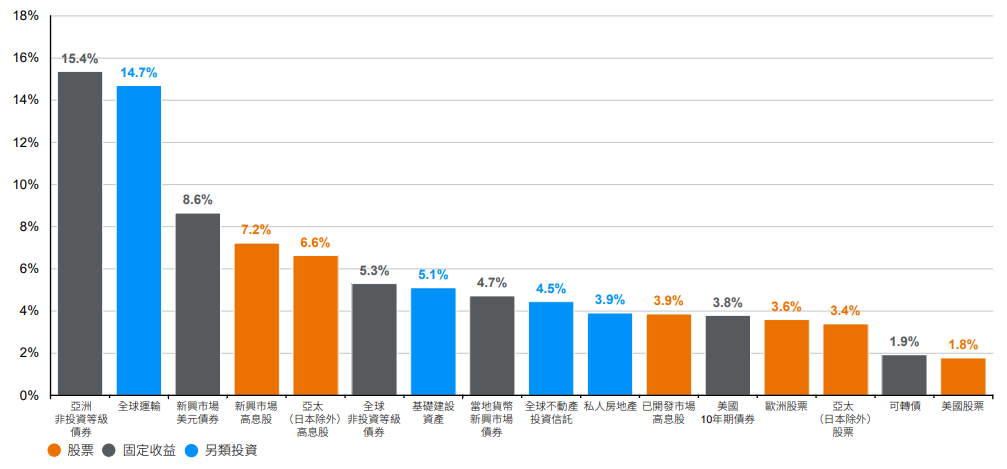

已有7種資產的殖利率超過5%

受聯準會升息帶動公債殖利率走揚的影響,許多資產的殖利率也同步走升,其中亞洲非投資等級債的殖利率高達15%以上,全球運輸達14.7%,另外像新興市場美元債、亞洲高股息股票與全球非投資等級債等資產,現在的殖利率也來到5%以上;可見就多重資產的角度來看,現在資產配置的空間不但更加靈活,預期回報也值得期待。

各資產類別收益率

資料來源:Alerian,美國銀行,彭博財經社,Clarkson,Drewry Maritime Consultants,FactSet,聯準會,富時,MSCI,標準普爾,摩根資產管理。全球運輸:運輸資產的槓桿收益率以租船費用(租金收入)、營運支出、債務攤銷與利息支出之間的差額佔股票價值的百分比計算。已計算以上各子類型船舶的收益率,並對各子行業應用各自比重得出全球運輸的當前槓桿收益率;各資產類別基準為MSCI全球房地產基金指數(私人房地產),富時NAREIT全球不動產投資信託指數(全球不動產投資信託),MSCI全球基礎建設資產指數(基礎建設資產),彭博美國可轉債綜合指數(可轉債),彭博全球非投資等級債券指數(全球非投資等級債券),摩根政府公債指數 - 新興市場全球(當地貨幣新興市場債券),摩根新興市場債券全球指數(新興市場美元債券),摩根亞洲信貸指數 - 非投資級別債券(亞洲非投資等級債券),MSCI亞太(日本除外)股票指數(亞太(日本除外)股票),MSCI亞太(日本除外)高息股指數(亞太(日本除外)高息股),新興市場高息股指數(新興市場高息股),MSCI世界高息股指數(已開發市場高息股),MSCI歐洲指數(歐洲股票),MSCI美國指數(美國股票)。運輸的收益率截至2022年6月31日,基礎建設截至2022年3月31日,私人房地產截至2022年3月31日。過去的表現並非目前及未來績效的可靠指標。《環球市場縱覽 - 亞洲版》。最新資料:截至2022年9月30日。