重點摘要

1. 推動牛市確立,都需要「資金」與「信心」的雙重加持。

2. 日本經濟已出現結構性的變化,讓投資者對日股有更強的信心。

3. 在信心與資金的推動下,日股的行情只是剛開始。

雖然日股在今年一度突破4萬點大關,但隨著美股在4月步入修正,日股在近期的震盪也明顯加劇;這也讓日股的投資人面臨兩難 : 當前應該要獲利了結;還是要伺機加碼?因為單從日經指數的表現來看,近日的確已進入整理態勢。

不過摩根認為,如果能把觀察日股的時間拉長到10年、甚至20年以上,就會發現日股在過去這段期間的上漲,其實只是長期牛市的剛開始而已。

國際大環境取代首相魅力 市場對日本的信心更紮實

摩根資產管理認為,日股的行情之所以只是剛開始,主因就在國際大環境對日本經濟的加持,影響足以超越首相在國內所推行的各項改革。過去這20年來,日股曾兩度受到市場關注,原因都與首相推動的改革政策有關,無論是安倍晉三所推動的「安倍經濟學」、還是更早以前小泉純一郎所推動的「郵政改革」,這些政策確實都給當年的日股創造一波行情。(料來源:Data stream,摩根證券。資料日期: 2002.1.1~2024.2.12。過去表現並非目前及未來績效的可靠指標。圖示僅以前述指數試算,並非代表基金之表現,投資人無法直接投資於指數。)

然而,跟過去的這些政策相比,現在市場對日本的「信心」,並不是基於首相特定的改革政策,而是全球供應鏈重組與通膨等因素對日本經濟的結構性加持。正因日本的實體經濟可望出現結構性好轉,不再像過去那樣單純只靠政策加持,所以市場才願意給日本企業更高的獲利預期,並進一步反映在股市表現上。

自身實力夠強 日本工廠訂單來到1991年以來新高

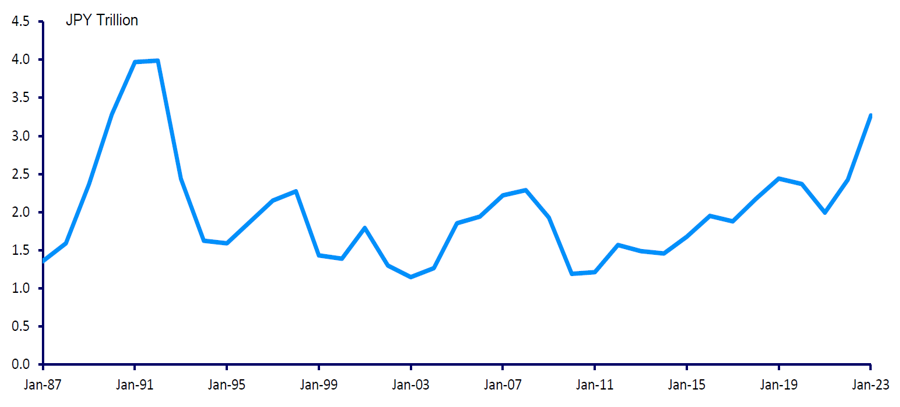

摩根資產管理指出,受到新冠疫情與中美地緣衝突的影響,全球供應鏈在最近幾年逐漸面臨重組的壓力,日本反而迎來新的機會,畢竟日本長期以來在製造業與科技業上都有其獨特的優勢,而在這些因素的加乘效應下,日本的工廠訂單近期也來到1991年以來的新高(見下圖一)。

此外,蔓延全球的高通膨,也讓日本有機會告別長年的通縮狀態,並帶給日本央行更多的決策空間,去扭轉過去長久以來的負利率政策,並藉此推動日本經濟的溫和復甦。可見在這些國際大環境的加持下,日本的製造業與內需消費即將有機會擺脫「失落的30年」。

圖一 : 日本製造業的回溫指標-工廠訂單來到1991年以來新高

資料來源:彭博財經社,資料日期: 2003.1.1~2023.12.31。

企業前景樂觀 獲利預期與勞工薪資皆大幅提升

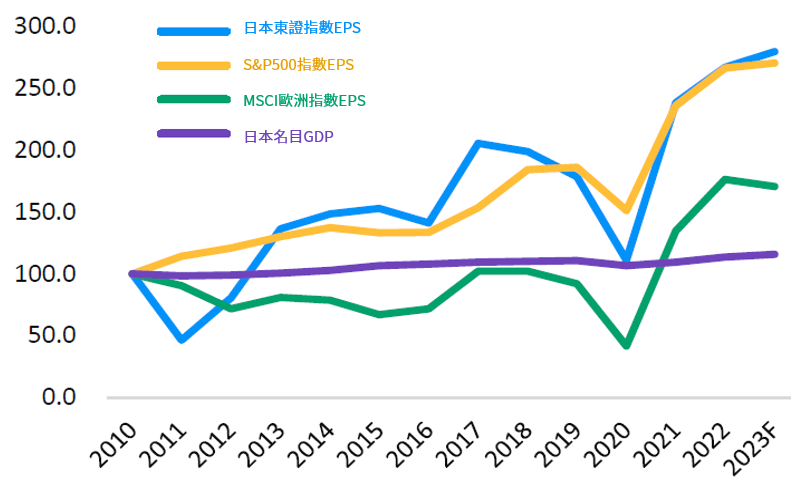

對於這種結構性的變化,市場總會跑在最前面。根據下圖二可知,儘管日本名目GDP的增幅還是維持平穩,但日本東證指數的獲利預期卻高居全球主要股市之冠,這也讓日本股市在今年第一季最高創下22.22%的增幅。(資料來源:彭博資訊社,2023.12.29~2024.3.22)

另外,由於企業獲利預期擴張,也讓日本勞工在今年的春鬥中替自己爭取到5.28%的薪資增幅,比去年的3.7%還要高,同時也創下了過去33年來的最高紀錄,可見企業主對未來獲利的樂觀預期之強,並且也願意讓勞工分享到薪資增長的果實。(資料來源:Japanese Trade Union Confederation, 2023.5.31.)

圖二:日本企業的獲利指標-日股獲利的動能居三大市場之冠

資料來源: 摩根資產管理,IMF,彭博資訊社,2023.12.31.

春江水暖鴨先知 企業主早已買回自家股票

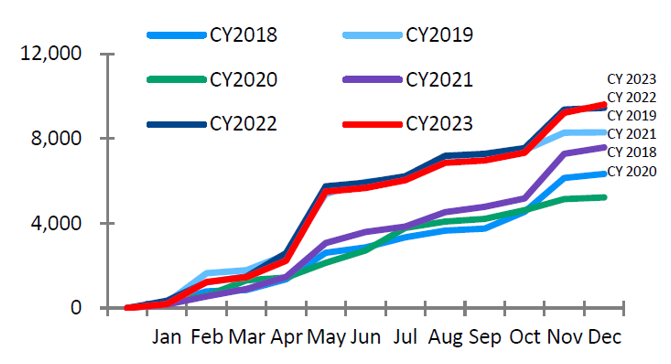

更重要的是,面對這種結構性變化,日本的企業主們也紛紛強化了回購自家庫藏股的力度,透過下圖三可得知,日本企業主買回庫藏股的動作,在過去五年其實都未曾間斷;並不單純只是從去年東京證交所實施的改革才開始,可見順著這股國際大環境的變化,日本企業主們對營運前景更有信心,這也讓他們有更大的動力去創造利潤。(延伸閱讀:日本股市還能繼續再衝一波嗎?)

圖三:日本企業主的信心指標-買回庫藏股的動能高於過往

資料來源: Goldman Sachs, 2023.12.31

資金還在半路上 內、外資回補日股的空間依舊巨大

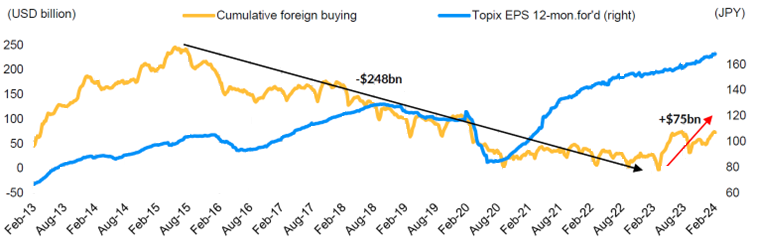

我們認為,國際大環境的變化,帶給市場的只是「信心」,真正影響到市場走勢的「資金」其實還在半路上,而這正是我們認為日股行情只是剛開始的另一個理由。根據下圖四的數據顯示,東證指數在未來12個月的獲利雖然逐漸攀向新高,但從去年2月底至今,外資也僅買超了日股750億美元,相比於2015年2月到2023年2月外資所賣超的2,480億美元,外資回補的水位其實連1/3都不到,顯示未來外資回流的空間還相當巨大。

圖四:外資對日股的信心指標-外資對日本股市的回補空間依舊巨大 (單位:十億美元)

資料來源: CLSA, Bloomberg. 2024.2.23。LHS: Cumulative amount bought. RHS: TOPIX 12-month forward EPS.

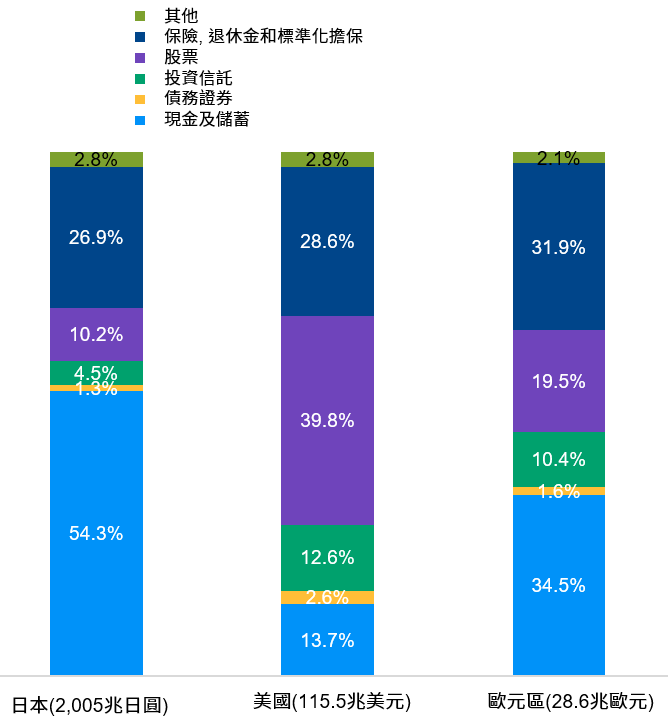

更重要的是,正因為一切只是剛開始,所以除了日本企業主與部分外資以外,擁有龐大儲蓄金額的日本家庭,目前反而尚未前進日本股市。根據下圖五統計,受長年經濟低迷的影響,日本家庭對風險性資產的投入比重僅有10.2%,遠落後於美國的39.8%與歐元區的19.5%;此外,日本家庭也把約莫54.3%的資產放在毫無風險的現金儲蓄上,比例也遠高於美國的13.7%與歐元區的34.5%,可見受到長年經濟低迷的影響,日本家庭對風險性資的投資仍是興趣缺缺。

不過,也正是基於此一現實,日本政府在今年推動個人儲蓄帳戶(NISA)擴大投資免稅額度的政策,只要個人投資股票與基金的金額加總起來在1,800萬日元以內,無論時間多長,該投資人都可享有免稅優惠,日本政府評估此一政策對日股的潛在資金流入,將從 2023 年的 3.3 兆日圓成長至 2027 年的 56兆日圓,也正是基於此一理由,我們相信日本股市的行情只是剛開始。(資料來源:日經新聞網, 高盛證券, 日本證交所, 資料日期:2023.11.30。)

圖五:日本內資的行為指標-家庭儲蓄尚未進場風險性資產

資料來源: CLSA, 摩根資產管理,資料日期:2023.5.30。過去的表現並非目前及未來績效的可靠指標。

綜上所述,我們認為日本股市過去的行情,只是未來長期牛市的開端。儘管聯準會已經再度延後降息預期,但市場目前的關注點,已不再是聯準會是否或在何時降息,而是在當前的經濟態勢下,企業獲利能否持續並引導經濟進入軟著陸。在此情況下,企業獲利將是股市能否持續上漲的關鍵,以此角度觀之,日本股市的後市仍大有可為。