市場概況

晶片股熱潮帶動美股和台股在今年以來屢創新高。標普500指數今年以來已經累積升8.4%。「美股七雄」繼續領軍大盤,年初迄今已升11.7%。(資料來源: 彭博,數據截至2024年3月8日。)

台灣加權指數也不斷寫下紀錄高點,在大盤股支撐下,一度突破2萬點大關,大幅領先亞太(除日本外)指數同期不到1%的升幅。(資料來源: 彭博,數據截至2024年3月8日。)

有鑑於美股與台股的連動較高,再加上兩個市場都是受到大型科技股的帶動而上漲,所以摩根資產管理分享即時看法如下:

維持對「美股七雄」的部位,並充分投資標普500指數的其他企業

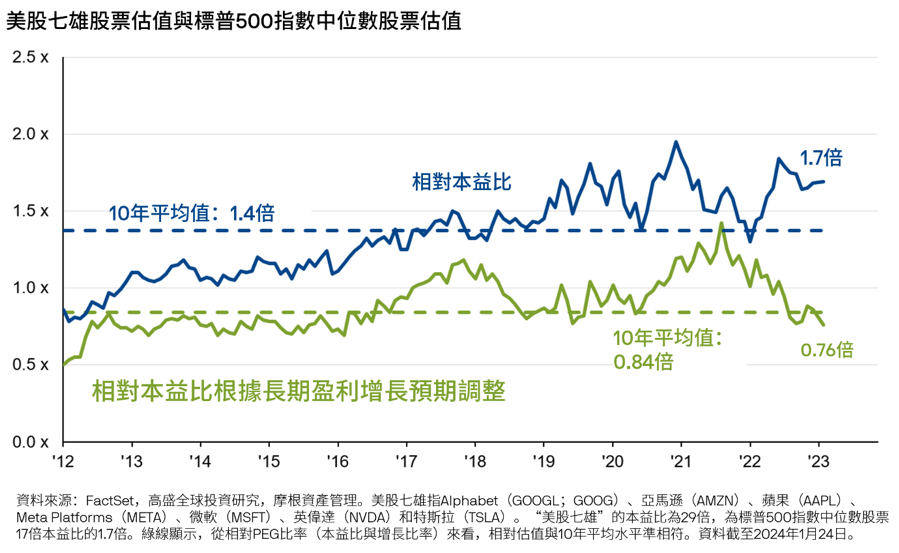

2023年,在標普500指數當中,有68%的回報貢獻要歸因於本益比倍數擴張,因此也導致指數的整體估值偏高。而在2024年,由於市場預期美股企業獲利預計將可增長11%,因此這應該可成為創造今年回報的關鍵因素。也就是說,即使指數創下新高,但優異的企業財報表現,正好錦上添花給美股提供了一個相對正向的環境。

股價表現領先的美國科技公司,目前仍擁有穩健且充沛的現金、資本支出和可獲利的商業模式,所以儘管當下的估值較高,但它們仍然可繼續提供高品質的增長機會。

儘管「美股七雄」的估值相對於市場來說似乎過高,但在企業獲利帶動下,其估值反而符合近期的平均水準。

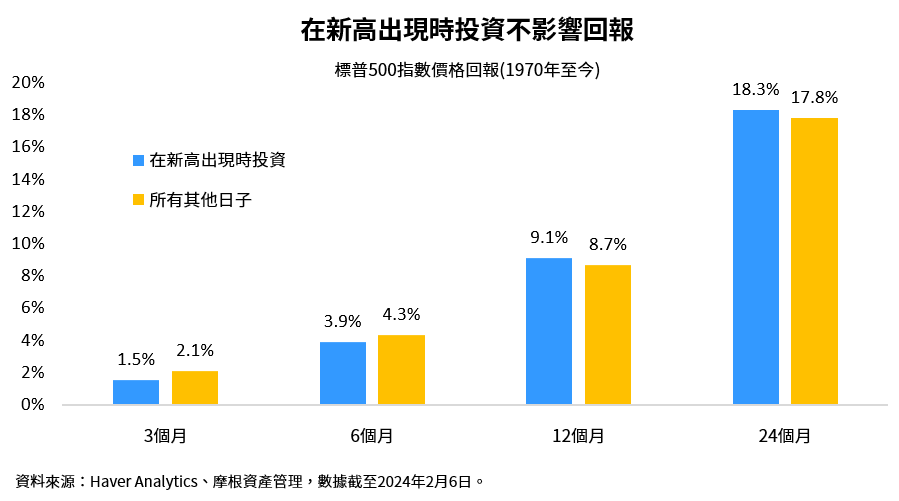

美股估值過高不宜再投資嗎?不一定!

無論從短期或長期來看,在相對高點時進行投資,與等待市場拋售再進場相比,並沒有明顯的劣勢。 事實上,自 1970 年以來,標準普爾 500 指數在達到歷史高點後 ,12 個月的平均價格回報率為 9.1%,在其他日期投資的平均回報率卻為 8.7%(見下圖),可見即使是從高點開始進場,長期回報不一定會處於劣勢。

隨著美國經濟有機會放緩至符合趨勢的水準,摩根繼續偏好高品質的股票,這意味著相比美國小型股,現階段我們更看好美國大、中型股在未來的表現,我們亦會在大型股中採取多元化的配置策略,不但會維持對「美股七雄」的部位,同時也會充分投資於標普500指數的其他公司,以確保可以參與個股領漲範圍擴大的機會。

台股基本面加溫,後市依舊可期

台灣1月景氣燈號轉亮代表穩定的綠燈,為睽違17個月後首見,分數更創2022年7月以來新高,台經院所公布的1月整體製造業景氣信號也躍升至代表景氣揚升的黃紅燈,1月外銷訂單年增達1.9%,反映全球製造業前景改善。台股更在半導體龍頭受惠周期改善、景氣回春下,上週突破兩萬點關卡再創歷史新高。

隨經濟基本面揚升,台股資金動能近期更持續加溫,不僅2月外資淨匯入達50.75億美元,為2008年2月外資單月淨匯入72.58億美元後的同期新高,且外資自去年11月起已連續4個月淨匯入,看好台股今年在需求好轉帶動出口、獲利增長優於預期下,後市仍有望表現。