投資脈搏 : 摩根明日趨勢多元基金

盡握明日趨勢 創新股債配置

重要事項 摩根基金-亞太入息基金 |

關於摩根基金- 亞太入息基金

摩根基金-亞太入息基金旨在透過主要投資於亞太地區之市場(除日本外)內可產生收入之證券,以期提供收入及長期資本增值。基金動態配置於不同資產,包括亞太區股票及固定收益,並會靈活地作貨幣對沖。按此了解更多1,2。

歐美銀行業危機、央行最新行動、美元回軟及亞洲經濟活動重啟,均促使部分投資者按他們的投資目標及風險偏好,重新評估新興市場及亞洲資產的前景。

透過以下的問與答,了解有關本基金的整體投資策略觀點。

1. 最近的市場動盪將會如何影響環球增長,對亞洲又會帶來甚麼風險與機遇?

成熟市場的主要央行仍然關注通脹情況。因此,金融狀況明顯收緊,或導致環球經濟增長進一步放緩。

但是與美國及其他成熟市場相比,中國等不少亞洲新興經濟體目前正處於不同週期。亞洲的預測經濟增長仍然較高,通脹也相對溫和。亞洲各央行在今年初的政策利率處於高水平,為年內可能出現的減息行動預留了空間,亦為投資者帶來的機會,以在不同地區作多元化投資。

雖然如此,由於區內經濟體對商品的依賴程度不一,與環球增長的相關性亦有所不同,因此可以預料不同亞洲經濟體所受的影響差距可能很大。亞洲主要商品及電子產品出口商的前景,在未來幾個月有可能會充滿挑戰,但是中國國內增長反彈,料將利好整體亞洲市場。

2. 本基金如何把握中國經濟重啟帶來的機遇?

我們正在追踪的數據顯示,中國的復甦勢頭未有改變——國內旅遊加快、電影票房及酒店預訂均已超出疫情之前水平3。在政府訂下適度的增長目標下,政策環境可望維持正面。

中國重啟經濟或會為那些能夠創造收益的亞洲資產帶來龐大機遇。銀行及一些股息率合理的優質股票,有望在復甦早段向上。本基金自2022年第四季開始,已增持部分中國非必需消費及亞洲銀行的股份,並在2023年初4增持了部分科技公司。

3. 本基金的方法及配置如何管理市場波動,同時爭取亞洲收益機遇?

本基金一直以低波幅方法優化亞太地區的收益。以低貝他、具價值及質素的股票投資組合,與固定收益結合,致力平衡收益與資本增值機遇,同時力爭管理市場波幅。

雖然過去一年充滿挑戰,但是本基金的年化波幅低於基準水平,原因包括股票的持倉略為偏輕4。在股票方面,本基金持有防守性及精選的金融股以對沖波幅。本基金在金融板塊當中進行輪換,增持具防守性現金流的公司,以取代估值相對較高公司。在固定收益方面,將焦點放在信貸評級較高的發行商之上,同時在息差擴闊時積極轉向新發行的債券。按此了解本基金最新的投資組合分析。

本基金繼續致力以其評估估值及盈利走向的方式,因應市場發展積極部署股票及固定收益資產。

僅供參考,根據本文件製作時之市況,該資訊不應被理解為任何要約、研究或投資建議。預測、推算及其他前瞻性陳述皆基於目前看法及預期,可能或不可能實現。僅供說明之用,並只用作表示可能發生之情況。由於預測、推算或其他前瞻性陳述的固有不確定性及風險,實際情況、結果或表現可能與已反映或預期情況出現重大分別。

請參閱基金銷售文件所載詳情,了解其投資目標。基金經理尋求達致上述目標,並不保證該目標將會達到。

分散投資並不保證投資回報,且不會消除損失之風險。收益率並無保證。正收益率並不代表正回報。

1. 截至28.02.2023。請參閱基金銷售文件所載詳情,了解其投資目標。基金經理尋求達致上述目標,並不保證該目標將會達到。帳戶實際的分配和特性或會有異。

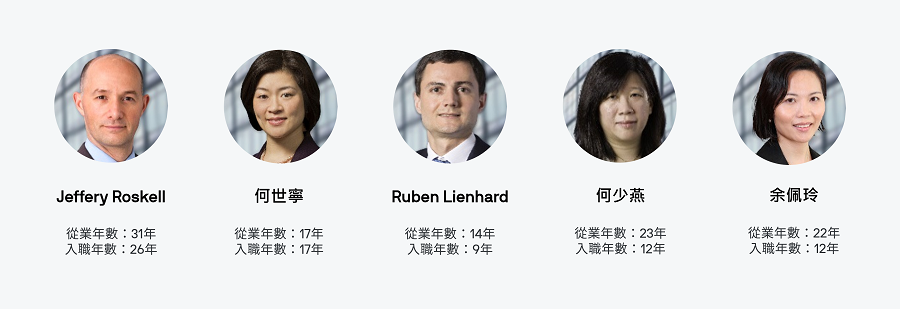

2. 目前受僱於摩根資產管理的專業人士,概無保證將繼續受僱於摩根資產管理,而這些專業人士的過往業績和成功不可被視為其將來業績和成功的指標。

3. 資料來源:摩根資產管理,截至28.02.2023。

4. 資料來源:摩根資產管理,截至28.02.2023。本基金採取主動管理模式,組合的投資項目、類別比重、分布及所採取的槓桿作用由投資經理酌情決定,可隨時變動而不作另行通知。

投資涉及風險。投資產品並非適合所有投資者。過往表現並非當前及未來業績的可靠指標。請參閱銷售文件所載詳情,包括風險因素。投資者應在投資前先徵詢專業顧問的意見。投資產品與定期存款並非類同,亦不適合作出比較。上述僅為本文件製作時之意見及觀點,可隨時變動,該資訊不應被視作或理解為任何投資建議。估計、假設及預測僅供說明之用,可能或不可能實現。本文件未經證監會審閱,由摩根基金(亞洲)有限公司刊發。

盡握明日趨勢 創新股債配置

遊遍亞洲 發掘多元股息機遇

為我們的亞洲債券投資組合把脈

由於不少固定收益範疇的收益率正徘徊於近十年高位,為投資者提供眾多選擇。然而,隨著經濟衰退風險迫近,作出審慎選擇至為關鍵。

在債市經歷艱辛的一年後,我們會分享固定收益再次發揮分散投資功能的原因。

我們分享對亞洲債券的看法,以及在2023年下半年的部署。

隨著聯儲局加息周期步向尾聲,債券有助提供重要的收益來源,同時分散投資組合。

為何投資者應留意優質債券?有三個原因…

東協、中國及日本以外更廣泛的亞洲地區均展現豐碩的長線增長機遇。

在周期性及結構性因素的利好因素下,我們會闡述對日本股票策略的看法。

檢視基金在衰退風險迫在眉睫及金融狀況收緊下的部署。

這圖表展示投資級別債券,在美國國庫券收益率高企時所展現的機遇。

數碼教育塑造更方便的學習體驗,帶動嶄新增長機遇。

利率低企、通脹迫近,發掘中國收益潛力。