DB年金の資産配分の変化

オルタナティブの巡航速度での増加が続く

- 2025年3月末の政策アセット・ミックスでは、オルタナティブ(代替資産)と一般勘定が増加し、国内債券と外国/グローバル債券が減少した。オルタナティブは長きにわたり増加を続けており、ついにポートフォリオの25%を占めるに至った。

- 昨年調査時は、日銀の金融政策正常化の動きを受け、国内債券は下げ止まりの兆しを見せた。しかし本年の調査では再び減少傾向がみられ、政策アセット・ミックスで国内債券を減少させた基金は、増加させた基金の2倍以上となった。

- 個別のDB年金ごとに具体的な動きが異なるが、多くで国内債券や短期資産、一般勘定、ヘッジ外債、オルタナティブ(プライベート・アセット)など、「利回りもの」に関して変更がなされており、内外含む金利環境の変化に柔軟に対応していると言えそうだ。

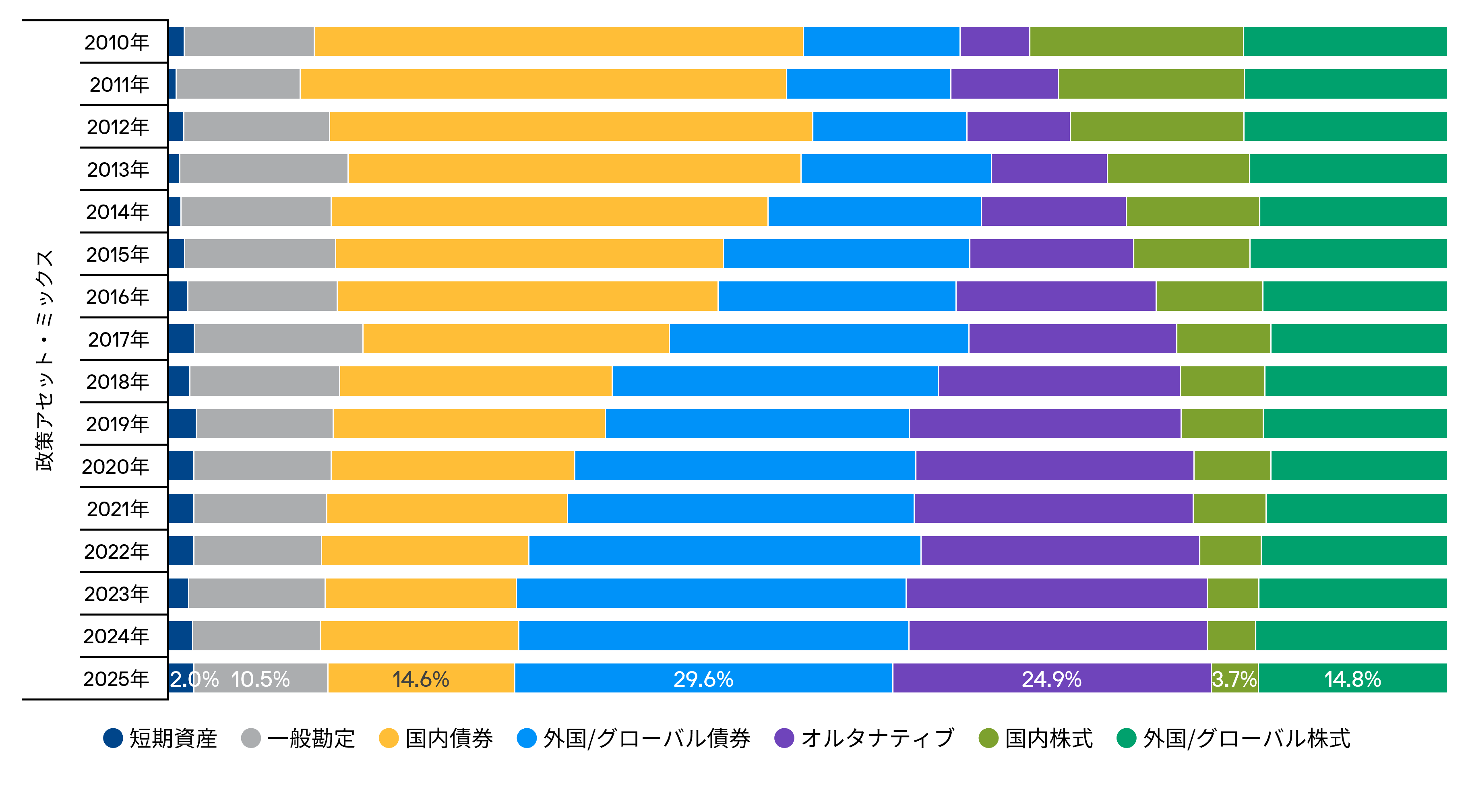

図1:政策アセット・ミックスの推移

各年3月末時点。回答数は2010年:76、2011年:73、2012年:83、2013年:88、2014年:93、2015年:90、2016年:75、2017年:104、2018年:97、2019年:83、2020年:79、2021年:79、2022年:66、2023年:67、2024年:67、2025年:67

注:資産クラスの設定において、内外の区別がない「グローバル枠」を設定しているDB年金については、データの連続性の観点から「グローバル株式」は「外国株式」へ、「グローバル債券」は「外国債券」に割り振っている。ここ数年でグローバル枠を設定しているDB年金が増加しているため、過去データとの比較には十分な注意が必要。四捨五入の関係で合計が100%とならない場合がある。一般勘定とは、運用実績に関わらず、元本と一定利率が保証される保険商品の運用のことを指す。

今後の方向性

オルタナティブは定常状態入りか

- 今後の資産配分の方向性を問う質問に対して、回答者の約1割がオルタナティブを増やす方向と回答した。例年は2~3割と、伝統資産に比べ突出した割合であったが、定常状態に入った可能性もありそうだ。これまでの旺盛な需要の裏返しとも捉えられそうだ。

- 過去、オルタナティブでは幅広い戦略への配分増が続いていたが、今年はインフラやプライベート・デットのインカム系資産が主となっており、根強いニーズが改めて示された。

- 外国債券の配分減少と回答した先が前年比減少した。為替ヘッジコストの高止まりを受けた外債削減が一巡したのか、注目される。

- 国内債券は昨年急増したが、今年は小幅に留まる。一方、一般勘定の増加を検討している基金は年々増加し、オルタナティブに並び、2025年で最も高い得票率となった。

図2:今後配分を増加/減少させると回答したDB年金の割合

注:オルタナティブの配分増加・新規投資は別軸で表示している点に注意。2022年はヒアリングを実施せず。

J.P.モルガンの企業年金運用動向調査について

J.P.モルガン・アセット・マネジメントは、日本の確定給付型年金(DB年金)を中心に年金基金を対象として、過去2年間の運用状況の変化および方向性について継続的に聞き取り調査を行っており、今回で17回目です。第17回は合計75件の回答を得て、2025年8月にその結果を公表しました。

調査の概要

- 調査目的:日本の企業年金が、どのように中長期的な運用戦略や運用方法を変えてきたのか、そして、変えようとしているのかを調査・確認し、今後の年金資産運用のあり方を探求する

- 調査対象:日本国内の確定給付型年金(DB年金)を中心に合計75件(うち確定給付企業年金73、うち共済等2)

- 調査実施時期:2025年4月から2025年6月まで

- 調査方法:直接訪問またはウェブ会議ツールによるインタビュー形式、並びに電話調査

注意事項

- 本調査の結果は、調査実行時点での見込みを含んでいます。実績と書かれている部分も調査時点で見込まれた実績であることがあります。

- 本調査は、可能な限り正確に回答を取得し、計算した結果を掲載しています。しかしながら、回答数の変化等によって過去との連続性が担保されない場合があります。

- ポートフォリオの資産配分については、ここ数年で政策アセット・ミックス内でグローバル枠を設定しているDB年金が増加しているため、過去データとの比較には十分な注意が必要です。

- 資産配分などの数値は2025年3月末時点である一方、今後の資産配分方針などは2025年4月~2025年6月の調査実施時点の方針である点に注意が必要です。

- 断りのない限り、図表の出所はJPモルガン・アセット・マネジメント株式会社となっています。

- 本調査の詳細のレポートをご希望される当社の機関投資家のお客さまおよび報道関係者は、機関投資家営業部もしくはマーケティング部にお問合わせください。

用語説明

- 政策アセット・ミックス:年金基金等の機関投資家が決定し、定期的に見直される基本資産配分

- 低相関系資産:株式や債券などの伝統的資産との価格変動の相関性が低い、または低いことが期待される資産

- インカム系資産:保有し続けることによって、利息や配当、賃料収入などのインカム収入が得られる資産

- 実物資産(リアル・アセット):不動産や船舶、航空機、インフラストラクチャー(社会的基盤施設)など

- 低流動性資産:日々売買可能な上場株や債券などとは異なり、購入や換金に一定の日数を要する資産

- プライベート・アセット:プライベート・エクイティ(未公開株)やプライベート・デット(私募債やローン)、私募不動産投資信託(私募REIT)、実物資産など、公開市場で取引されない投資対象資産。一般的に流動性が低い

上記は、年金運用動向調査の結果を説明したものです。一定の見解や数値の予想、さらに現在の金融市場における市場の動向等に関する記述が含まれていますが、これらは当社の判断の根拠となるものであり、また特に予告なく変更されることがあります。当社は、上記の情報を信頼に足るものと考えていますが、それが正確ないし完全であることについて保証するものではありません。上記は、特定の金融商品の購入または売却の勧誘を意図したものではありませんし、特定の有価証券やその発行体への言及がなされている場合にも、それは説明の便宜のためであり、当該有価証券の売買を推奨するものではありません。また、過去の実績は将来の成果を保証するものではありません。