2023/12/21

バランス型=複数資産へ投資を行うことの利点

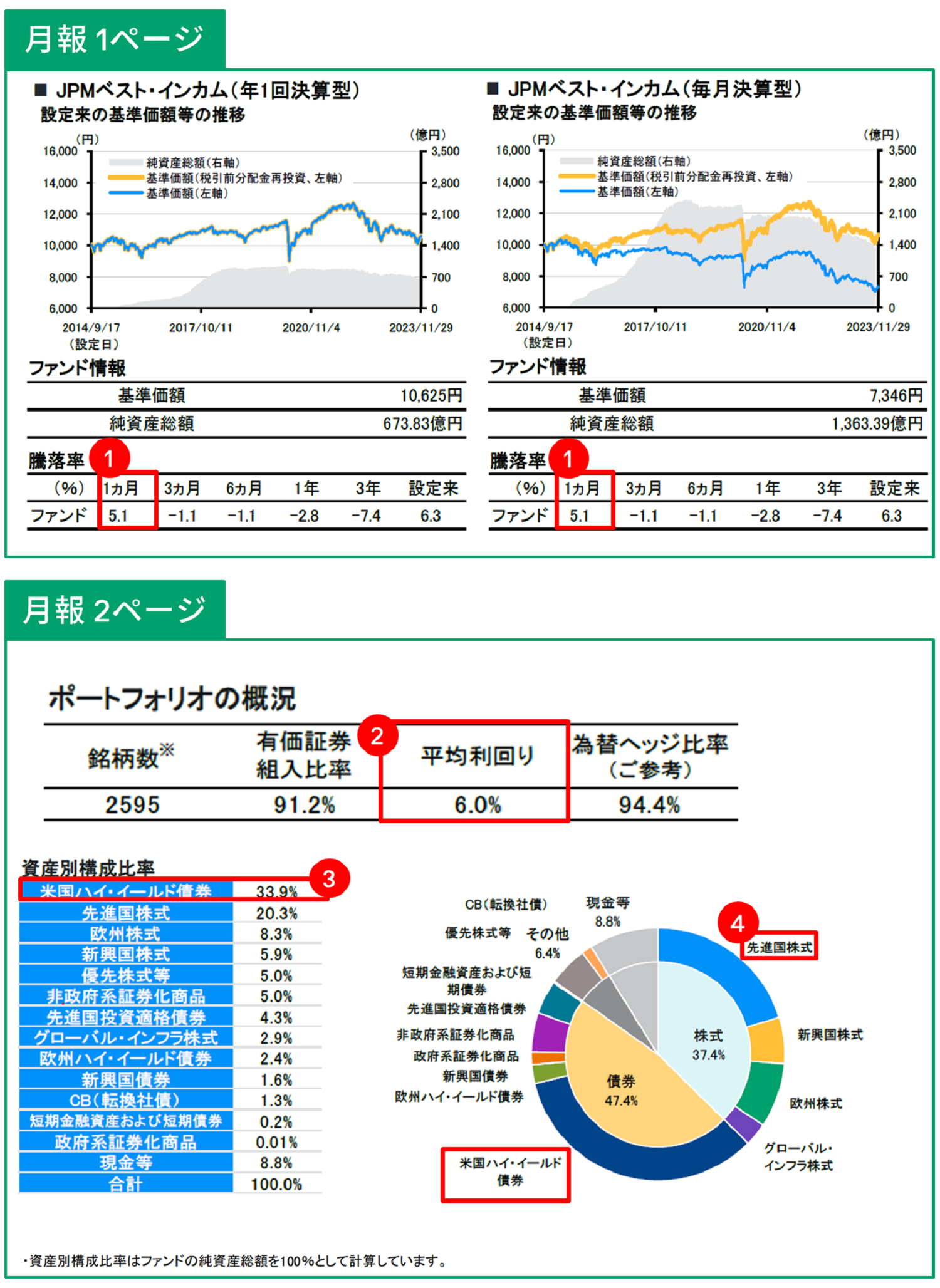

11月は金利低下及び株高を背景に、組み入れ資産すべてがファンドのパフォーマンスに貢献する展開となりました。結果、ファンドのパフォーマンスは年1回決算型、毎月分配型ともに5.1%上昇しました(図①)。

11月に引き続き、12月13日に開催された米国連邦公開市場委員会(FOMC)でも、連邦制度準備理事会(FRB)は政策金利の据え置きを決定しました。これを受けて、米国10年国債1は12月12日に4.2%だった利回りが、12月15日には3.9%へ低下しました。ベスト・インカムのリターンも12月に入り、月初来2.6%上昇しました(12月15日現在)。

11月からの金利低下局面では、約6%のポートフォリオの利回りが、ファンドの債券価値を上昇させ、リターンに寄与しました(図②)。特に約34%組み入れている米国ハイ・イールド債券がポートフォリオ全体の利回りを押し上げる結果となりました(図③)。米国ハイ・イールド債券部分の利回りは11月末現在で約8%となっており、他の資産と比べて相対的に高い水準となっています。

米国ハイ・イールド債券市場全体の利回りは他の資産と比較して高いだけではなく、リーマン・ショック以降、格付けも上昇傾向にあり、投資妙味が増していると考えます。ベスト・インカムでも、設定来、25%から37%の間で保有を続けています2。相対的に格付けも高く、デフォルト率も低いと考えられているBB格以上の割合は、ファンドの米国ハイ・イールド債券部分で約5割、ファンド全体の債券部分で約3分の2を占めています3。

2024年以降にFRBによって利下げが実施されれば、債券利回りが低くなることが予想され、米国ハイ・イールド債券の利回りも低下する可能性が出てきます。

市場環境の変化への備えとして、ベスト・インカムでは様々なインカム収益の源泉に分散しています。米国ハイ・イールド債券の次に多く組み入れている先進国株式は先進国の高配当株式です(図④)。景気は年初に予想されていたより底堅く、企業業績も堅調であると考えています。先進国の高配当株式は配当利回りのインカム収益に加え、株価の上昇も期待できる有効な資産であるととらえています。ベスト・インカムは常にその時々の市場環境に応じて、インカム収益の元を厳選してきました。一つのファンドで、複数資産へ投資を行えるということは投資家にとって大きなメリットがあると考えています。

2023年は金融政策が転換を迎えた年となりましたが、2024年以降も市場環境の変化を捉え、ご投資家の皆様に様々なインカム収益をお届けしてまいります。

1 出所:ブルームバーグ

2 2014年9月末~2023年11月末

3 2023年11月末現在

画像は本コラム執筆時のJPMベスト・インカム(年1回決算型/毎月決算型)の月報より抜粋したものです。最新の月報は こちら

「JPMベスト・インカム(年1回決算型)/(毎月決算型)」を総称して「JPMベスト・インカム」または「ベスト・インカム」と言います。投資先ファンドとは「JPモルガン・インベストメント・ファンズ-グローバル・インカム・ファンド」の「Iクラス(円建て、円ヘッジ)」(「グローバルインカムファンド」と言います。)を指します。「ベスト・インカムの投資先ファンドの運用戦略」を「ベスト・インカムの運用戦略」と呼ぶ場合があります。ベスト・インカムは投資先ファンドを通じて実質的な運用を行います。インカム収益とはファンドが実質的に受領する債券の利息(クーポン)、株式の配当およびリートの分配金を主とする収入をいいます。上記の運用に関する説明は、利回りのデータも含め投資先ファンドにおけるものです。ただし、ファンドの騰落率に関しては、ベスト・インカムの騰落率(税引前分配金再投資)のデータです。当ファンドの投資先ファンドのポートフォリオを「ベスト・インカムのポートフォリオ」と呼ぶ場合があります。本コラムではグローバル経済や市場の出来事を説明する目的で個別企業に言及することがありますが、その企業の発行する有価証券の売買を推奨するものではありません。上記の意見・見通しは表記時点あるいは掲載時点でのJ.P.モルガン・アセット・マネジメントの判断を反映したものであり、今後変更されることがあります。