2023/10/23

満9年を迎えたベスト・インカムのこれまでを振り返って

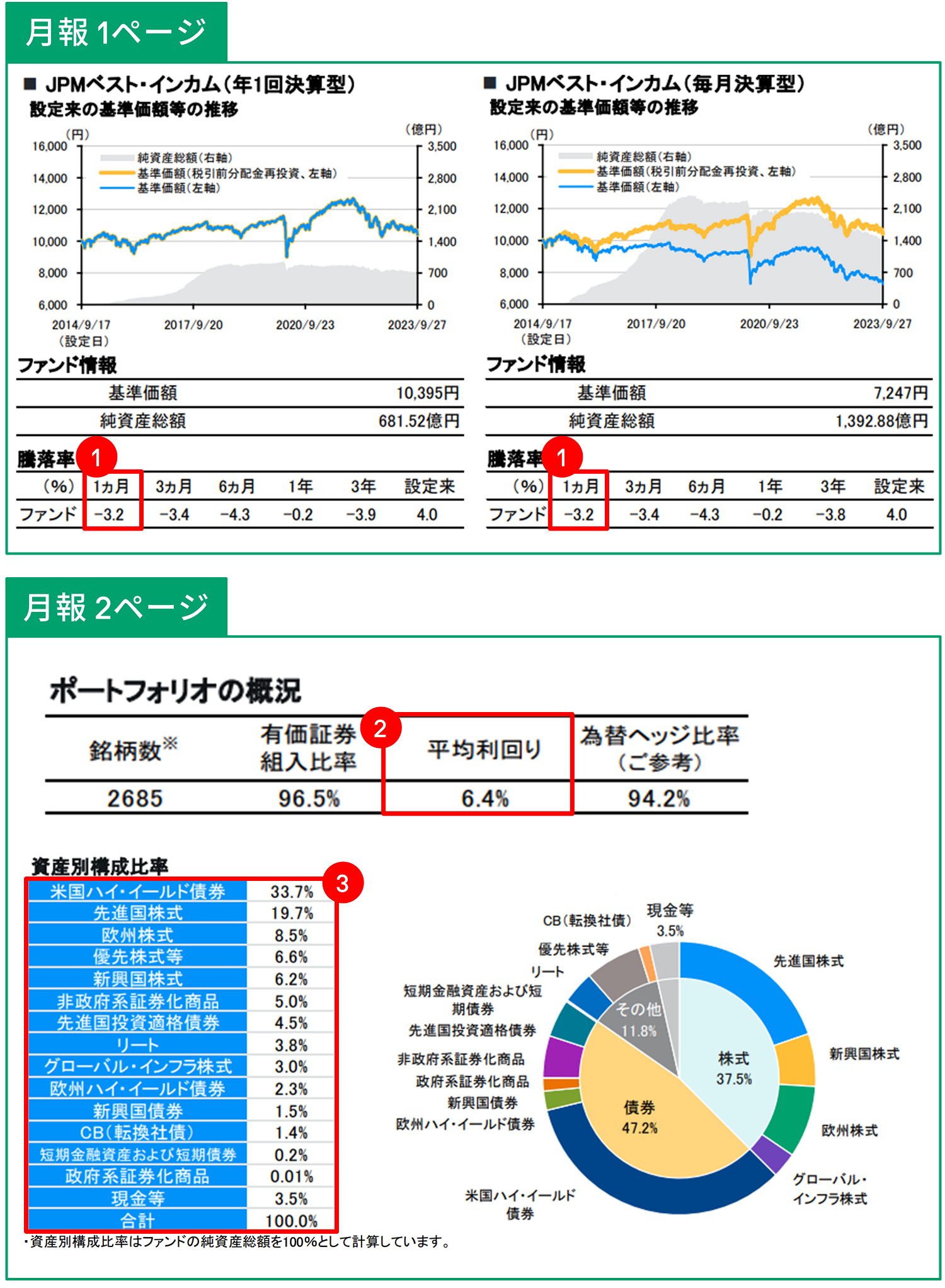

2023年9月の騰落率は年1回決算型、毎月決算型ともに3.2%の下落でした(図①)。月間で3%を超える下落を経験したのは2022年9月以来です。

ベスト・インカムでは徹底した分散投資などによって基準価額の変動を抑えるよう努力しています。そのため、基準価額の動きを月次で見た場合、3%を超える上昇もしくは下落を見せたのは、設定来でわずか16回、年に1~2度という程度です。2022年9月は、米国、欧州、英国と、世界の主要な中央銀行が相次いで大幅な利上げを発表したことで景気後退への懸念が広がり、多くの資産が下落したという局面でした。2023年9月においても、インフレの減速傾向は見えるものの、米国の金利が高止まりするとの見方が広がり、多くの資産が下落することとなりました。

ベスト・インカムは、この9月でファンドの設定から9年が経過しました。その間、世界経済のけん引役である米国の景気は、2020年に新型コロナウィルスの感染拡大によって、短期的に景気後退に陥ったものの、中長期的にみると概ね景気は拡大傾向でした。一方で、この期間を通じて大きく変化したのは金利環境です。2008年の世界金融危機を経て、ベスト・インカムが設定された2014年ごろは、世界の中央銀行が金利を低く抑えて景気を下支えしようとしていました。その金融緩和政策の規模はその時点で過去最大で、その後、各国の中央銀行は「超」低金利政策からの出口を探るようになっていきました。ところが、2020年に世界を襲ったパンデミックによって、出口どころかさらなる金融緩和を迫られ、金融緩和の規模は「過去最大」を更新することになります。その後、パンデミックからの急速な回復やロシアによるウクライナ侵攻などで、インフレが進行し、各国の中央銀行が利上げを進めていることは皆様の記憶にも新しいところでしょう。

もう一点、大きな変化と言えるのは、為替レートでしょう。2014年9月時点の米ドル円の為替相場は100円台半ば、そして、今は149円台1です。円安が進む背景のひとつには日米の金利差があり、これが、ベスト・インカムで行っている為替ヘッジのコストを上昇させて運用成績にマイナスの影響を与えるようになりました。

為替ヘッジコストをコントロールするのは難しいですが、金利環境の変化には対応すべく、運用を行ってきました。たとえば、債券資産の配分比率は設定時より約5%増え、資産の数は4つから7つに増えました(図③)。金利が上昇したことによって債券の魅力が増して、資産配分も資産の数も増えていることがわかります。

ベスト・インカムの2023年9月末のポートフォリオの利回りは6.4%と、設定来で見て最高水準にあります(図②)。金利環境の変化をプラスに捉えて、魅力的な利回りの債券に投資が出来る良い機会となっています。この機会に、世界中から様々な投資機会を探し、債券資産の種類を増やして、分散投資効果を狙っています。今後も10周年の節目に向けて、世界中の様々なインカムを生む資産に分散投資し、運用をおこなってまいります。

1 2023年10月19日(執筆時)現在、出所:ブルームバーグ

画像は本コラム執筆時のJPMベスト・インカム(年1回決算型/毎月決算型)の月報より抜粋したものです。最新の月報は こちら

「JPMベスト・インカム(年1回決算型)/(毎月決算型)」を総称して「JPMベスト・インカム」または「ベスト・インカム」と言います。投資先ファンドとは「JPモルガン・インベストメント・ファンズ-グローバル・インカム・ファンド」の「Iクラス(円建て、円ヘッジ)」(「グローバルインカムファンド」と言います。)を指します。「ベスト・インカムの投資先ファンドの運用戦略」を「ベスト・インカムの運用戦略」と呼ぶ場合があります。ベスト・インカムは投資先ファンドを通じて実質的な運用を行います。上記の運用に関する説明は、利回りのデータも含め投資先ファンドにおけるものです。ただし、ファンドの騰落率に関しては、ベスト・インカムの騰落率(税引前分配金再投資)のデータです。当ファンドの投資先ファンドのポートフォリオを「ベスト・インカムのポートフォリオ」と呼ぶ場合があります。本コラムではグローバル経済や市場の出来事を説明する目的で個別企業に言及することがありますが、その企業の発行する有価証券の売買を推奨するものではありません。上記の意見・見通しは表記時点あるいは掲載時点でのJ.P.モルガン・アセット・マネジメントの判断を反映したものであり、今後変更されることがあります。