2012年以降で最も魅力的な長期投資の機会

11月のリターン

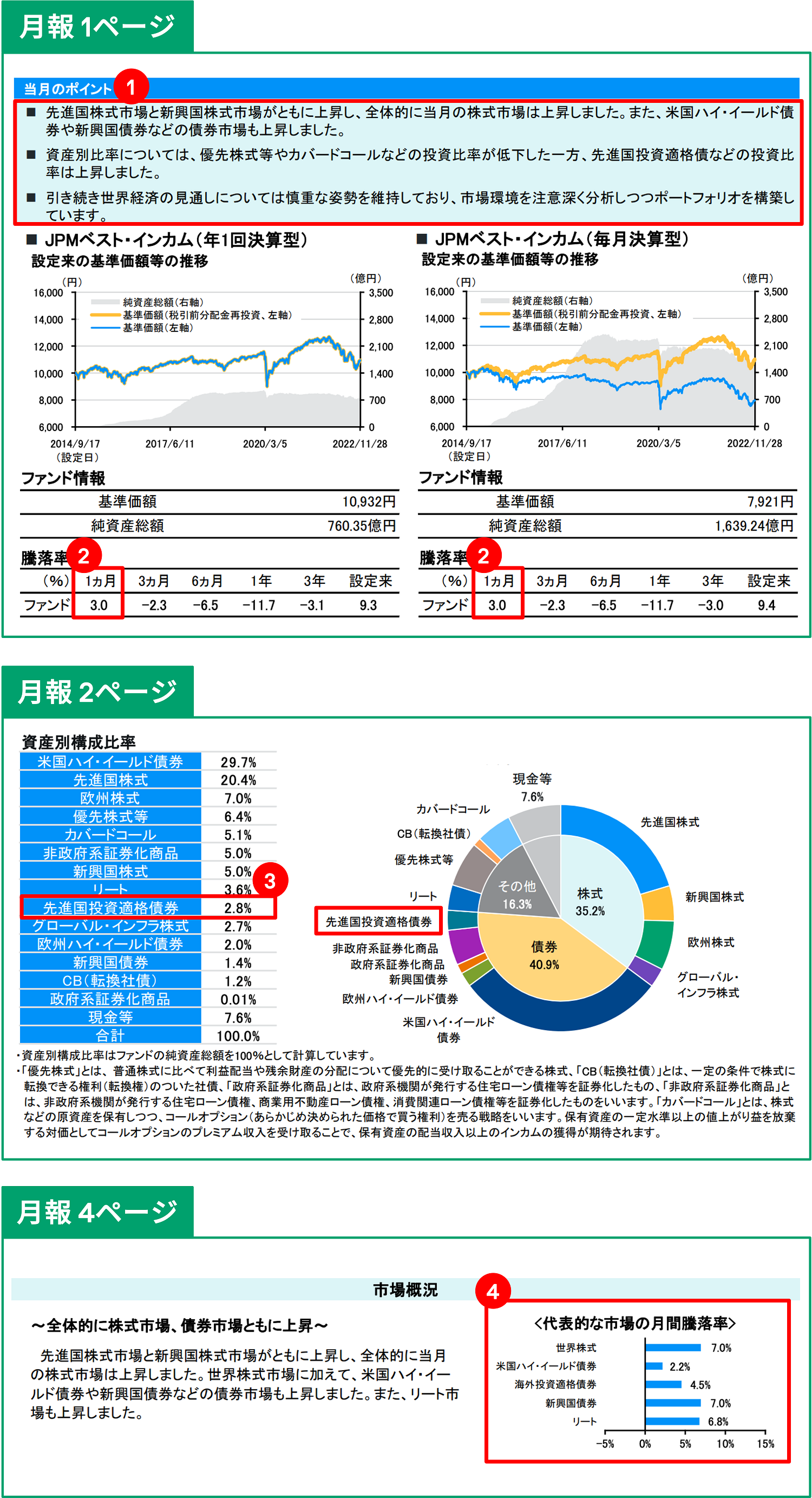

11月の騰落率は年1回決算型、毎月決算型ともに3.0%の上昇でした(図②)。「当月のポイント」に、「全体的に当月の株式市場は上昇」とあり(図①)、4ページ右上の<代表的な市場の月間騰落率>で、世界株式だけでなく、債券資産、リートいずれもプラスのリターンだったことが確認できます(図④)。

ポートフォリオ構成に変化

さて、運用チームが「世界経済の見通しについては慎重な姿勢を維持」していることで、ベスト・インカムのポートフォリオも徐々に変化してきています。10月には、優先株式等や欧州ハイ・イールド債券など、金利の動きに敏感な資産、景気減速の影響が大きいと考えられる資産の比率を減らしました。11月も引き続きそれらの資産の比率を縮小するとともに、先進国投資適格債の比率を増やしました(図③)。

先進国投資適格債でポートフォリオのリスク量を調整

先進国投資適格債への比率を増やした理由は、利回り水準が以前よりも魅力的となったことはもちろんですが、もうひとつ別の意図があります。それは、ポートフォリオのリスクを抑え、下値抵抗力を強化するということです。実は今回組み入れた債券の多くは、世界的な金融機関が発行するものです。一方で、10月以降比率を減らしてきた優先株式についても、発行体のほとんどは世界的な金融機関です。つまり、世界的な金融機関への投資は継続するものの、その投資先を優先株式から債券に変えることで、インカムの獲得を狙いながら、ポートフォリオのリスク量を調整している、ということです。

2012年以降で最も魅力的な長期投資の機会が出現

足元、長く続いてきた超低金利環境は終わり、投資を取り巻く環境は変化してきています。その最たるものが、投資対象としての債券の復活、と言えるのではないでしょうか。

2022年を振り返ると、金利環境が変化していく中で、世界の債券利回りは、過去 10 年以上見られなかった水準へ急上昇しています1。また、株価のバリュエーションも改善したため、株式の期待リターンも回復傾向です。このような変化を受けて、2022年12月にJ.P.モルガン・アセット・マネジメントが発表した年次の超長期市場予測では、「世界株式60%と先進国国債(為替ヘッジあり) 40%を組み合わせたポートフォリオから得られる期待リターン(円ベース)は、2012年以降で最も高く、魅力的な長期投資の機会が出現していると考える」と論じています。

世界の景気は当面低成長が予想されており、金融市場においても、今後も変動性が高まったり、下落する局面もあると想定されます。一方で、10~15年といった長期での資産運用を考えるのであれば、今は良い投資タイミングかもしれない、ということを念頭に置いて、ご自身の投資に向き合ってみてはいかがでしょうか。

ベスト・インカムにおいても、インカム獲得と中長期的に魅力的なリターンを獲得するために、長期目線と分散投資を継続してまいります。

1 J.P.モルガンの超長期市場予測 Long-Term Capital Market Assumptions 2023 エグゼクティブ・サマリー p3 図表2ご参照

JPMベスト・インカム(年1回決算型/毎月決算型)の最新の月報はこちら

「JPMベスト・インカム(年1回決算型)/(毎月決算型)」を総称して「JPMベスト・インカム」または「ベスト・インカム」と言います。投資先ファンドとは「JPモルガン・インベストメント・ファンズ-グローバル・インカム・ファンド」の「Iクラス(円建て、円ヘッジ)」(「グローバルインカムファンド」と言います。)を指します。「ベスト・インカムの投資先ファンドの運用戦略」を「ベスト・インカムの運用戦略」と呼ぶ場合があります。ベスト・インカムは投資先ファンドを通じて実質的な運用を行います。上記の運用に関する説明は、利回りのデータも含め投資先ファンドにおけるものです。ただし、ファンドの騰落率に関しては、ベスト・インカムの騰落率(税引前分配金再投資)のデータです。当ファンドの投資先ファンドのポートフォリオを「ベスト・インカムのポートフォリオ」と呼ぶ場合があります。上記の意見・見通しは表記時点あるいは掲載時点でのJ.P.モルガン・アセット・マネジメントの判断を反映したものであり、今後変更されることがあります。