厳しい投資環境下、今後の投資戦略を考える

6月のポイント

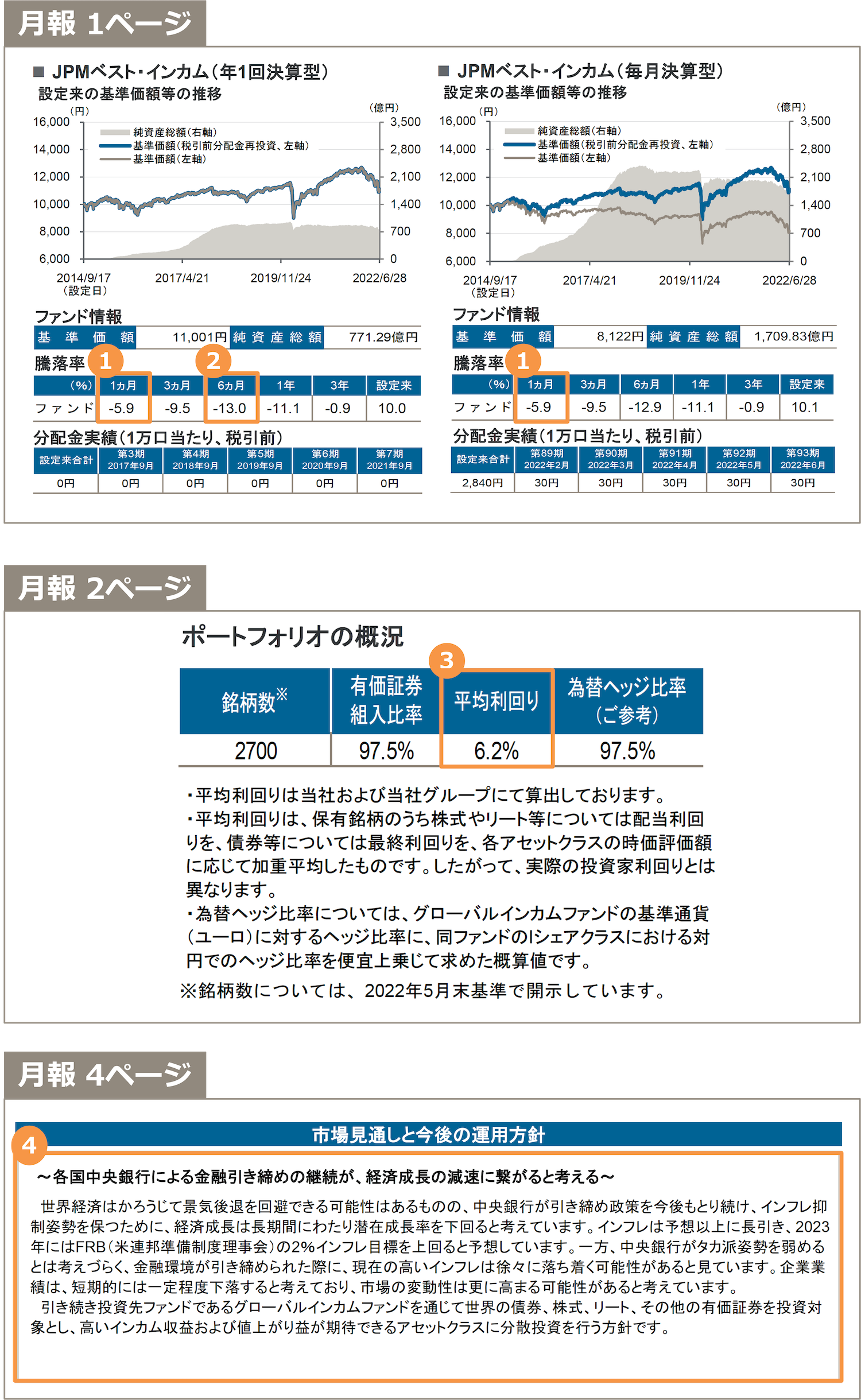

6月の騰落率は年1回決算型、毎月決算型ともに5.9%下落しました(図①)。「当月のポイント」にあるように、市場にいくつもの悪材料が続き、月次の騰落率としては2020年3月のコロナショック以来の大きな下落幅を記録しました。ポートフォリオの平均利回りは6.2%(図③)と過去最高水準に上昇しています。

運用チームのコメントにある通り、各国中央銀行がインフレ抑制のため、金融引き締めを継続することで、インフレの鎮静化にはつながるものの、企業業績は悪化し、市場の変動性も高まる可能性を想定しています。「かろうじて景気後退は回避できる」と考えていますが、厳しい市場環境は続きそうです(図④)。

厳しい投資環境下、今後の投資戦略を考える

年初来の騰落率は13.0%1の下落に達し(図②)、今年に入ってベスト・インカムへの投資を始められた方は、不安に感じている方も多いでしょう。そこで、過去の下落局面やこれからの市場環境を勘案しながらベスト・インカムへの投資を考えてみましょう。

米国の景気減速局面では、利息・配当がクッションになるインカム系資産が優位になることが過去のデータから傾向としてみられます(Guide to the Markets 2022年第3四半期版35ページ)。ベスト・インカムが投資対象とするこれらの資産は、これからの市場環境に比較的耐性を示すことが考えられます。

チャイナショックやコロナショックなどで基準価額が過去大きく下落した局面はありましたが、その後下げを取り戻しました。(2020年12月にコロナショック前の高値を更新しています1。)

ポートフォリオの平均利回りが5%以上の時点で投資を開始し3年間保有した場合、100%の勝率で騰落率はプラスでした2。また、2年以上投資を継続すると投資期間が1年の時と比べてリターンがマイナスになる確率が低下したこともわかっています3。(前回コラム参照)

市場参加者の心理から見ると、市場はすでに景気減速を織り込んでおり、過度に悲観的になっている可能性があります。米国株式市場の過去のデータからは、現状のような「弱気」が大勢を占める局面で投資を開始すると高い確率でプラスのリターンを得られるという結果が出ています。(Guide to the Markets 2022年第3四半期版34ページ)

よく言われることですが、「下がったときに買い、上がったときに売る」というタイミングをとらえた方法を実現するのは非常に困難です。「分散投資=下がらない」ではないことを再認識し、資産運用のゴールを思い出して長期で投資を行うことを考えると、ベスト・インカムへの投資を継続することは、中長期で効果を発揮すると考えられます。

2022年後半は景気後退に向かうかどうかを判断する大事な局面となるでしょう。景気後退局面が訪れるとしても、ベスト・インカムでは、徹底した分散投資、インカムを生み出す資産への機動的な配分などを通じて、中長期で投資家の皆様の資産運用の一助となることを目指して運用を続けてまいります。

1 JPMベスト・インカム(年1回決算型)の基準価額のデータを使用

2 試算期間:2014年9月末~2022年4月末(月次データを使用)、同期間における全サンプル数:56

過去のデータに基づく試算であり、将来の成果を保証するものではありません。

3 投資期間1年〜5年の騰落率:2014年9月末~2022年5月末の月次データを使用

同期間におけるサンプル数

期間1年:81、期間2年:69、期間3年:57、期間4年:45、期間5年:33

「JPMベスト・インカム(年1回決算型)/(毎月決算型)」を総称して「JPMベスト・インカム」または「ベスト・インカム」と言います。投資先ファンドとは「JPモルガン・インベストメント・ファンズ-グローバル・インカム・ファンド」の「Iクラス(円建て、円ヘッジ)」(「グローバルインカムファンド」と言います。)を指します。「ベスト・インカムの投資先ファンドの運用戦略」を「ベスト・インカムの運用戦略」と呼ぶ場合があります。ベスト・インカムは投資先ファンドを通じて実質的な運用を行います。上記の運用に関する説明は、利回りのデータも含め投資先ファンドにおけるものです。ただし、ファンドの騰落率に関しては、ベスト・インカムの騰落率(税引前分配金再投資)のデータです。当ファンドの投資先ファンドのポートフォリオを「ベスト・インカムのポートフォリオ」と呼ぶ場合があります。上記の意見・見通しは表記時点あるいは掲載時点でのJ.P.モルガン・アセット・マネジメントの判断を反映したものであり、今後変更されることがあります。