今すぐチェック!足元の運用状況 2021年7月のポイント

7月のポイント

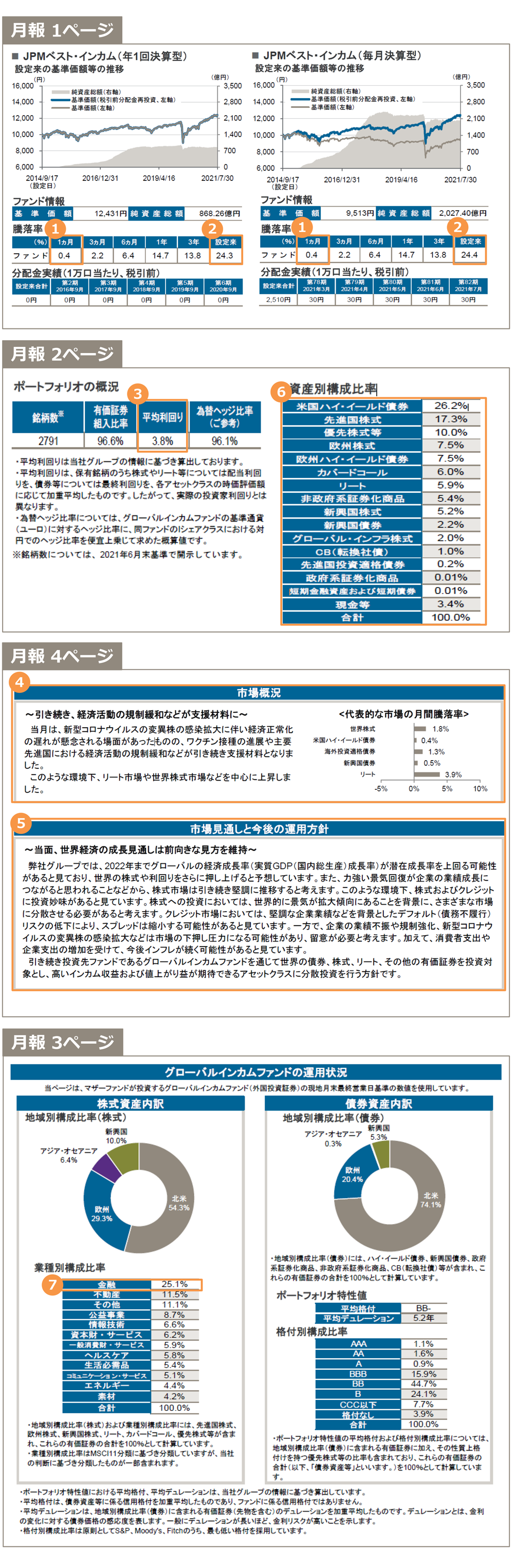

7月の騰落率は年1回決算型、毎月決算型ともに0.4%上昇しました(図①)。設定来の騰落率は約24%(図②、非年率)、年率で3.2%です。昨年11月以降、9か月連続で月次の騰落率がプラスとなりました。7月末のポートフォリオの平均利回りは3.8%でした(図③)。

主に先進国で新型コロナウイルスのワクチン接種が進展し、経済活動が活発化していることで、世界の株式市場は先進国中心に堅調な展開となりました。中国政府が民間教育市場に対して規制を強化すると発表したことで、新興国株式市場のパフォーマンスを押し下げる結果となりましたが、株式市場全体としては堅調でした。具体的には、リートや世界株式市場などが上昇しました(図④)。

金利上昇局面を見据えた運用戦略

「市場見通しと今後の運用方針」(図⑤)にあるように、運用チームは、今後も株式市場に前向きな見方を持っています。7月の株式への資産配分の合計は約54%(図⑥)1と、1年前の約37%2から大きく増えています。これは、カバードコールに新たに投資を始めたことに加え、先進国株式、欧州株式、優先株式への資産配分が増えたことが要因です。また、株式の業種別構成比率を見ると、金融セクターが最も多いことがわかります(図⑦)。

こういった資産配分は、今後予想される金利上昇局面を見据えています。過度な懸念は後退したとは言え、運用チームはインフレに警戒しながら運用しています(図⑤)。

ベスト・インカムで投資している株式はおもに高配当株式で、高配当株式は金利上昇に強いとされるバリュー株式の代表格です。また、優先株式は、主に金融機関によって発行されています。つまり、金利が上昇し利ザヤが拡大することで、金融機関の業績が拡大し、価格上昇が期待される資産です。特に、ベスト・インカムでは、ひとつひとつの銘柄を丹念に調査して投資していますので、バランスシートが健全で安全性が高いと考える金融機関に厳選して投資しています。加えて年率5.0〜5.5%程度の配当利回りが獲得できると考えられる魅力的な資産3です。

ベスト・インカムでは、リスクとリターン、利回りのバランスを考えながら運用しています。来るべき金利上昇、インフレや価格変動性が高まる局面において、いかに基準価額の下落リスクを抑えながら、より魅力的な利回り水準をお届けできるか、これからもJ.P.モルガンのプロフェッショナルの英知を結集して運用を行ってまいります。

1先進国株式、優先株式等、欧州株式、カバードコール、リート、新興国株式、グローバル・インフラ株式の合計値。小数点第一位を四捨五入。

22020年7月31日時点、先進国株式、優先株式等、欧州株式、リート、新興国株式、グローバル・インフラ株式の合計値。小数点第一位を四捨五入。

3作成時点における当社および当社グループの目標値であり、達成を保証するものではありません。

「JPMベスト・インカム(年1回決算型)/(毎月決算型)」を総称して「JPMベスト・インカム」または「ベスト・インカム」と言います。投資先ファンドとは「JPモルガン・インベストメント・ファンズ-グローバル・インカム・ファンド」の「Iクラス(円建て、円ヘッジ)」(「グローバルインカムファンド」と言います。)を指します。「ベスト・インカムの投資先ファンドの運用戦略」を「ベスト・インカムの運用戦略」と呼ぶ場合があります。ベスト・インカムは投資先ファンドを通じて実質的な運用を行います。上記の運用に関する説明は投資先ファンドにおけるものです。ただし、ファンドの騰落率に関しては、ベスト・インカムの騰落率のデータです。当ファンドの投資先ファンドのポートフォリオを「ベスト・インカムのポートフォリオ」と呼ぶ場合があります。当記事に記載された意見・見通しは表記時点での弊社および弊社グループ会社の判断を反映したものであり、将来の市場環境の変動や、当該意見・見通しの実現を保証するものではございません。また、当該意見・見通しは将来予告なしに変更されることがあります。J.P.モルガンは、JPモルガン・チェース・アンド・カンパニーおよびその各国子会社または関連会社のマーケティングネームです。