04. April 2022: Schlechte Stimmung, aber grundsätzlich gute Aussichten für Chinas Aktienmarkt

04-04-2022

- Schlechte Nachrichtenlage in China überlagert Wachstumsaussichten

- Hohe Wachstumsdynamik bei Gesundheit, Nachhaltigkeit, Digitalisierung

- KGV chinesischer Aktien unter langjährigem Durchschnitt

Frankfurt, 4. April 2022 – Während das letzte Jahr mit einem Verlust von über 30 Prozent das schlechteste Börsenjahr seit 13 Jahren war, hat auch das im Februar begonnene Jahr des Tigers erst einmal die Krallen ausgefahren. Dies liegt nicht zuletzt an der anhaltend schlechten Nachrichtenlage – wie etwa angeschlagenen Unternehmen auf dem Immobilienmarkt oder der staatlichen Regulierung. So sollten sich Anlegerinnen und Anleger in China aktuell vor allem auf die beiden Eigenschaften, die dem Tiger im chinesischen Horoskop zugeordnet werden, besinnen, nämlich (mentale) Stärke und Tapferkeit. Nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, sind die mittel- bis langfristigen Aussichten für den chinesischen Aktienmarkt jedoch sehr positiv: „Chinesische Aktien sind nach den jüngsten Kursverlusten aufgrund exzellenter Wachstumsaussichten in Teilen der chinesischen Wirtschaft und relativ günstiger Bewertungen wieder attraktiv für Anlegerinnen und Anleger geworden."

Erkenntnis der letzten 5 Jahre: hohes Wirtschaftswachstum nicht immer kongruent mit hohen Aktienerträgen

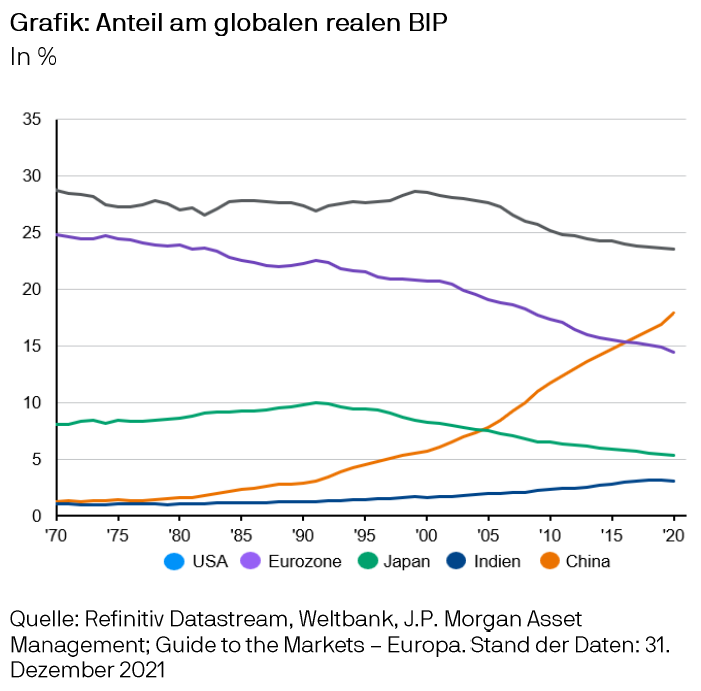

Die wirtschaftliche Dynamik in China beginnt sich nach Einschätzung von Tilmann Galler strukturell zu verändern: „Die Folgen der Ein-Kind-Politik und eine zukünftig niedrigere Produktivität des Kapitals dürften das Trendwachstum in China in den kommenden 10 Jahren auf bis zu 4 Prozent verlangsamen. Dennoch wird China wahrscheinlich in rund 10 Jahren die USA als größte Volkswirtschaft der Welt ablösen und damit zum größten Binnenmarkt der Welt werden. Von dieser Entwicklung werden zahlreiche Unternehmen profitieren können", erklärt Ökonom Galler.

Eines haben laut dem Strategen die letzten 5 Jahre deutlich gemacht: „Dynamisches wirtschaftliches Wachstum korrespondiert nicht immer mit hohen Aktienerträgen", so Galler. In China haben staatliche Regulierung, eine restriktivere Konjunkturpolitik und Fehlallokationen von Kapital vor allem die Aktien im Banken-, Kommunikations- und Immobiliensektor beeinträchtigt. Die Kurse der großen Online-Riesen kamen jüngst erneut durch die staatlichen Initiativen für mehr gemeinsamen Wohlstand und mehr Wettbewerb und der wachsenden Gefahr eines De-Listings in den USA unter Druck. „Doch die aktuellen Schwierigkeiten von einigen Blue-Chip-Unternehmen und ehemaligen Börsenstars sollten nicht darüber hinwegtäuschen, dass die Zukunftsaussichten in zahlreichen Branchen des Aktienmarktes weiterhin hervorragend sind", stellt Tilmann Galler fest.

Gesundheit, Nachhaltigkeit und Digitalisierung im Fokus

Eine hohe Wachstumsdynamik sieht Galler in China vor allem bei drei Themen: Gesundheit, Nachhaltigkeit und Digitalisierung. Aktien im Gesundheitssektor beispielsweise profitierten vom wachsenden Bedarf einer immer wohlhabenderen und älteren Bevölkerung an medizinischen Produkten und Leistungen. Die Ausgaben für Gesundheit sind in den Jahren von 2010 bis 2020 von knapp 2 Billionen auf über 7 Billionen Yuan gestiegen. Im Verhältnis zum BIP bedeutet das einen Anstieg von 4,9 auf 7 Prozent. Für die kommenden fünf Jahre wird immerhin noch ein jährliches Wachstum von knapp 9 Prozent erwartet.

Als weltweit größter Emittent von CO2 hat sich China verpflichtet, bis 2060 CO2-Neutralität zu erreichen. Der Bedarf an erneuerbarer Energieerzeugung und elektrischen Fahrzeugen werde nach Einschätzung von Tilmann Galler deshalb in den kommenden Jahren rapide zunehmen. 2021 wurden in China, dem mit Abstand größten Automobilmarkt der Welt, 3,5 Millionen Elektrofahrzeuge verkauft. Das ist ein Marktanteil von 13 Prozent und eine Steigerung zum Vorjahr von 157 Prozent. Die Beratungsfirma McKinsey erwartet, dass bis 2030 jährlich über 9 Millionen Elektroautos verkauft werden können. „Nicht nur chinesische Automobilhersteller dürften von dieser Entwicklung profitieren, sondern auch die Zulieferindustrie. Vier der zehn weltweit größten Batteriehersteller kommen inzwischen aus dem Reich der Mitte", sagt Experte Galler.

Die Digitalisierung und Automatisierung bleiben nach Einschätzung von Tilmann Galler ebenfalls langfristige Wachstumstrends. In der Robotik hat China bereits seinen Weltmarktanteil in den letzten 10 Jahren auf 44 Prozent im Jahr 2020 steigern können, und ist damit bestens positioniert, um am zukünftigen Wachstum zu partizipieren. Bei Software- und Halbleiterunternehmen ist das Streben nach Unabhängigkeit von ausländischem Know-how ein Wachstumstreiber in den kommenden Jahren. Staatliche Regulierung dürfte in diesen beiden strategischen Branchen nach Ansicht von Tilmann Galler wohl eher fördernd als einschränkend eingreifen.

KGV chinesischer Aktien unter langjährigem Durchschnitt

Trotz dieser vielversprechenden langfristigen Aussichten wird aktuell das Sentiment an den Aktienmärkten durch negative Einflüsse überlagert. Die anhaltende „Zero-COVID-Strategie" und die Sanierung beziehungsweise Abwicklung angeschlagener Unternehmen auf dem Immobilienmarkt beeinträchtigten die Investitionstätigkeit und damit das Wachstum. „Doch die Entscheidungsträger in Peking haben bereits begonnen, den Hebel von Konsolidierung auf Unterstützung umzulegen. Eine expansivere Fiskal- und Geldpolitik sollte helfen, die Wachstumsdynamik in China im Verlauf des Jahres wieder zu beleben", ist der Ökonom Tilmann Galler überzeugt.

Das KGV chinesischer Aktien befinde sich nach der schwachen Wertentwicklung der letzten 14 Monate wieder unter dem langjährigen Durchschnitt. „Tapferen Investoren bietet sich damit die Chance, mittelfristig von den oben beschriebenen Wachstumstrends in China zu profitieren", sagt Galler.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights"-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

09yf220104133000