摩根資產管理的最新一期《季度觀點透視》已經面世。 本刊將探討《環球市場縱覽》的重要主題,提供切合時勢的經濟與 投資洞察分析。

概覽

- 環球各地的經濟及政策展望愈發不平均。美國保持韌性,而歐洲的增長則面臨更大阻力。雖然中國消費者正追求消閒享樂,但主要以經濟實惠的方式去做。與此同時,其房地產市場仍繼續整固。亞洲出口表現正在改善,區內央行應有更多彈性可在今年稍後放寬貨幣政策。

- 美國經濟增長穩定,加上聯儲局有望在2024年中減息,都可為股票及債券提供利好的環境。值得注意的是,市場參與者與聯儲局對減息幅度預期的分歧已經縮小。儘管美國巨型科技公司及企業信貸等資產的估值相對昂貴,其他資產仍處於合理水平,更可望受惠於生成式人工智能發展及新興市場消費者崛起。健康護理板塊方面,生物科技及製藥也是一直受惠於科技進步的主題。

- 在此環境下,我們認為現金相對而言欠缺吸引力,因為固定收益及高息股可提供更豐厚的收益及總回報潛力。面對不平均的經濟增長前景,加上今年全球多處舉行大選,地緣政治局勢緊張,投資者更應留意在國際市場分散資產配置,以應對不確定性。

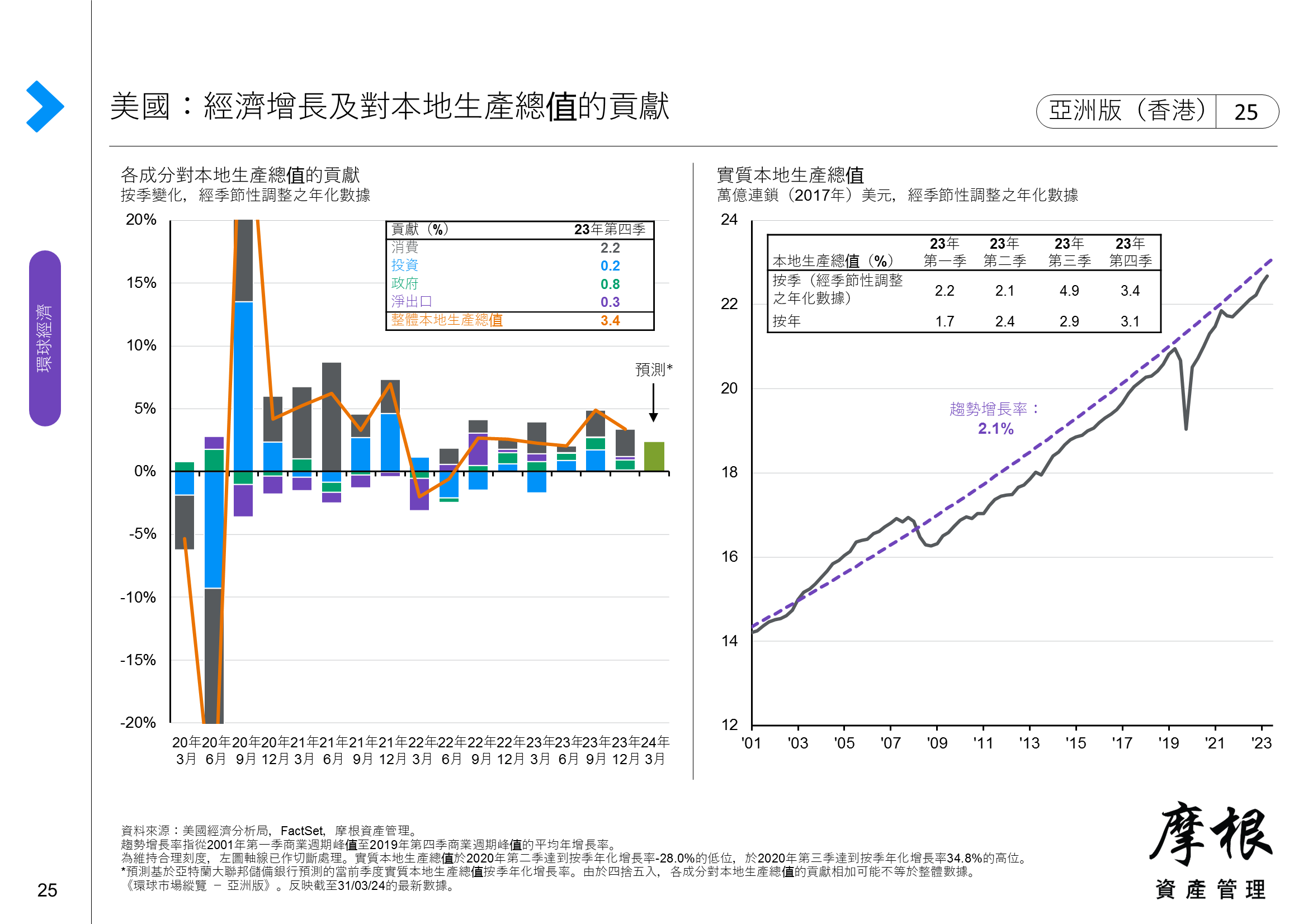

美國經濟繼續順風前行

- 家庭支出推動美國經濟保持穩步增長。就業增長繼續得到零售及健康護理行業的良好支持。展望未來,企業投資可能表現參差。人工智能及科技行業可望繼續錄得強勁的投資支出,但貸款成本增加或會令其他行業的資本開支降溫。

- 若干地區性銀行的潛在資產負債表壓力值得關注。儘管聯儲局及美國財政部可以採取措施化解金融體系的系統性風險,銀行的放貸能力仍可能因為資產負債表轉差而減弱。

- 考慮到即將舉行的總統及國會選舉,美國政府支出應該也會較為克制。整體而言,經濟增長減速的時間可能已被推遲到2024年較後期。

- 儘管通脹率在1月反彈,我們仍相信2024年的物價壓力將持續緩和。住屋成本升高及汽車保費急增的勢頭,可能會在接近下半年時消退。這將有望為聯儲局提供開始減息的合適環境。

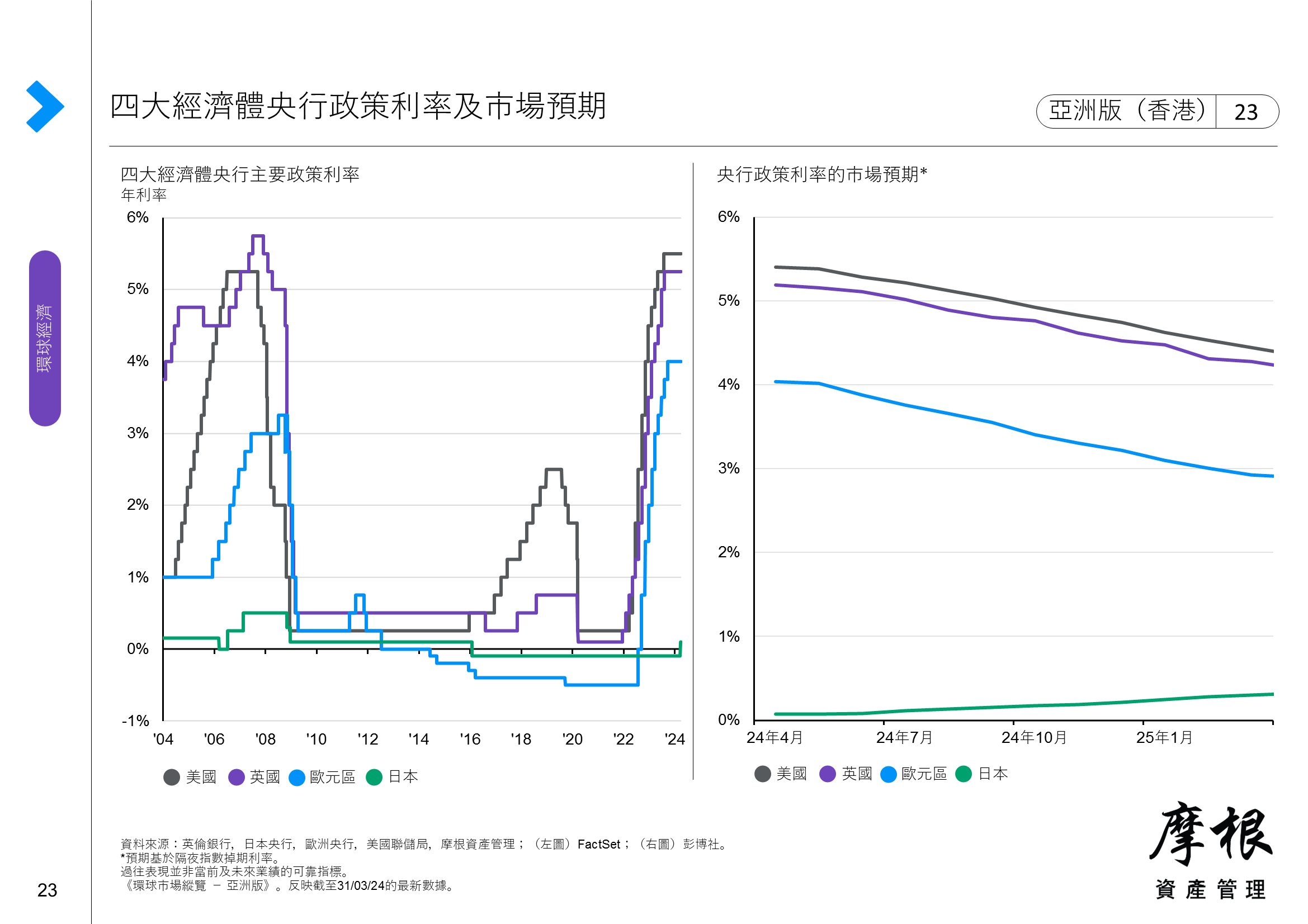

央行面臨增長與通脹的兩難困局

- 考慮到美國經濟的強韌表現,聯儲局在首次減息的時間上擁有足夠空間去保持耐性。隨著年內通脹降溫,我們認為6月會是聯儲局開始減息的最早時機。聯儲局在3月份的中位數預測是2024年將減息75個基點,2025年再減息75個基點。

- 投資者已經接受聯儲局採取更漸進的方式行動。期貨市場正反映2024年將合共減息67個基點的預期。市場參與者與聯儲局的減息預期趨同,可能有助限制美國國庫券孳息率的上行風險。

- 其他央行方面,英國及歐洲的經濟增長前景仍然較弱,而通脹卻更加頑固,以致英倫銀行及歐洲央行都陷於更艱難的困局。目前,這些央行官員仍專注於抑制通脹,尤其是面對工資增長可能再次加快的威脅。與此同時,日本央行的政策利率已回到正數。

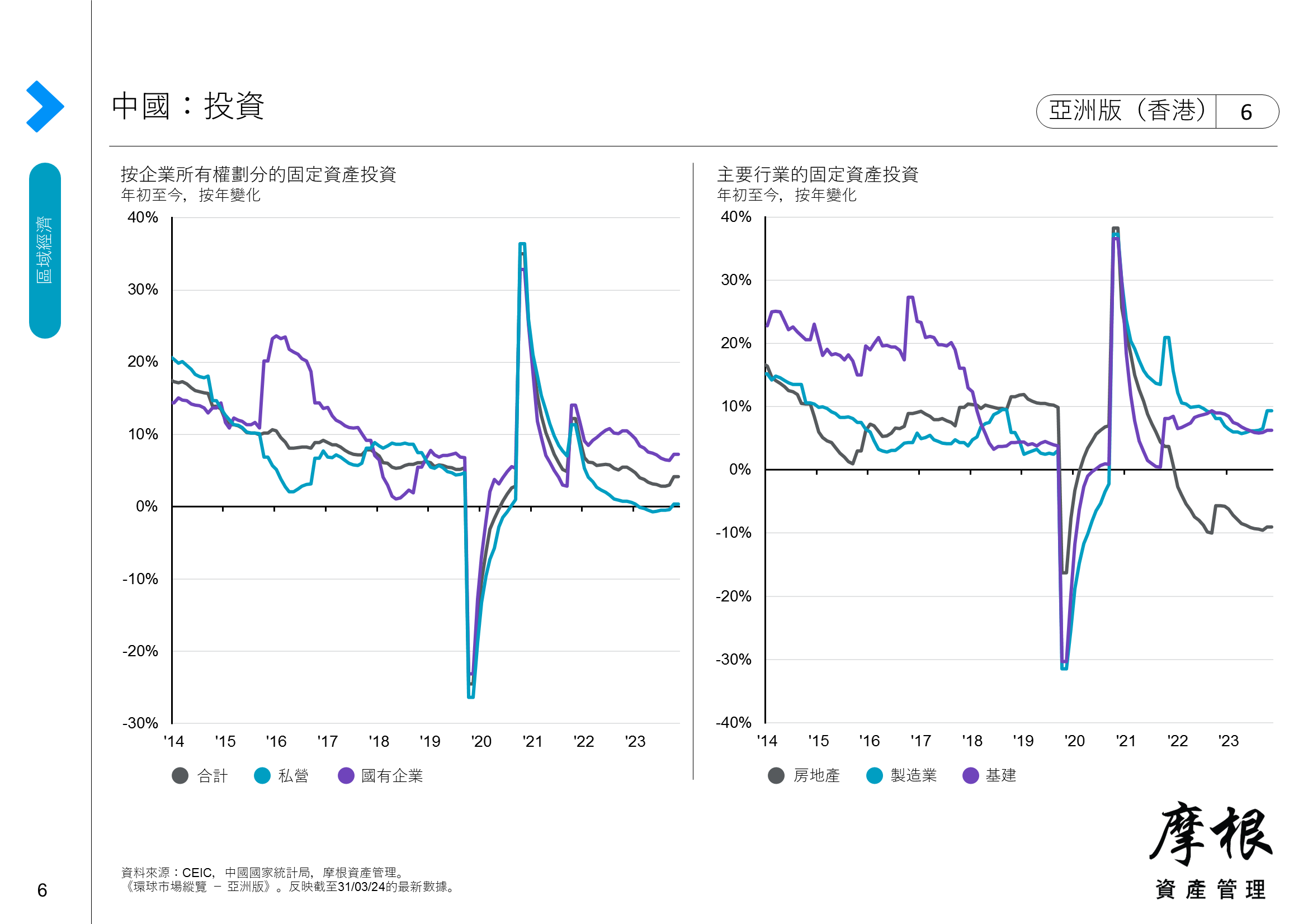

刺激政策出台,重振信心需時

- 中國內地春節旅遊業數據顯示遊客量增加,但人均消費支出卻減少。這些數據印證了消費者情緒較為審慎的情況,原因包括勞工市場相對疲軟,而且樓價和股價回調導致財富效應減弱。固定資產投資基本上仍由國家基建支出所支持。由於製造商需要解決產能過剩問題,私人投資在目前看來仍可能持續受壓。

- 中央政府繼續推出政策支持房地產行業,包括擬定住宅項目「白名單」,指導銀行向房地產開發商提供流動資金。這些舉措或能幫助減輕一些內房企業的財務壓力,及提升購房者對項目竣工的信心。然而,由於市場對房價的預期仍然低迷,重振行業活力將需要更長的時間。

- 如欲實現5%本地生產總值增長目標,政府需要加大貨幣與財政政策力度。私營企業也需要更明確的政策,才能恢復投資信心。

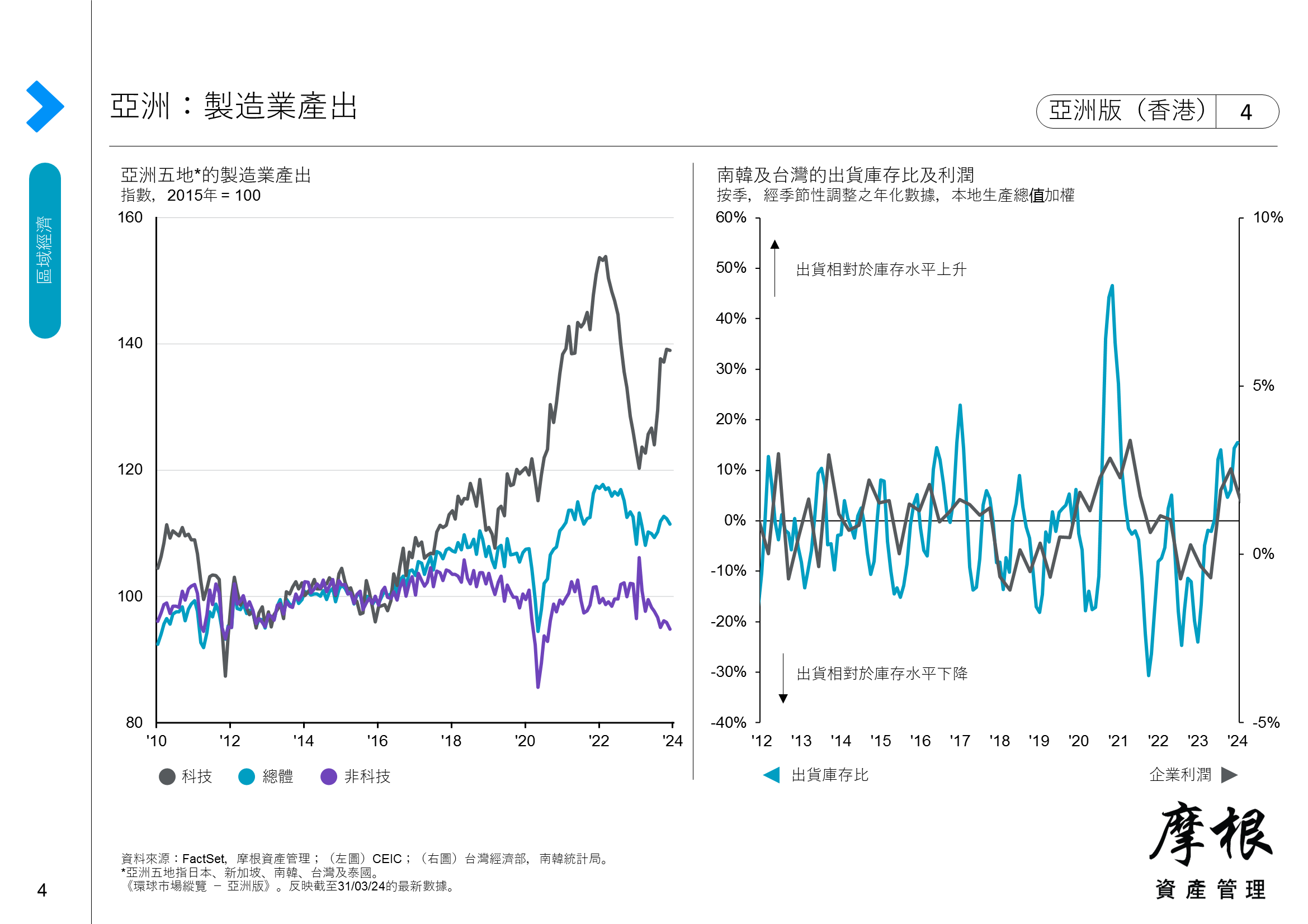

出口引擎重新起動

- 亞洲出口繼續復甦,當中新加坡、南韓、台灣在1月份均錄得雙位數按年增長。儘管美國及歐洲的經濟增長可能在今年較後時間轉弱,電子元件的需求仍有望保持強勁。數據中心及消費電子產品對人工智能處理能力的需求不斷增長,料將支持電子元件需求。

- 雖然區內通脹正朝向央行的目標水平回落,但政策制定者並無減息的迫切性。聯儲局及其他成熟市場央行可能在2024年下半年減息,區內央行也會有更多逐步放寬貨幣政策的空間。

- 11月舉行的美國總統選舉,以及中美之間的緊張局勢,將可能影響區內以至全球製造業供應鏈的未來,也可能造就南亞及東南亞地區基建及勞工發展方面的機遇。

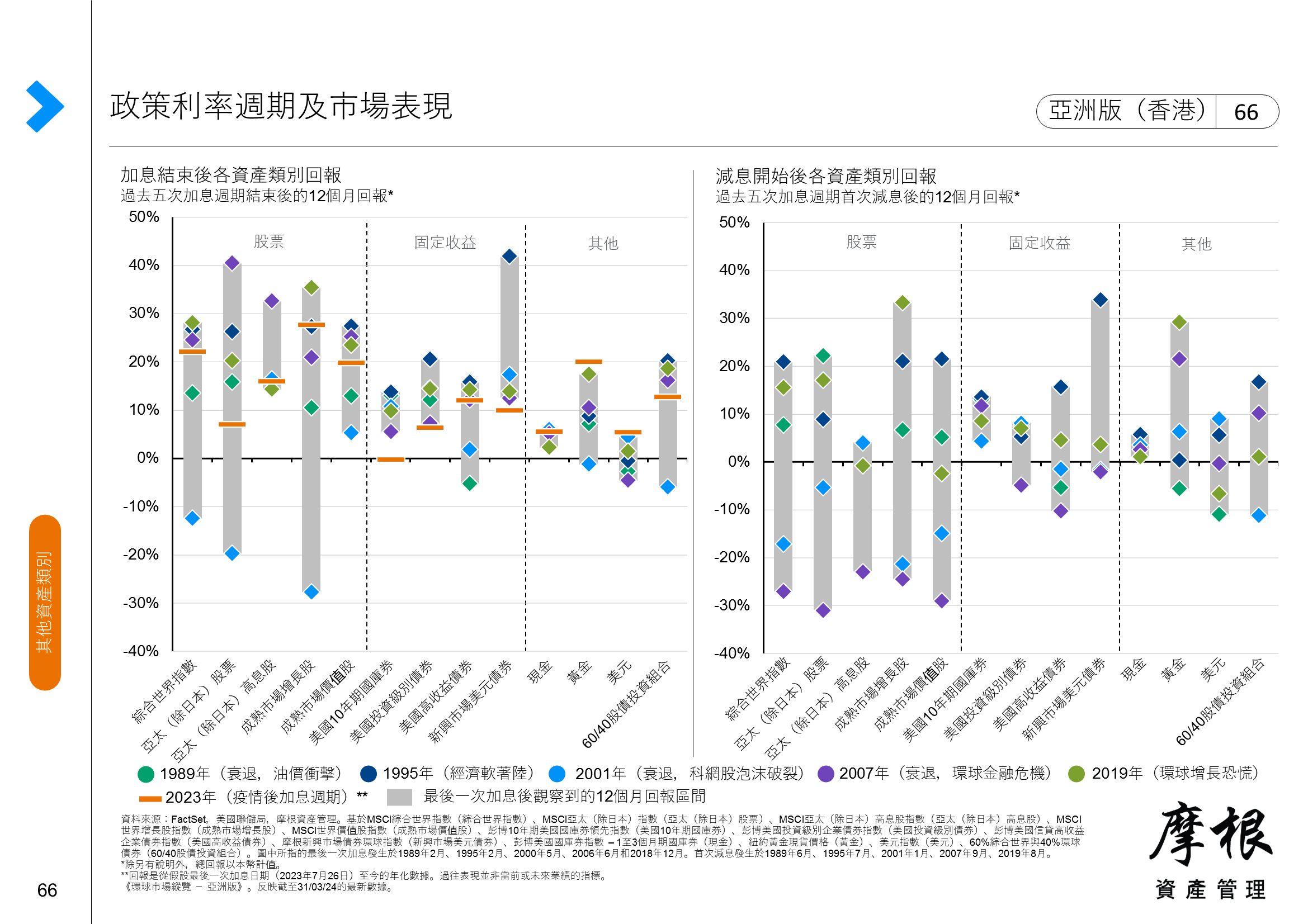

軟著陸及提早減息應會利好風險資產

- 隨著美國經濟穩步擴張,而且聯儲局可望在未來18個月將貨幣政策調整至較接近中性水平,市場背景對股票及企業信貸等風險資產仍然有利。我們認為,現金仍然是吸引力較為遜色的資產類別,因未來數季預期中的存款利率下降將帶來再投資風險。

- 美國巨型科技公司及企業信貸等風險資產繼續面臨估值挑戰。美國的信貸息差繼續反映經濟增長穩健及企業債務違約率較低的預期。我們認為,加強地域多元化投資,是實現強勁經風險調整後回報及穩定收益的關鍵。

- 考慮到投資經理表現存在重大差異,以及若干另類資產類別出現不利因素,我們認為,主動型管理是把握私募市場機會的關鍵,包括私募股權、私人信貸及基建。

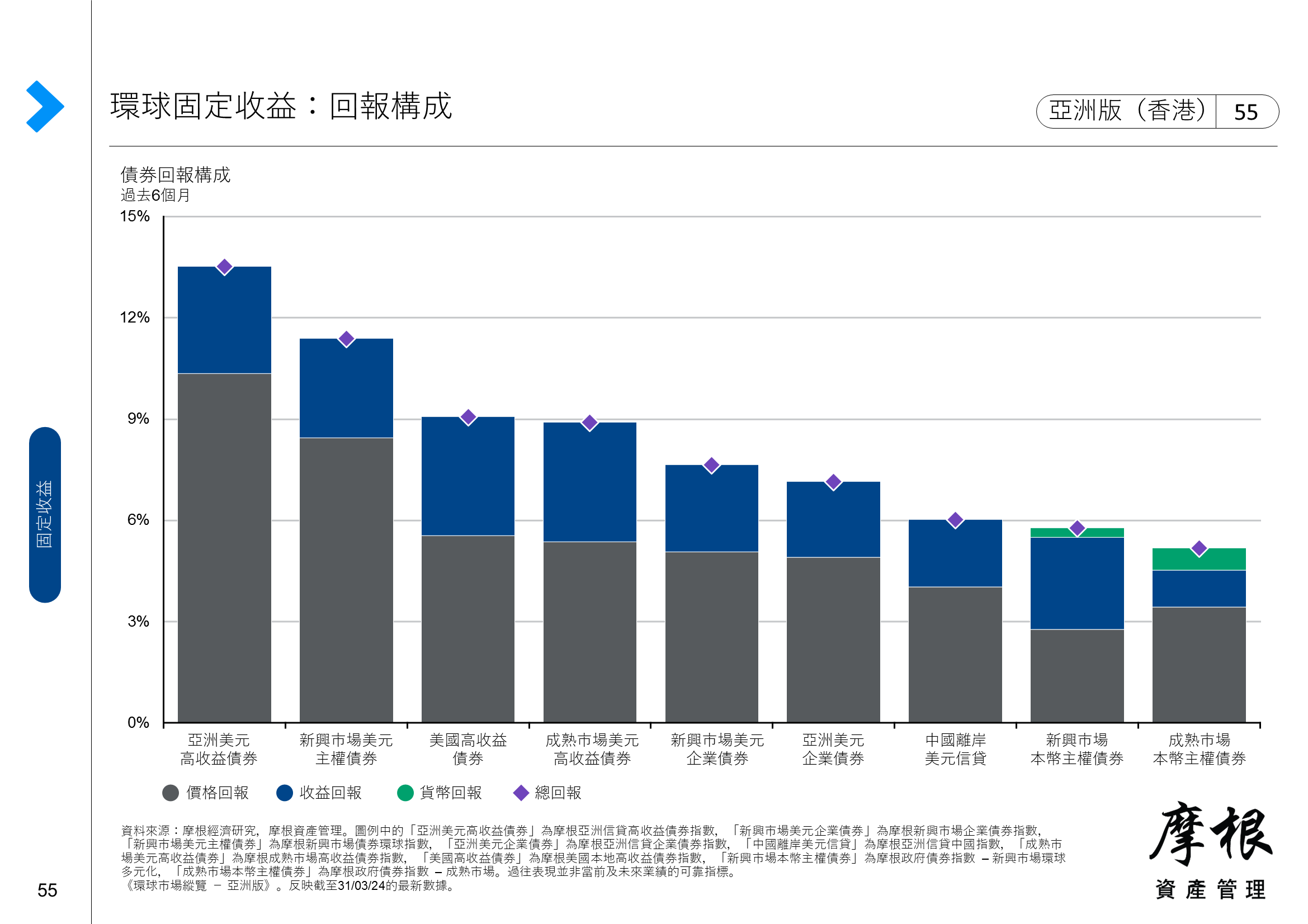

運用固定收益管理下行風險

- 市場參與者與聯儲局對減息預期的分歧正在縮小,這可能是延長成熟市場政府債券存續期的好機會。隨著通脹數據回落,固定收益市場的波動性亦已減退,債券可再次在投資組合構建中擔當傳統分散風險的角色。

- 美國企業債券方面,我們重申了解潛在回報來源的重要性。一般而言,無風險利率降低及債券孳息率下跌能為投資者提供合理回報。同時,由於基本因素良好,投資級別及高收益企業信貸息差可能保持在較窄水平。這意味著息差收窄帶來額外回報的空間較小。

加強全球多元化投資,應對不平均的增長前景

- 鑑於世界各地增長和通脹前景不平均,加上國際及國內政治的不確定性,我們認為分散全球的股票配置是既可把握週期性及結構性主題機會,又能同時管理風險的理想策略。

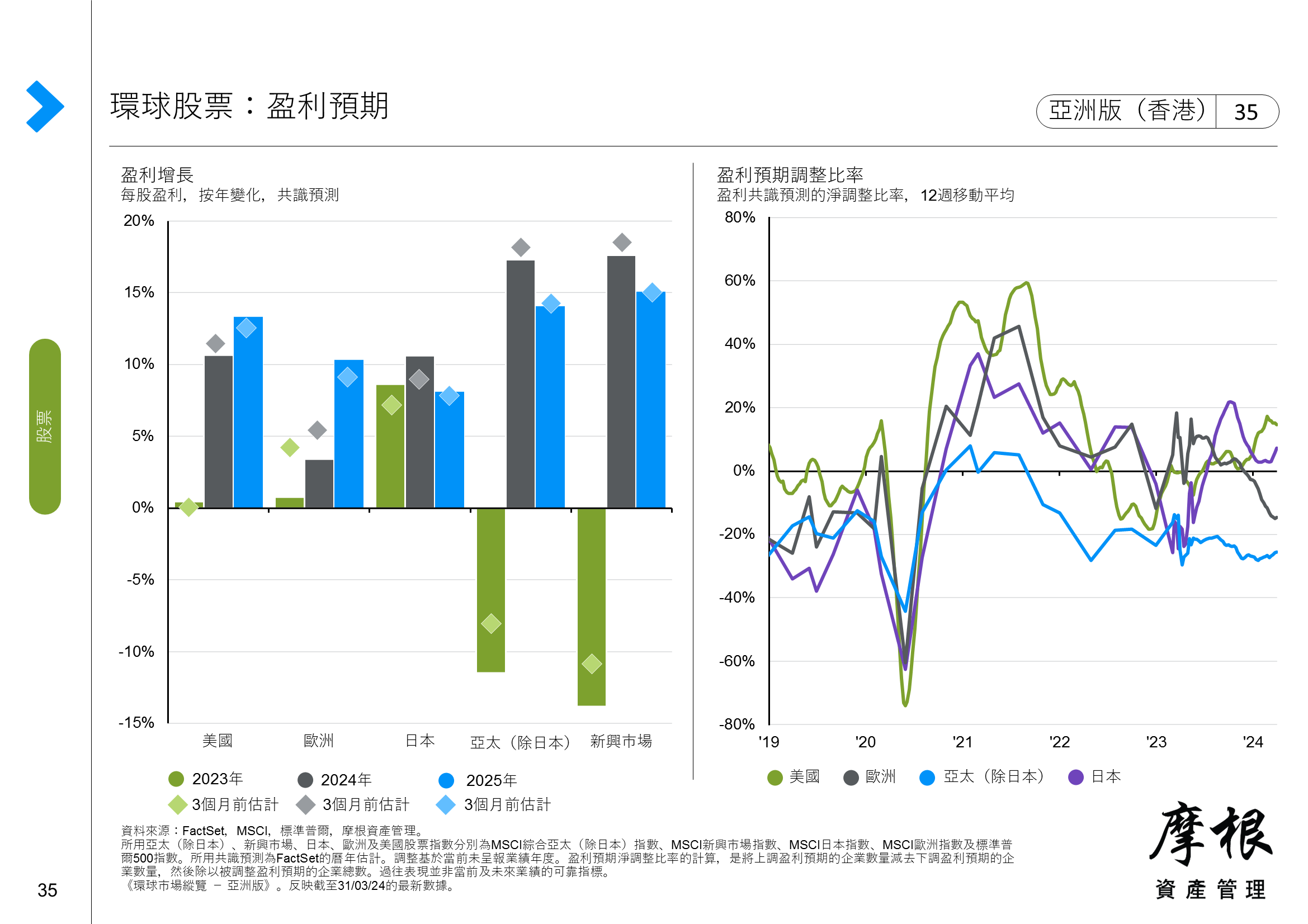

- 美國巨型科技股在過去一年受惠於生成式人工智能帶來的樂觀情緒而取得巨大回報,投資者對於這些股票升勢的可持續性已提出合理質疑。監管改變或盈利增長所面對的其他挑戰,都可能觸發市場出現短期調整,而人工智能在各行業的更廣泛應用將有助擴大市場表現。我們認為,美國大型股仍有投資良機,但要重視「由下而上」的選股方針,發掘能夠利用這項新技術促進盈利增長的企業。

- 我們繼續看好亞洲股票可受惠於出口復甦。在南韓及台灣等倚重科技產品出口的市場,盈利前景可能繼續帶來驚喜。日本企業管治的改善繼續獲得投資者追捧,而南韓也有意採取類似的改革。儘管中國經濟面臨週期性及結構性挑戰,中國和香港市場正展現引人注目的價值機會。我們相信,亞洲市場是兼具增長與股息機遇的沃土。

聯絡我們 如欲進一步了解「市場洞察」系列, 請聯絡您的摩根代表。 |