Unser Basisszenario, das von positiven Renditen für Aktien aus den Industrieländern im Jahr 2023 ausgeht, beruht auf einer wichtigen Erkenntnis: Eine moderate Rezession ist in vielen Aktien bereits weitgehend eingepreist.

Bis Ende September 2022 war der S&P 500 gegenüber seinem Höchststand um 25 % gefallen. In der Vergangenheit lag der Aktienmarkt nach einem solchen Rückgang ein Jahr später in der Regel höher. Seit 1950 gab es zwei Ausnahmen: die Finanzkrise 2008 und das Platzen der Dot-Com-Blase im Jahr 2000.

Wir sehen keine makroökonomischen Parallelen zu 2008, aber wie sieht es mit den Bewertungsähnlichkeiten im Vergleich zum Jahr 2000 aus? Ein Risiko für unser optimistisches Basisszenario für Aktien wäre gegeben, wenn die Bewertungen von hier aus noch erheblich weiter fallen müssten.

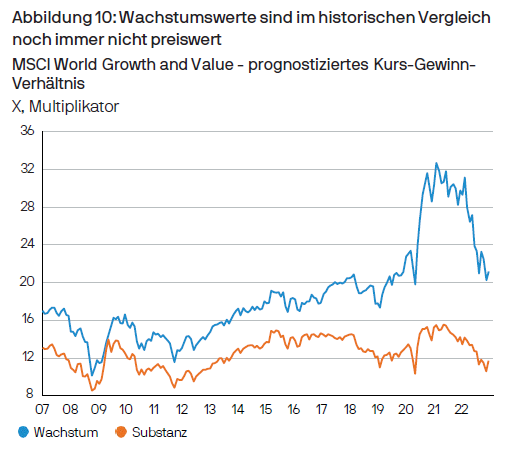

Die Bewertungen des S&P 500 waren zu Beginn des Jahres 2022 nicht weit von denen der Dot-Com-Blase entfernt. Die hohen Bewertungen konnten jedoch größtenteils auf Wachstumswerte zurückgeführt werden (Abbildung 10). Trotz einer Underperformance im Jahr 2022 sind diese Aktien im historischen Vergleich immer noch nicht besonders günstig.

Quelle: MSCI, Refinitiv Datastream, J.P. Morgan Asset Management.Die historische Wertentwicklung ist kein verlässlicherIndikatorfür die zukünftige Wertentwicklung.Daten zum 31. Oktober 2022.

Substanzwerte sind jedoch im Vergleich zur Vergangenheit recht angemessen bewertet. Wir sind stärker davon überzeugt, dass Substanzwerte bis Ende 2023 höher stehen werden als Wachstumswerte, die immer noch teuer erscheinen. Das Erreichen eines Höchststands bei den Renditen von Staatsanleihen könnte in 2023 Unterstützung bei der Bewertung von Wachstumswerten bieten.

Ein weiteres Risiko für Aktien besteht darin, dass die Konsenserwartungen für die Gewinnentwicklung in den nächsten 12 Monaten derzeit zu hoch erscheinen, da sie seit dem jüngsten Höchststand nur um etwa 5 % gesunken sind. Eine Rezession wird wahrscheinlich zu einem weiteren Rückgang der Gewinnerwartungen führen. Wir gehen davon aus, dass bei einer moderaten Rezession die 12-Monats-Gewinnschätzungen gegenüber dem Höchststand um etwa 10 % bis 20 % zurückgehen werden, wie es in den 1990er oder frühen 2000er Jahren der Fall war

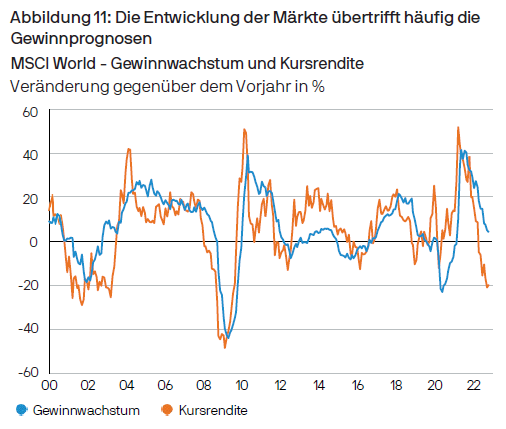

Während einige argumentieren könnten, dass diese Gewinnherabstufungen, falls sie eintreten, gegebenenfalls den Aktienmarkt nach unten ziehen werden, sind wir der Meinung, dass der Markt bereits einige weitere Herabstufungen der Konsensprognosen eingepreist hat.(Abbildung 11). Anfang 2022 beispielsweise waren US-Bankaktien mit dem 12-fachen des Gewinns angemessen bewertet, und die Konsensprognosen für die Gewinnentwicklung in den nächsten 12 Monaten stiegen im Laufe des Jahres um etwa 10 % - dennoch fielen Bankaktien vom Höchststand bis zum Tiefpunkt um etwa 35 %. Dies untermauert unsere Ansicht, dass der Markt bereits schlechtere Nachrichten einkalkuliert als die Konsensgewinnprognosen vermuten lassen.

Quelle: MSCI, Refinitiv Datastream, J.P. Morgan Asset Management. Gewinne sind 12-Monats-Gewinnschätzungen.Die historische Wertentwicklungist kein verlässlicherIndikatorfür die zukünftige Wertentwicklung.Daten zum 31. Oktober 2022.

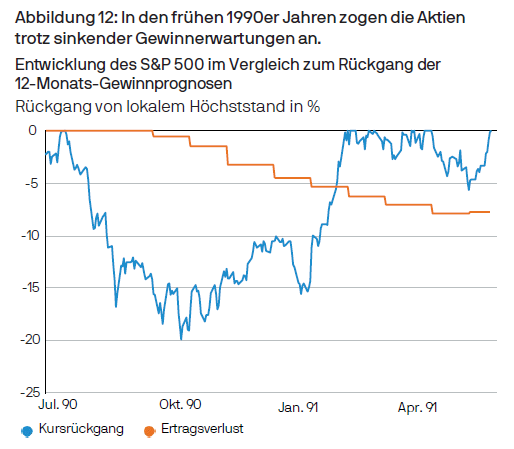

Wir stellen außerdem fest, dass die Wechselwirkung zwischen den Konsensgewinnprognosen und den Märkten im Laufe der Zeit uneinheitlich war. In den frühen 2000er Jahren und in der Finanzkrise 2008 führten geringere Gewinnprognosen zu weiteren Aktienmarktrückgängen; in den frühen 1990er Jahren erholten sich die Aktien jedoch, während die 12-Monats-Gewinnerwartungen zurückgingen (Abbildung 12).

Quelle: IBES, Refinitiv Datastream, S&P Global, J.P. Morgan Asset Management. Gewinne sind 12-Monats-Gewinnschätzungen.Die historische Wertentwicklung ist kein verlässlicherIndikatorfür die zukünftige Wertentwicklung.Daten zum 31. Oktober 2022.

Sinkende Gewinnprognosen könnten zwar zu einem Rückgang der Aktienkurse führen, doch wenn der Gewinnrückgang moderat ausfällt - wovon wir ausgehen -, dann würde dies wahrscheinlich nur zu einem begrenzten weiteren Abwärtstrend für angemessen bewertete Aktien führen, verglichen mit den Rückgängen, die bereits 2022 zu verzeichnen waren.

Wir räumen ein, dass es ungewöhnlich wäre, wenn der Aktienmarkt die Talsohle bereits erreicht hätte - dies geschieht in der Regel erst, wenn die Arbeitslosenquote zu steigen beginnt und die US-Notenbank (Fed) die Zinsen senkt. Der Markt ist jedoch bereits viel stärker zurückgegangen als üblich, bevor der Abbau von Arbeitsplätzen begonnen hat. Da es sich wahrscheinlich um die am besten prognostizierte Rezession der letzten 50 Jahre handelt, besteht unserer Meinung nach die Möglichkeit, dass die Aktienmärkte diese Rezession früher eingepreist haben, als sie es normalerweise tun.

Auch wenn die Aktienmärkte nach unserer Ansicht die Talsohle noch nicht erreicht haben, sind wir der Meinung, dass sich das Risiko-/Ertragverhältnis für Aktien im Jahr 2023 angesichts der Rückgänge im Jahr 2022 verbessert hat. Das viele schlechte Nachrichten bereits eingepreist sind, sind wir der Meinung, dass das Potenzial für weitere Abwärtsbewegungen begrenzter ist als zu Beginn des Jahres 2022. Wichtig ist, dass die Wahrscheinlichkeit, dass die Aktien bis Ende nächsten Jahres höher liegen werden, ausreichend gestiegen ist, um dies zu unserem Basiszenario zu machen.

Mehr erfahren

09jy221811211216

Image Source: Shutterstock