Participez à l’essor du marché des obligations vertes, sociales et durables avec les ETF

Les marchés financiers ont un rôle important à jouer pour relever les défis environnementaux et sociaux grâce au soutien des gouvernements et des banques centrales combiné à l'innovation et à la demande des investisseurs.

La particularité des obligations vertes, sociales et durables (VSD) – instruments de dette émis pour financer des projets bénéfiques sur le plan environnemental ou social – réside dans le fait qu’elles lient directement les efforts des gouvernements et des entreprises pour financer et investir dans un avenir plus durable.

Le marché des obligations VSD a connu un essor notable mais présente encore des lacunes du point de vue de l’application des normes à l’échelle mondiale. La gestion active, qui s’appuie sur des ressources importantes pour mener des recherches approfondies, revêtira une importance majeure pour éviter l'écoblanchiment et les risques réglementaires.

Évaluer l’ampleur du marché

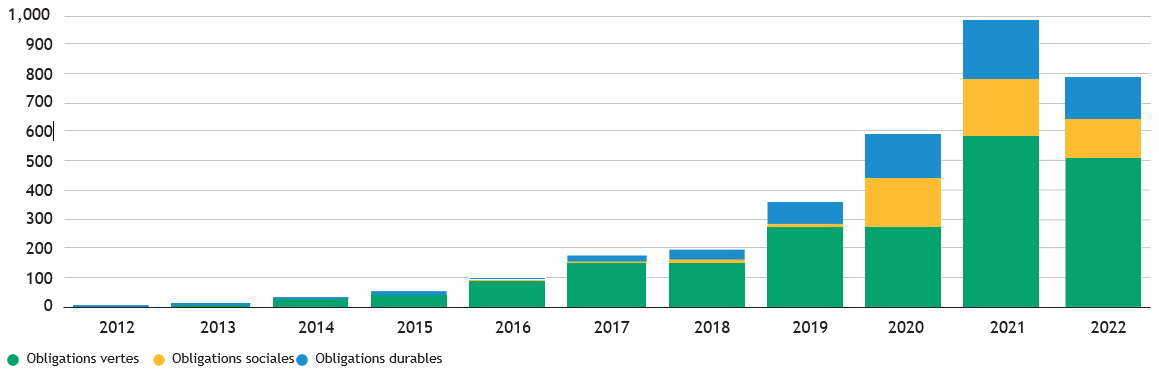

Les obligations VSD suscitent un bel engouement aussi bien auprès des émetteurs que des investisseurs, ce qui se traduit par un marché nettement plus important, plus vaste et divers. Le volume annuel d'émissions d'obligations vertes a quasiment triplé entre 2017 et 2021 et le volume pour les obligations sociales connaît désormais une progression similaire, supérieure à 500 % en 20201. Résultat, l'encours total des obligations VSD avoisinait 2 600 milliards USD (cf. graphique 1).2

Graphique 1 : Émission mondiale d’obligations durables, sociales et vertes

Milliards USD

Source : Refinitiv Eikon, J.P. Morgan Asset Management. Les obligations vertes consistent à allouer 100 % du produit net des obligations à des projets écologiques. Les obligations sociales consistent à utiliser le produit des obligations pour générer des résultats sociaux positifs. Les obligations durables consistent à allouer le produit des obligations à un mélange de projets écologiques et sociaux ou si le coupon/les caractéristiques des obligations peuvent varier en fonction de la réalisation d’objectifs de durabilité prédéfinis. Les performances passées ne sont pas des indicateurs fiables des performances actuelles ou futures. Guide des marchés - Europe. Données au 31 décembre 2022.

Cet essor du marché des obligations VSD est une bonne nouvelle pour les investisseurs, tout comme sa diversification de plus en plus importante, notamment par type d'émetteurs. Par exemple, alors que le secteur privé reste prépondérant pour ce qui est de l'émission d'obligations vertes, l'essor des obligations sociales et durables est alimenté par les organismes gouvernementaux et les émetteurs supranationaux. Compte tenu de l’engouement des investisseurs pour les obligations VSD et de la volonté des émetteurs de financer d'autres initiatives durables, cette tendance à l'augmentation des émissions devrait perdurer.

L'essor et la diversification du marché des obligations VSD ont abouti à l'inclusion de ces titres dans les indices mondiaux, accélérant ainsi l'adoption à grande échelle de cette classe d'actifs. Bloomberg a ainsi lancé un nouvel indice, baptisé Global Aggregate Green Social & Sustainability Bond Index, qui inclut plus de 1 700 émetteurs et présente des caractéristiques de haute qualité, notamment un rendement de 4,1 %, une duration de 7,1 ans et une note de crédit moyenne de AA-.3

Évaluer soigneusement la « prime verte »

Alors que les obligations VSD deviennent de plus en plus viables pour les allocations obligataires traditionnelles, nous attirons l’attention des investisseurs sur des caractéristiques particulières qui rendent la gestion active précieuse, si ce n’est essentielle, pour investir avec succès dans ce marché.

Compte tenu de l’engouement qu’elles suscitent, les obligations VSD affichent généralement une prime de valorisation – souvent appelée « prime verte » – par rapport aux obligations classiques, ce qui implique un rendement plus faible. La prime verte peut varier en fonction du secteur, de la note de crédit et de l’origine géographique, mais aussi de la sensibilité aux conditions de liquidité du marché au sens large.

Il convient que les investisseurs replacent la prime verte dans son contexte. Elle est le fruit d'une forte demande, ce qui veut dire qu’elle confère un soutien technique aux cours des obligations VSD. Cet engouement pourrait aussi aboutir à une augmentation des émissions car le coût du capital est plus bas pour les émetteurs d’obligations VSD, créant ainsi un cercle vertueux qui permettrait au marché de grandir et de se diversifier encore.

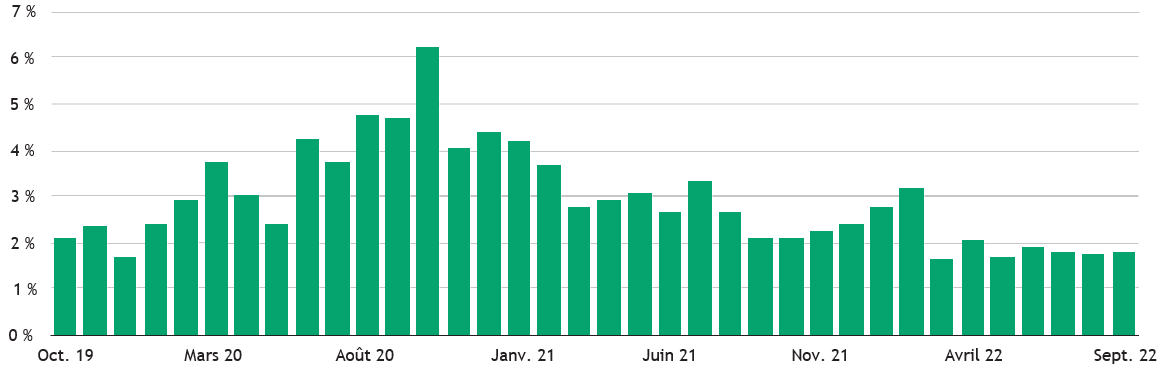

En outre, avec l’augmentation des spreads et du rendement global après le réajustement des marchés obligataires intervenu l’an dernier, la prime verte représente désormais une part moins importante du spread (cf. graphique 2).

Graphique 2 : Importance de la prime verte des obligations VSD d’entreprises par rapport au rendement global (en %)

Source : Bloomberg, J.P. Morgan Asset Management Quantitative Research Group ; données au 30 septembre 2022.

A mesure que le marché des obligations VSD grandit, les primes sont de plus en plus hétérogènes. Par exemple, les obligations sociales affichent une prime plus modeste que les obligations vertes, tandis que les obligations VSD des émetteurs high yield et émergents affichent une décote par rapport à celles de leurs homologues investment grade.

Par conséquent, la « prime verte » constitue un avantage pour les gérants actifs qui peuvent sonder tout l’univers des obligations VSD et sont capables de dénicher des opportunités, grâce à une solide compréhension des facteurs techniques liés à la demande et des déterminants des valorisations relatives entre les différents segments.

Gare au « greenwashing »

Le risque de « greenwashing » – surestimation ou revendication infondée des mérites environnementaux d’un produit – exige une gestion active des portefeuilles d’obligations VSD.

Compte tenu de l’engouement des investisseurs pour les obligations VSD et de la prime verte qui a pour effet de réduire le coût du capital, les émetteurs ont peut-être intérêt financièrement à lever des fonds propres par le biais des obligations VSD. Néanmoins, les définitions de la durabilité et les normes peuvent varier car les émetteurs ne sont pas tenus d’adhérer à un quelconque cadre spécifique. Les Principes de l’International Capital Markets Association relatifs aux obligations vertes, sociales et durables et la future norme européenne pour les obligations vertes sont des initiatives louables mais elles n’ont pas de caractère contraignant pour les émetteurs.

Par conséquent, les obligations VSD ne remplissent pas nécessairement les conditions de leur inclusion dans quelques-uns des cadres réglementaires les plus importants, notamment le classement en tant que produit financier relevant de l’Article 9 du Règlement européen sur la publication d’informations en matière de durabilité dans le secteur des services financiers (SFDR). Pour remplir ce critère, l’émetteur doit avoir une bonne gouvernance et ne pas causer de préjudice significatif à un objectif de la Taxonomie de l’UE. Cependant, ces facteurs ne sont pas explicitement pris en compte dans les cadres ou les indices de référence internationaux relatifs aux obligations VSD. Au contraire, dans la mesure où les investisseurs doivent assumer le risque inhérent à ces jugements, la gestion active devient essentielle.

Des obligations VSD enveloppées dans un ETF actif

Pour les investisseurs désireux de soutenir des initiatives durables par le biais des obligations VSD, un fonds échangés en bourse (ETF) est un moyen pratique et efficace de s’exposer à cette classe d’actifs. En plus d’être transparents, liquides et faciles à négocier, les ETF obligations VSD actifs profitent de l’expertise de nos analystes et de nos gérants de portefeuille dans le domaine obligataire et celui de la durabilité et peuvent investir dans tout l’éventail des obligations VSD.

Pour un ETF obligations VSD actif, il est important de choisir un fournisseur d’ETF expérimenté avec de solides capacités en gestion active et compétent en matière de durabilité.

Les ETF actifs de J.P. Morgan Asset Management s’appuient sur les recherches poussées de nos équipes crédit internationales, ainsi que sur nos importantes ressources technologiques et de trading. Nous sommes également un fournisseur d'ETF ESG expérimenté, avec plus de 15 ETF ESG relevant des Article 8 ou 9 du règlement SFDR.

Les obligations VSD constituent pour les investisseurs une occasion unique de soutenir des initiatives environnementales, sociales et durables. Un ETF actif d’un fournisseur expérimenté est un moyen efficace de s’exposer au large éventail de titres dans cette classe d’actifs en plein essor.

1 Refinitiv Eikon, J.P. Morgan Asset Management.

2 HSBC Global Research, Green Bond Insights, 30 septembre 2022.

3 Bloomberg. Données au 27 octobre 2022.

Lectures complémentaires

09hh230506074639