目前的宏觀環境反映出,股票和債券走勢會早日再次呈現負相關性。

2023年初,隨著債券市場因孳息率上升而受壓,而市場對人工智能的憧憬推高股市表現,股票與債券走勢再次呈現負相關性;但過去數月,一如2022年般,股票和債券同步下跌。

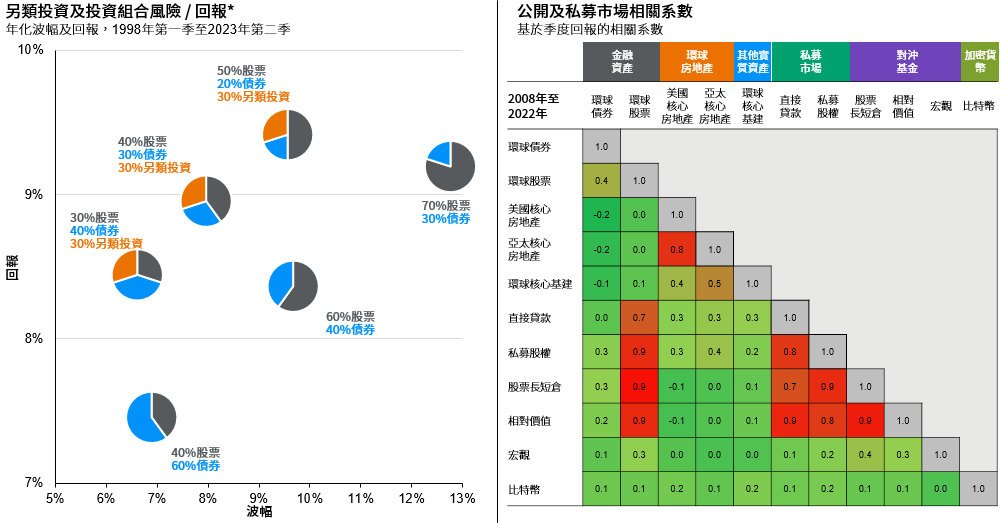

踏入2024年,投資者應如何應對市場波動性?無可否認的是,短期內通脹可能會穩定維持在較以往更高的水平,投資者或需更靈活地調整60/40的股債配置。我們認為,結合股票及債券的充分多元化投資組合,對於抵禦波動性並跑贏現金依然重要,同時投資者可以擴大多元化配置的運用,將另類投資納入其中,以構建更具抗逆力的投資組合。

在另類投資領域中,房地產、基建、運輸和林地等實物資產能有效對沖通脹和利率上升。具體而言,這些資產受惠於經通脹調整的收入來源,有助提高投資組合的實質回報率。

更長遠的問題是,60/40股債投資組合將能否恢復其先前的多元化效力。倘若如是,需要甚麼條件才能使股票和債券走勢再次呈現負相關性?

縱觀歷史,股債正相關性與通脹飆升有關,而且往往會持續一段時間,但由於孳息率上升,固定收益潛在回報的不對稱性有所增加,加上我們的基本情境預測是美國經濟放緩,債券的多元化潛力相對於2022年已顯著改善。特别是如果聯儲局在經濟衰退時不得不減息,情況就尤其明顯。另一方面,倘若經濟增長大幅放緩,股市可能會面臨壓力,但如果經濟著陸較預期溫和,股市亦可能展現抗跌力。

圖8:

資料來源:彭博,FactSet,HFRI,美國房地產投資信託人士協會,摩根資產管理;(左圖)標準普爾;(右圖)Cambridge Associates,Cliffwater,MSCI。*股票:標準普爾500指數。債券:彭博美國綜合債券指數。另類投資:對沖基金(HFR基金加權綜合指數)、私募股權及私人房地產的同等權重組合。波幅及回報基於31/12/97至31/03/23的數據。環球股票:MSCI綜合世界指數。環球債券:彭博環球綜合債券指數。美國核心房地產:美國房地產投資信託人士協會房地產指數 - 開放式多元化核心股權成分。亞太核心房地產:IPD環球房地產基金指數 – 亞太。環球基建:MSCI環球季度基建資產指數(同等權重混合)。美國直接貸款:Cliffwater直接貸款指數。美國私募股權:Cambridge Associates美國私募股權指數。對沖基金指數包括股票長短倉、相對價值及環球宏觀,所有數據來自HFRI。所有相關系數基於30/06/08至31/12/22期間的美元季度總回報數據計算,惟比特幣基於31/12/10至31/12/22期間。過往表現並非當前及未來業績的可靠指標。

《環球市場縱覽 - 亞洲版》。反映截至30/09/23的最新數據。

隨著通脹趨跌,加上經濟增長可能在短期內放緩,目前的宏觀環境反映出,股票和債券走勢會早日再次呈現負相關性。話雖如此,投資者將有必要主動調整股票、固定收益和另類投資的持倉,以期在2024年實現最佳風險回報狀況。