投資者應該了解股票市場及不同行業對美國利率及匯率變動的敏感度,從而主動減輕貨幣風險。

概覽

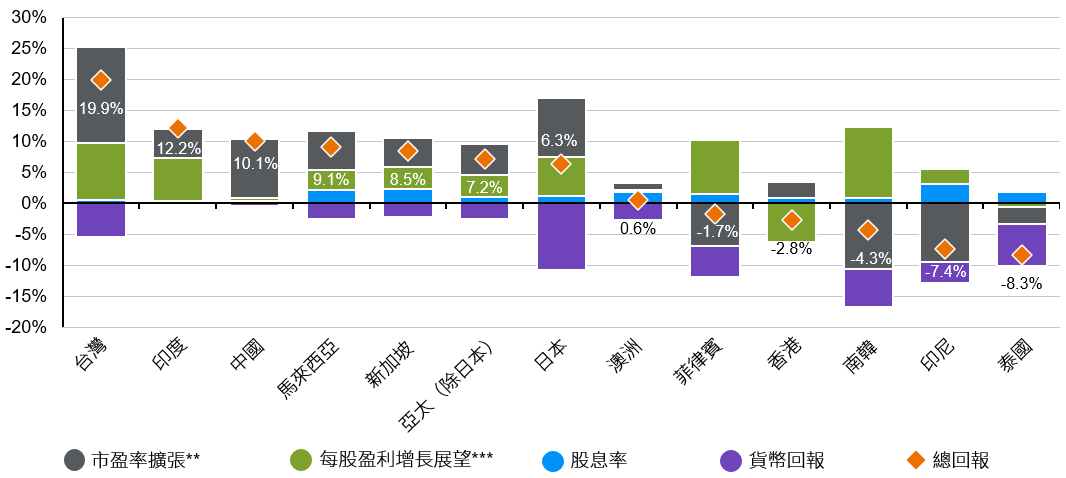

- 年初至今,負貨幣回報拖累了大多數亞洲股票以美元計算的回報,其中,日本受挫幅度最大,而中國及印度未受影響。

- 亞洲各國央行似乎決心利用外匯干預來減低貨幣進一步貶值的風險,因此,最嚴重匯兌拖累效應應該已經過去。

- 雖然受到匯兌拖累效應影響,但大多數亞洲市場的整體股票回報保持在正數,這有賴市盈率擴張及盈利的支持。

- 投資者應該對亞洲股票採取主動管理的方法,以減輕貨幣風險。

美元將何去何從?

市場目前反映美國聯儲局將較長時間保持較高利率,且其他主要成熟市場央行將較早開始下調政策利率,從而有利美元。若美國未來一兩個月的經濟數據繼續顯示經濟活動及通脹出現放緩跡象,聯儲局最早可能在9月開始減息。考慮到通脹的核心成分仍相對頑強,而且金融環境已經相當寬鬆,市場應避免過度樂觀。現時,金融寬鬆環境已低於2022年年初所見之水平,減輕了聯儲局放寬貨幣政策的迫切性。短期內,雖然美元升值可能已經失去動力,但從利差優勢及經濟增長兩方面來看,在年底前可能繼續高企。

強勁經濟增長及股票表現下的「美國例外論」一直是美元升值的因素之一,但最近有初步降溫的跡象。由於最近實質本地生產總值未達預期、零售銷售數據下降及工資增長放緩,5月美國經濟意外指數已經大幅跌至負區間。與此同時,中國增長意外加快,歐洲增長勢頭也好轉。雖然美國以外地區的復甦可持續性依然不明確,但隨著美國與世界其他地區的增長差距縮小,可導致美元回落,但速度將循序漸進。

從利差角度,美元目前的收益率超過全球40%的貨幣。此外,歐洲央行、英倫銀行及加拿大央行均可能在聯儲局之前率先減息,導致成熟市場的收益率相較美國進一步下跌。然而,一旦聯儲局開始貨幣政策寬鬆週期,美元將可能貶值。考慮到美元本身的高收益率,首次減息可能不會立刻令美元大幅貶值。美元利差優勢消失尚需時間。

除利差及增長外,較長時間維持較高長期利率(因聯邦債務高企等因素)、選舉不確定性、潛在貿易衝突風險及地緣政治發展均可能進一步加劇美元波動。

亞洲各國央行行動緩慢但穩定

美國與亞洲的利率差異處於十年高位,導致亞洲市場資金外流,本國貨幣貶值。年初以來,有些亞洲貨幣兌美元跌至多年低位。值得注意的是,年初以來,新台幣與韓圜分別貶值5.1%及4.7%。

市場價格可能繼續重估聯儲局較長時間保持較高利率的可能性,亞洲資產表現及金融環境也可能面對持續不利因素。與此同時,本幣將持續貶值,而亞洲各國央行放寬貨幣政策的門檻也更高。然而,央行可能利用政策工具,例如運用充裕儲備進行外匯干預,或保持相對高於政策利率的短債利率。然而,各國央行的政策自由度有時受到限制,尤其是倘若外部環境仍然具有挑戰性。舉例而言,相對低的淨外匯儲備可能妨礙央行保護貨幣的能力。在某些情況下,各國央行可能必須上調政策利率,印尼4月份的情況正是如此,可見當時印尼央行以穩定印尼盾為優先事項。然而,美元中期逐步下跌將讓亞洲各國央行有空間下調基準利率。

這對亞洲股票有何啟示?

貨幣風險通常是美元投資者投資亞洲時密切關注的事項。最近,投資者再次回憶起這種痛苦。年初以來,MSCI日本指數以本幣計算產生了18.05%的卓越回報。然而,以美元計算,回報大幅降低至6.33%。理論上,本幣貶值可以提高出口競爭力及支持企業盈利。然而,本幣貶值有機會拖低亞洲股票盈利,部分原因是進口成本受到影響,抵銷來自國內的收入獲利。

如圖 1 所示,實際上,負貨幣回報拖累了大多數亞洲市場年初以來的美元回報,其中,日本受到的影響最大,而中國及印度相對未受影響。然而,好消息是,鑑於出口及國內活動復甦、盈利指引改善及其他特定國家因素,亞洲市場的市盈率擴張及每股盈利改善普遍能夠作為總回報的緩衝。這些與公司增長潛力及盈利能力相關的影響一般會蓋過匯兌的臨時影響,在週期性及結構性因素推動下,這些成分未來進一步好轉的潛力值得投資者關注,並繼續是投資亞洲的有力理據。

圖1:年初至今環球股票回報來源*

總回報,美元

資料來源:FactSet,MSCI,摩根資產管理。*所有回報均為MSCI回報總額指數(正式)數據。**市盈率擴張基於預期市盈率。***每股盈利增長展望基於未來12個月綜合盈利預測。反映截至27/05/24的最新數據。

投資啟示

美元升值及外部貨幣狀況緊縮,使亞洲各國央行追求金融穩定的任務更具挑戰性。雖然貨幣貶值可能有利出口表現及外匯收入,但也會導致依賴進口原材料的製造商承擔較高的進口成本,進而削弱盈利。雖然有些亞洲貨幣今年的表現遜色,但隨著美國增長勢頭及通脹壓力放緩,形勢正在轉變,變相為聯儲局在今年較後時間放寬貨幣政策打開大門。此外,亞洲各國央行似乎決心透過外匯干預及政策利率調整減輕貶值影響。因此,最嚴重匯兌拖累影響應該已經過去。

同樣值得注意的是,儘管貨幣回報是負數,但除印尼、南韓、菲律賓及泰國外,大多數亞洲市場的股票總回報以美元計保持在正數。未來幾個月,估值上調可以繼續支持回報。在台灣,對於2024年盈利強勁增長達到按年21.1%的預期可能是額外利好消息。長期而言,正面的人口紅利及人工智能的需求等結構性趨勢可能進一步支持盈利展望。

儘管如此,投資者應該了解股票市場及不同行業對美國利率及匯率變動的敏感度,從而主動減輕貨幣風險。舉例而言,資訊科技及通訊服務等行業往往對美國利率較為敏感。此外,對於不想承擔過度貨幣風險的投資者,側重內需的股票市場往往更能避免匯率波動影響。