經濟增長及企業盈利是決定牛市走得多遠的關鍵。

概覽

- 經濟增長與企業盈利推動市場表現。只要基本因素穩健,指數連續數年創新高是有可能的。

- 在估值高企之時,不論昂貴的行業,還是被低估的範疇,選股都是關鍵所在。短期的市場調整正常不過,投資者在進行配置時不應試圖捕捉出入市時機。

- 投資者應評估是否需要重新平衡投資組合,利用平均成本法將現金藉主動型管理進行投資。

美國股票在2023年及2024年連續兩年錄得超過25%的回報,不少投資者憂慮市場可能將要面臨調整。要準確預測這些調整何時來臨是不可能的,但是一些重要的觀察可以協助投資者對美股作出理性決定。

指數創新高無法提供可靠訊號

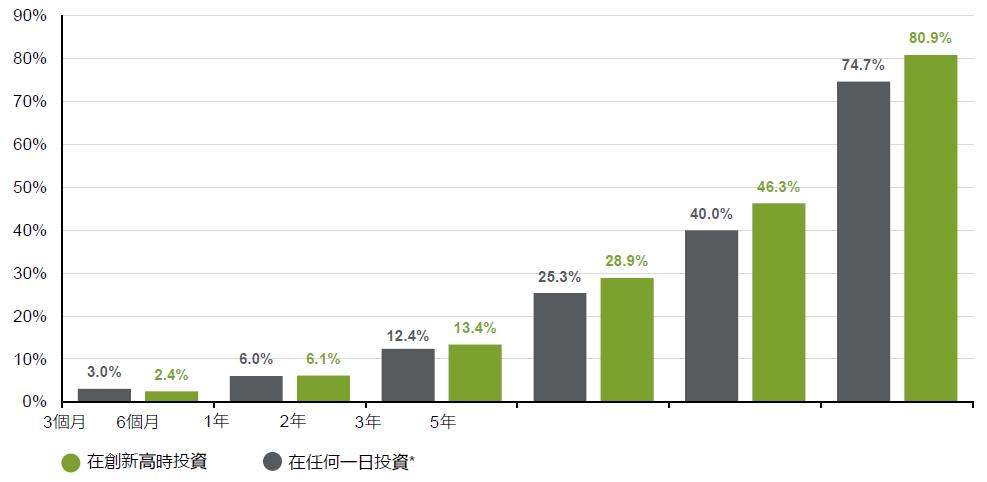

首先,股票指數的絕對水平,對未來表現並無太大參考價值。標普500指數在 2024年曾57次創下歷史收市新高,不少投資者將之視為暫緩投資或鎖定回報的理由。然而,我們的分析顯示,無論投資者在股票指數創下歷史新高當天,還是其他日子投資,如圖表1所示,1年、3年及5年回報的差異不大。雖然指數創新高有助提醒投資者仔細觀察企業的基本因素,以評估市場走勢是否領先基本因素,但是這本身對資產配置決策的幫助不大。

圖表1:標普500指數平均累計總回報

1988年1月1日至20024年12月31日

資料來源: FactSet,摩根資產管理。*「在任何一日投資」代表整個時期的平均預期回報,而「在創新高時投資」則代表從標普500指數的每個新高位計算,之後3個月、6個月、1年、2年及3年期間的滾動預測回報平均值,數據自1988年1月1日起,至2024年12月31日止。反映截至2024年12月31日的最新數據。

其次,美股曾在一段較長時間內為投資者帶來回報。例如,由於經濟軟著陸,標普500指數在1994年開始連續5年錄得超過20%的回報。雖然2020年出現新冠疫情,但是指數在2019年至2021年間,亦連續3年錄得正回報。

這一切都要回到經濟及企業的基本因素。市場上升不會因為持續太久而結束。經濟增長及企業盈利是決定牛市走得多遠的關鍵。

股票估值高企需要主動選股

2024年底,標普500指數的12個月預測市盈率為21.6倍,相對其他市場,以及指數本身的歷史水平而言,其估值均屬偏高。其中很大程度是由人工智能相關科技股的飆升所推動,且令外界關注美股的集中度問題。我們確實意識到這種憂慮。雖然我們對人工智能的中長期發展充滿信心,而且這項科技將會造福各行各業,但並非每一間投資於人工智能的企業都能成為贏家。我們需要透過更深入的選股,將當中的贏家識別出來。

與此同時,美國經濟增長周期仍然良好,工業、材料、金融及消費等周期性行業的企業可望從中受惠。過去兩年,這些行業的累計升幅落後於科技行業,因此我們認為這可能是分散美股配置的好方法。如圖表2所示,這亦反映在標普500指數企業(不包括十大企業)的盈利增長預測有所加快的預期。

圖表2:對標普500指數的盈利增長貢獻

備考每股盈利,按年百分比變幅

資料來源: FactSet,摩根資產管理。*標普500指數的10大企業是以每月初10大指數成分股為基礎。預測假設市值最大的10隻指數成分股在發表時維持不變。反映截至2024年12月31日的最新數據。

市場調整正常不過

一個停擺的時鐘每日可正確報時兩次,但這並不代表它有用。市場上經常出現即將會有調整的警告,投資者應該接受這種現象,而不是嘗試捕捉出入市時機。如圖表3所示,過去20年,標普500指數的年內平均調整幅度為 14.5%。即使在指數創造正數年回報的年份,年內調整平均仍達11.1%。

圖表3:標普指數年內跌幅及曆年回報

資料來源: FactSet,摩根資產管理。回報僅基於價格指數,不包括股息在內。年內跌幅指年內市場由高位跌至低位的最大跌幅。僅供說明之用。回報為1980年至2024年的曆年回報,期間的平均年回報率為 10.6%。反映截至2024年12月31日的最新數據。

有些市場調整是由市場倉位調整、短期數據波動或政策改變所致。較為持久的跌市通常是由於盈利衰退的前景所致。如上文所述,主動選股有助分散風險,避開易受盈利下調影響的行業與企業。

堅守投資紀律有助渡過波動市況

投資者應怎麼做?首先,投資者應清楚了解達成投資目標所需的合適配置,例如股票與債券的比例。過去兩年,股票的表現優於債券,如果投資組合並未重新平衡,投資者可能會發現股票配置高於他們的所需比例。將投資組合重新平衡至理想的配置比例,意味投資者可自然地從表現優異的資產上獲利。另一方面,如果市場日後出現調整,進一步重新平衡投資組合,可讓投資者以更合理的估值再買入股票。

如要將現金調配,投資者可選擇分批增持美股。在我們預計中期內會出現正面回報的市場裡,平均成本法有助投資者把握任何潛在調整機會,並改善整體投資成本。

由於美股在過去兩年的集中表現,主動選股是發掘未被市場充分重視的機遇,以及降低風險的關鍵所在。如上文所述,並非所有人工智能開發商都會成功,因此識別潛在贏家非常重要。這不局限於科技行業,還包括其他有效實踐人工智能方案的行業。