最近幾日,我們見證著主要指數大幅波動。隨著市場重新評估即將公布的數據,以為下調政策利率的時機與幅度尋求指引,市場在未來幾個月或會出現波動。

概覽

- 聯儲局已將雙重任務焦點,轉移到看來已失去動力的勞動市場,令外界憂慮美國經濟或出現更大幅度的放緩,並觸發全球風險資產沽壓。

- 令人失望的數據或促使聯儲局提前推出達至中性利率的政策,市場就聯邦公開市場委員在今年餘下的議息會議上,作出更大幅度的減息行動進行重新定價。

- 投資組合應分散部署於股票及固定收益,並在美國及環球股票之間維持適當平衡。

聯邦公開市場委員會(FOMC)上周對勞動市場的關注擴大,使一系列勞動市場數據成為外界的關注重點。整體而言,這些數據顯示勞動市場正迅速失去動力,為聯儲局在下月(9月17日至18日)的會議上作出期待已久的減息提供依據。在上周的議息會議結束後,市場就聯儲局在未來的議息會議上,作出更大幅度的減息進行重新定價。最近幾日,我們見證著主要指數大幅波動。隨著市場重新評估即將公布的數據,以為下調政策利率的時機與幅度尋求指引,市場在未來幾個月或會出現波動。

聯儲局的雙重任務

雖然聯儲局上周一如預期維持利率不變,但是委員會明確表示,會將重點放在實現最大就業與穩定物價兩項任務之上,有別於早前主要著眼於通脹風險的聲明。在描述勞動市場方面作出了一些調整,委員會指出就業增長已見放緩,失業率最近亦有所上升,但仍處於低位。主席鮑威爾(Jerome Powell)也強調近期通脹廣泛地放緩,容許聯儲局可稍為減少對通脹的關注,而更加關注經濟增長及勞動市場的風險。在未來幾個月,有關勞動市場的數據將會成為引導聯儲局反應的關鍵。

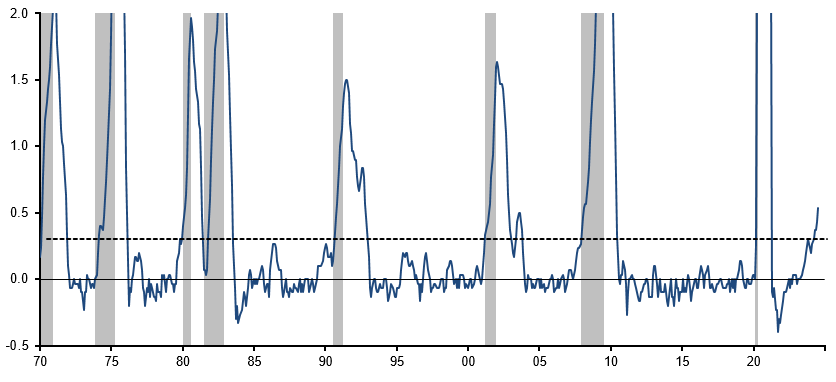

圓表1: 美國失業情況的薩姆規則1

資料來源:美國勞工統計局,摩根資產管理。1薩姆規則指出,當失業率的3個月移動平均值較過去12個月的3個月平均值低位高出最少0.5個百分點時,經濟正進入/即將進入衰退期。陰影部分顯示經濟衰退期。

7月份的就業報告強差人意

就數據而言,7月份的就業報告實在令人失望。退一步看,失業率有助為經濟衰退來臨提供訊號。因此,7月份失業率上升0.2個百分點至4.3%,觸發了薩姆規則1,該規則指出,當失業率的3個月移動平均值,較過去12個月的3個月平均值低位高出至少0.5個百分點時,經濟正步入,或即將步入衰退(見圖表1)。雖然我們預期失業率將會溫和上升,並認為勞動市場已達到平衡,但從歷史經驗看,失業率一旦開始上升,在經濟周期惡化時,就有可能會迅速上升。

與此同時,非農就業職位增加11.4萬人,創下3年多以來最緩慢的增速,且有相當廣泛的跡象顯示整體經濟疲弱,因為一些服務行業的就業人數錄得月度下跌。上周其他就業數據亦出現相同走勢,勞動成本的壓力相對年初驟降,而就業成本指數(ECI)與單位勞動成本(ULC)則表現一定強勢。除了勞動數據以外,製造業採購經理人指數及ISM調查亦顯示行業疲弱。不過,製造業採購經理人指數仍高於周期低位。

同時,我們亦必須承認勞動市場方面並非全都是壞消息。勞工人數增長42萬人,證明即使經濟增長動力放緩,但是勞工人數仍在增加。其他令人鼓舞的消息是,美國生產力在2024年第二季反彈,較去年同期增長2.7%。

聯儲局邁向中性利率之路

最近,較為疲弱的勞動數據被視為市場的利好因素,原因是通脹壓力可能透過工資渠道而有所減弱。然而,由於工資對通脹前景的貢獻較少,勞動市場的負面消息可能會被解讀為對經濟不利的消息,並引發聯儲局在下調政策利率時落後於形勢的看法。

除非經濟數據顯著強勁,否則從表面上看,一系列令人失望的數據可能會加快貨幣政策寬鬆周期的來臨。市場目前預期9月將會減息50個基點,這並不令人意外。因應近期疲弱的經濟數據,聯儲局可能會提前寬鬆政策,在11月及12月分別再減息50個基點,以達至中性利率水平,並維持一定程度的靈活性。

日本備受壓力

在過去3個交易日,日本東證指數累跌20.3%。值得注意的是,在8月5日下跌12%,屬史上第二大跌幅,僅次於1987年10月20日的黑色星期一。在撰寫本文之時,自7月11日美國公布疲弱的6月消費者物價指數(CPI)以來,美元兌日圓匯價已下跌近9.1%。當我們看到 1) 息差收窄及/或 2) 外匯波動加劇時,利差交易已成為關注焦點,且往往會被平倉。

資料來源: 摩根資產管理。(左圖)日本央行,FactSet;(右圖)彭博。

《環球市場縱覽—亞洲版》。反映截至2024年8月5日的可用數據。

圖表2顯示息差收窄的影響:當息差收窄時,灰線呈向下趨勢,反映10年期美國國庫券收益率與10年期日本國債收益率的差距收窄,從而導致日圓走強(藍線)。

對沖基金的日圓短倉在美元兌日圓觸及150(約在今年3月)時達到高位,但對其他機構投資者而言,則在美元兌日圓觸及160(約在6月)時達到高位。在6月,由於日圓利差交易啟動導致日圓沽空增加,國際貨幣市場的日圓短倉倉位激增,隨著利率差距持續擴大,美元兌日圓當時被市場認為可能會衝擊165日圓。

轉捩點為美國7月11日公佈的6月CPI數據,增強了市場對聯儲局減息的預期。之後,隨著美日息差收窄,日圓短倉不斷平倉,為全球整體利差交易帶來影響。此後,日圓短倉倉位減少亦帶動日圓匯價進一步上升。

與此同時,圖表3顯示外匯波動加劇的影響:由於地緣政治不確定性持續,投資者開始增加避險,美元兌日圓的引伸波幅(灰線)上升。1個月匯率引伸波幅升至15.6%,遠高於年初至今的平均值8.9%及10年平均值8.6%。隨著市場繼續消化即將公布的美國經濟數據,利差交易的平倉可能會持續,而美元兌日圓匯價可能會繼續受到美國貨幣政策前景的影響。此外,由於日本及美國的政治事件所帶來的不確定性,我們對市場波幅保持審慎。

雖然如此,日本的企業管治改善仍是長期投資日本股票的一個關鍵支持因素。此外,企業可以解除交叉持股以釋放資金,並進行更多股票回購。同時,我們預期宏觀環境將會在2024年下半年進一步改善,這將成為推動日本股價持續上升的主要催化劑。與此同時,日圓走強可能會吸引那些之前因日圓疲弱,考慮到對沖成本過高而卻步的國際投資者。

投資啟示

美國經濟增長的基本情景仍是放緩,而不是衰退。投資者應繼續關注美國勞動市場的數據,並確保投資組合充份地分散,以應對或將出現的更大幅度經濟放緩。這對投資帶來幾方面的投資啟示。首先,在一個傾向過度推斷經濟疲弱的市場裡,投資者有望以更佳估值增持股票,特別是在數據改善之下。尤其是涉及股票等風險資產時,投資者應首要地考慮其質素。其次,如果經濟增長出現更嚴重的收縮,而聯儲局又進一步減息,投資者可延長優質債券的存續期,以獲取長期穩定回報。第三,聯儲局即將實施的寬鬆貨幣政策或會令美元走弱,意味非美股票可帶來更強勁的回報。因此,投資者的投資組合應同時配置美國及環球股票。