雖然聯儲局在9月開始減息週期時的幅度頗大,但是未來的政策決定將由不斷變化的經濟情況主導,尤其是勞工市場。

環球各央行已開始其寬鬆貨幣政策週期。然而,各經濟體的通脹與增長路徑存在不同特性,將決定其寬鬆政策的步伐與幅度。

雖然聯儲局在9月開始減息週期時的幅度頗大,但是未來的政策決定將由不斷變化的經濟情況主導,尤其是勞工市場。新公布的數據反映勞動市場狀況穩定,降低了減息週期較預期為深的可能性。

然而,在歐洲,一連串意外的下行數據引起了外界對經濟健康狀況的憂慮,雖然服務業通脹持續頑固,但仍促使外界預期歐洲央行將進行更深更快的寬鬆週期。然而,隨著通脹放緩的進程步入正軌,歐洲央行可應對較弱的增長環境,並繼續貨幣政策的設定作出相應調整。

由於兩者的增長背景截然不同,我們認為歐洲央行出現意外地更為鴿派的風險高於聯儲局。與此同時,日本央行可能會逐步調高政策利率,因為工資成本上升正逐漸影響服務價格通脹。

在2024年初,聯儲局減息預期的改變,加上美元強勢促使新興市場央行平衡金融穩定、增長,以及通脹。隨著聯儲局開展減息週期,與疲弱貨幣相關的金融穩定性隱憂亦隨之減少,讓新興市場央行得以將心力專注於國內情況。在結構性增長因素支持下,預期亞洲新興經濟體貨幣政策的寬鬆程度將不及美國。

雖然如此,央行的寬鬆政策軌跡仍可能受制於各種因素,例如美國經濟增長受到嚴重衝擊,或貿易政策變動可能導致環球商品週期放緩。這些衝擊可能會對成熟經濟體及新興經濟體造成不同程度的影響,令全球出現不同的減息週期。反過來,這可為投資者帶來更多環球利率配置的機遇。

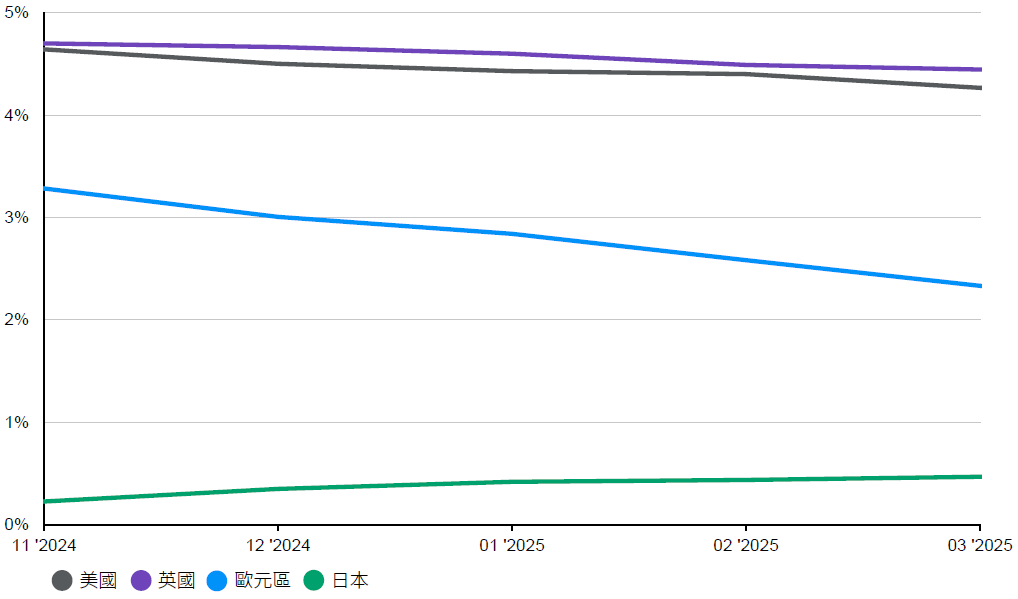

市場對四大經濟體未來政策利率的預期,基於隔夜指數掉期利率。

圖表2:市場對中央銀行政策利率的預期