J.P. Morgan Asset Management: Defensivqualitäten sind gefragt

20-04-2023

- Hohes Zinsniveau und härtere Finanzierungsbedingungen schwächen Konjunktur

- US-Konsum droht die Luft auszugehen

- Gute Balance zwischen Aktien und Renten wichtig

Frankfurt, 20. April 2023 –Der konjunkturelle Ausblick bleibt von Unsicherheit geprägt: Kommt die befürchtete „harte Landung“ oder fällt sie glimpflicher aus, als erwartet? Vielleicht gelingt es sogar, ein durchgängig positives Wachstum zu erzielen? Die Konjunkturdaten der ersten Monate dieses Jahres waren in Summe durchaus positiv. Europa konnte dank einer Entspannung auf den Energiemärkten die schon sicher geglaubte Rezession vermeiden und auch in den USA zeigt sich das Tempo des Wirtschaftswachstums immer noch deutlich über Trend. Auf der anderen Seite droht laut Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, spätestens im dritten Quartal eine erhebliche Abschwächung der wirtschaftlichen Aktivität in den USA, der sich auch Europa nicht entziehen können wird. Für Anlegerinnen und Anleger bedeutet dies, die Defensivqualitäten des Portfolios zu stärken – etwa mit hochwertigen Staats- und Unternehmensanleihen sowie Aktien dividendenstarker Unternehmen.

US-Konsument: Riese auf tönernen Füßen

Für eine korrekte Evaluierung der aktuellen Rezessionsrisiken ist die Konstitution der Konsumenten eine der Schlüsselvariablen. In den USA, wo traditionell rund 70 Prozent der Wirtschaftsleistung durch Konsum erbracht werden, war dieser in den letzten Monaten erneut eine der wichtigsten Konjunkturstützen. „Trotz hoher Inflation und Kaufkraftkrise war der US-Konsum im letzten halben Jahr erstaunlich stabil. Viele Haushalte haben ihr schwindendes Realeinkommen mit Ersparnissen oder durch eine höhere Verschuldung kompensiert“, erklärt Ökonom Tilmann Galler. „Doch hier wird auch deutlich, dass der US-Konsument ein Riese auf tönernen Füßen ist, denn beide Strategien sind nicht nachhaltig“, führt Galler aus.

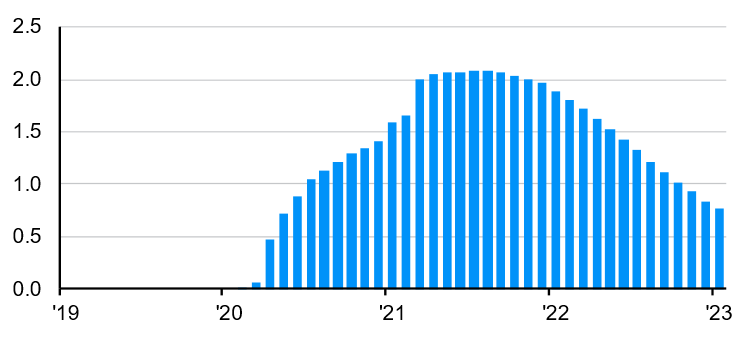

Überschussersparnisse der Verbraucher in den USA

Billionen US-Dollar, monatlich akkumuliert

Quelle: BEA, J.P. Morgan Asset Management. Überschussersparnisse sind relativ zum Stand der Daten: 28. Februar, 2023

Die in der Pandemie angehäuften Überschussersparnisse von 2,1 Billionen US-Dollar beginnen seit September letzten Jahres abzuschmelzen. „Bei dem aktuellen Tempo werden die Ersparnisse im Sommer dieses Jahres aufgebraucht sein“, betont Galler. Und die Kreditkartenschulden der US-Haushalte sind im letzten Quartal nochmals kräftig um 61 Milliarden US-Dollar angestiegen. Damit liegt die Verschuldung derzeit 28 Prozent höher als noch vor zwei Jahren. „Bei der aktuellen Zinsentwicklung dürfte auch diese Strategie zur Sicherung des Lebensstandards nicht von Dauer sein“, warnt Tilmann Galler.

Hohes Zinsniveau und härtere Finanzierungsbedingungen schwächen Konjunktur

Als „Dampfwalze“ für die US-Konjunktur wird sich nach Ansicht von Marktexperte Galler das hohe Zinsniveau und die damit verbundenen härteren Finanzierungsbedingungen erweisen. Selbst wenn die US-Notenbank in absehbarer Zeit ihren Straffungszyklus bei 5 oder 5,25 Prozent beenden sollte, sorgen die Spannungen im Bankensystem für eine weitere Verschärfung der Kreditbedingungen. „Das bedeutet auch, die Geschäftsbanken führen auf diesem Weg die Inflationsbekämpfung der Notenbank fort“, sagt Galler.

Bereits 44 Prozent der US-Banken verschärften die Konditionen für Kredite. „Dieses Niveau führte in den letzten 40 Jahren üblicherweise zu einer Rezession, denn die Konsequenzen für die Wirtschaft sind absehbar“, so der Ökonom. Die Investitionstätigkeit der Unternehmen dürfte in den kommenden Monaten stark an Dynamik verlieren und der Immobilienmarkt auf eine ausgeprägte Schwächephase zusteuern. Spätestens für das dritte Quartal sollte man daher mit einer starken Abschwächung der wirtschaftlichen Aktivität in den USA rechnen. Europa werde sich dem, trotz verbesserter Energielage und Wachstumsaussichten in China, nicht entziehen können.

Gute Balance zwischen Aktien und Renten wichtig

Für das Investmentportfolio zähle in der jetzigen Phase der Unsicherheit, die Defensive zu stärken. „Neben einer guten Balance zwischen Aktien und Renten gilt es, sich auch innerhalb der Anlageklassen etwas robuster zu positionieren. Bei den festverzinslichen Papieren präferieren wir qualitativ hochwertige Staats- und Unternehmensanleihen mit etwas längerer Laufzeit, die im Fall einer tieferen Rezession von den zu erwartenden Stützungsmaßnahmen der Zentralbanken profitieren“, führt Tilmann Galler aus. „Auf der Aktienseite schätzen wir derzeit besonders dividendenstarke Unternehmen als attraktiv ein, da die Ausschüttungsquoten von unter 40 Prozent im historischen Kontext immer noch niedrig sind, wodurch Dividenden und Kursentwicklung stabiler sein dürften als in den letzten beiden Abschwüngen“, sagt Galler.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über mehr als 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs– und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/emea-privacy-policy. Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch Taunustor 1 D-60310 Frankfurt am Main. Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien.

09lq231904093630

Über J.P. Morgan Asset Management

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.12.2022 ein Vermögen von 2,45 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche „Insights“ zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

Kontakt Deutschland

JPMorgan Asset Management (Europe) S.à r.l.

Frankfurt Branch

Taunustor 1

60310 Frankfurt am Main

www.jpmorganassetmanagement.de

Annabelle Düchting, PR & Marketing Managerin

Telefon: (069) 7124 25 34 / Mobil: (0151) 55 03 17 11

E-Mail: annabelle.x.duechting@jpmorgan.com

Die deutsche Presse-Website finden Sie hier

Beatrix Vogel, Head of Marketing & PR

Telefon: (069) 7124 22 75

E-Mail: beatrix.vogel@jpmorgan.com