Las acciones chinas onshore, o acciones A, son líquidas, diversas e ineficientes. Se trata de un entorno “fértil” para los ETF de gestión activa que cuentan con un equipo dedicado que domina el mandarín y dotado de los medios necesarios para gestionar dificultades sobre el terreno.

Ventajas de las acciones A de China para inversores en ETF de gestión activa

Las oportunidades de revalorización a largo plazo que ofrecen las acciones A de China son interesantes, pero obtener exposición a los temas clave que están impulsando esta revalorización exige una gestión activa más que un enfoque pasivo hacia los índices. Las características únicas del mercado onshore de China ofrecen una oportunidad única para que los gestores activos generen alfa a largo plazo. Aprovechar plenamente las oportunidades que brinda este mercado líquido y diverso exige un ETF activo que saque partido de análisis de valores locales con el fin de descubrir oportunidades de alfa atractivas, manteniendo al mismo tiempo características propias del índice mediante una gestión sólida de los riesgos.

Oportunidades diversas de revalorización a largo plazo para inversores en ETF activos

El mercado de acciones A es amplio y líquido y cuenta con más de 3.500 acciones cotizadas entre las que elegir, un volumen similar al número total de valores que se negocian en mercados de Estados Unidos. Según la Federación Mundial de Bolsas, en 2020 el volumen medio diario de operaciones de los mercados de Shanghái y Shenzhen era superior a 130.000 millones de USD, lo que contrasta con los 356.000 millones de USD de los mercados bursátiles estadounidenses. Contar con un conjunto de oportunidades tanto amplio como líquido significa que se cumplen dos requisitos previos clave para una selección de valores acertada.

Esta amplitud de oportunidades abarca diversidad de sectores; el mercado de acciones A ofrece a los inversores activos abundantes oportunidades para obtener acceso a tendencias a largo plazo de la economía china. Por ejemplo, dado que el crecimiento de las clases medias en China favorece y exige un conjunto cada vez más sofisticado de bienes de consumo premium, aumenta el poder de las marcas nacionales. Identificar los líderes de cada sector que se beneficiarán según China evolucione hacia una economía basada en el consumo y con los servicios a la cabeza contribuirá a descubrir oportunidades de inversión fructíferas que brinden un crecimiento sostenible.

La demanda de vehículos eléctricos es ejemplo de ello. La penetración de los vehículos eléctricos en Shanghái en 2020 ya era del 35%, una cota muy superior con respecto a la mayor parte del resto del mundo. Sin embargo, no solo son vehículos Tesla los que se ven mientras se da un paseo por las calles de Shanghái, sino también vehículos de fabricantes nacionales como NIO y BYD, igual de populares. Esperamos que la penetración de los vehículos eléctricos en China en su conjunto se multiplique por cuatro hasta el 25% en toda la nación para 2025. Las oportunidades para los inversores son inmensas: China cuenta con una cadena de suministro de vehículos eléctricos integral a la que podemos acceder, desde fabricantes de dichos vehículos a productores de sus baterías y demás componentes.

Otro tema fundamental de China es la digitalización de sus anticuados procesos analógicos. Se está fomentando que las empresas chinas, que cuentan con el respaldo del gobierno, evolucionen de registros y análisis tradicionales a la gestión de datos en la nube o a través de servidores. Esta transformación es una importante tendencia a nivel global, pero se está acelerando con especial ímpetu en China.

Las ineficiencias traen oportunidades

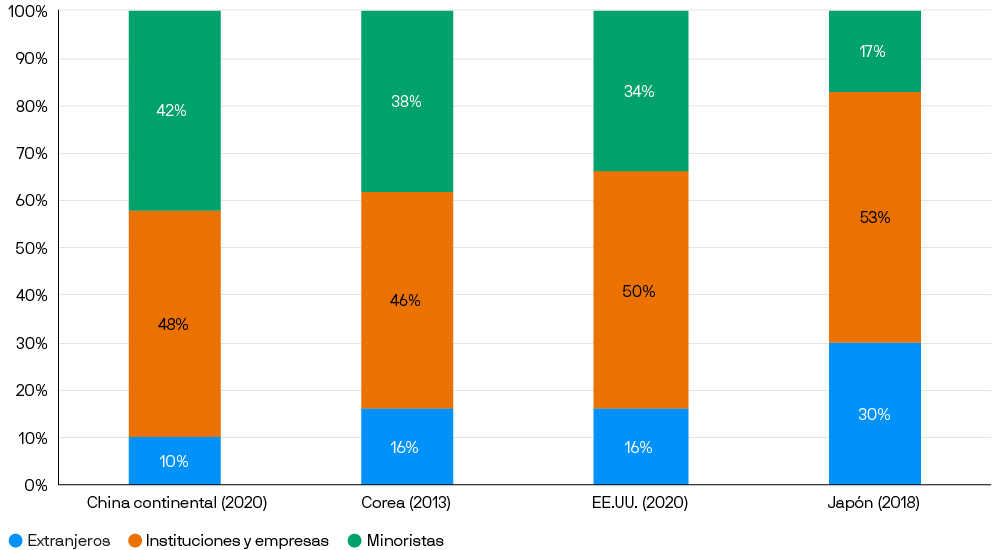

Las características únicas del mercado onshore de China ofrecen una oportunidad sin parangón para que los especialistas en selección bottom-up de valores generen alfa. Uno de estos atributos es la alta tasa de participación de inversores minoristas, sin igual en cualquier otro mercado principal. Estos inversores centran el 42% del valor de tenencia de las acciones A China en libre circulación y suponen más del 80% de su volumen de negociación. La naturaleza especulativa de los inversores minoristas implica que se trate de un mercado a menudo movido por los rumores más que por los fundamentales de las empresas. Al respecto del dominio de los inversores minoristas, otro atributo fundamental del mercado de acciones A de China es su altísimo volumen de operaciones. Los fondos referenciados a índices no son capaces de mitigar el impacto del alto volumen de operaciones del mercado y el horizonte de inversión a corto plazo de su base de inversores, lo cual se puede traducir en una tendencia hacia periodos de exceso de optimismo o pesimismo. Estas ineficiencias del mercado crean oportunidades que las pueden aprovechar aquellos gestores activos que cuenten con conocimientos de los mercados locales, un horizonte de inversión a largo plazo que suavice la volatilidad a corto plazo y un marco de valoración riguroso.

Segmentación por tipo de inversors de los mercado de valores de determinadas economías según la valoración de sus holdings

Fuente: Banco Popular de China, Federal Research, TWSE, KRX, JPX, Goldman Sacks Global Investment Research, Gao Hua Securities Research. Datos a 31 de diciembre de 2021. Los datos de China continental reflejan la capitalización de mercado por volumen en libre circulación, mientras que los de otros mercados se basan en la capitalización de mercado total.

Sostenibilidad

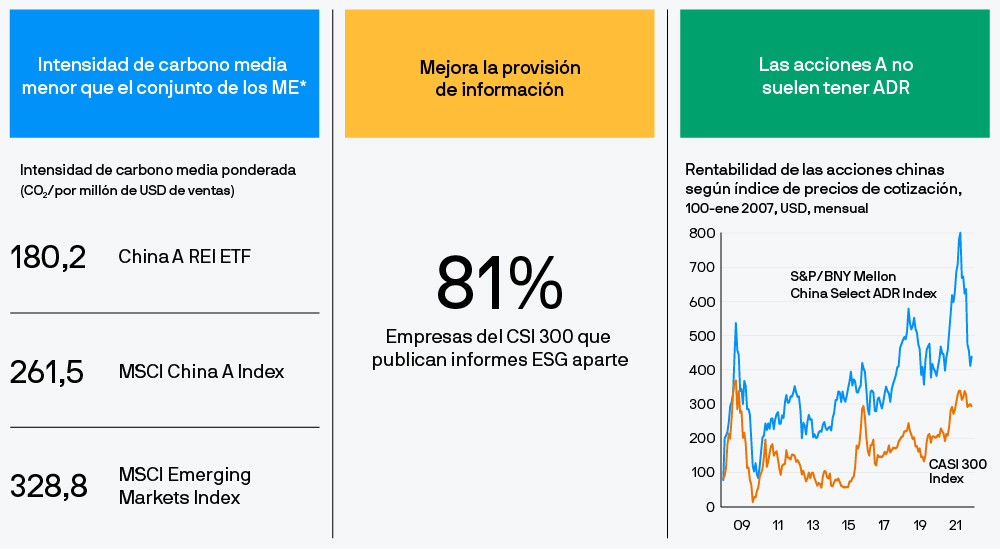

La sostenibilidad es otro ámbito clave en el que los ETF activos cuentan con ventaja en lo que respecta a asignación al mercado onshore de China. Si bien los mercados de capitales chinos todavía se encuentran en etapas de desarrollo tempranas, las empresas de China están mejorando rápidamente la información que brindan sobre cuestiones medioambientales, sociales y de gobierno (ESG). Más del 80% de las 300 mayores empresas onshore facilitan actualmente informes de sostenibilidad corporativa y las estimaciones de MSCI en cuanto a intensidad de carbono media ponderada del MSCI China A Index de finales de 2021 (261,5 toneladas por cada millón de dólares de ventas) son mejores en comparación con las del MSCI Emerging Markets Index (328,8 toneladas)1.

Sin embargo, la información sobre cuestiones ESG puede ofrecerse a menudo solo en mandarín e incluir parámetros incoherentes que exigen interpretación. Contar con analistas en el propio país capaces de profundizar en los datos e implicarse activamente con los equipos de dirección de las empresas puede contribuir a promover una mejor provisión de información sobre ámbitos fundamentales, como emisiones de carbono y objetivos científicos de descarbonización, así como velar por que las inversiones subyacentes estén más alineadas con los objetivos de sostenibilidad de los clientes. Estamos convencidos de que las consideraciones ESG tienen que ser la base de cualquier proceso de inversión que promueva la inversión a largo plazo y que las políticas corporativas que no tienen en cuenta cuestiones medioambientales y sociales no son sostenibles a largo plazo.

ESG: contar con recursos específicos puede contribuir a identificar y gestionar riesgos

Fuente: Bloomberg, Wind, J.P. Morgan Asset Management, MSCI, Goldman Sachs, WIND. *ME = mercados emergentes. Guía de China. Datos a 31 de diciembre de 2021. La rentabilidad histórica no es un indicador fiable de resultados actuales o futuros.

JPM China A Research Enhanced Index Equity (ESG) ETF

JREC, nuestro China A Research Enhanced Index (REI) Equity ETF, tiene como objetivo aprovechar el conocimiento específico de los valores del mercado bursátil chino onshore, manteniendo al mismo tiempo características propias del índice con una gestión robusta de los riesgos, todo ello en un riguroso marco ESG. J.P. Morgan Asset Management cuenta con un amplio historial de gestión de estrategias Research Enhanced Index, que abarca más de tres décadas y diversidad de regiones, incluidos Estados Unidos, Europa, los mercados emergentes y Japón. Este ETF activo permite a los inversores aprovechar análisis de valores locales y una selección activa de títulos para descubrir oportunidades atractivas de alfa en el mercado de acciones A de China. El equipo Greater China de J.P. Morgan Asset Management está formado por 20 profesionales de la inversión ubicados en Shanghái, Hong Kong y Taipéi. Los analistas de investigación, que hablan mandarín, dedican su tiempo a llevar a cabo estudios sobre el terreno y análisis en profundidad sobre las empresas.

J.P. Morgan Asset Management ha una lunga esperienza nella gestione di strategie Research Enhanced Index, che copre oltre tre decenni e una varietà di aree geografiche tra cui Stati Uniti, Europa, Mercati Emergenti e Giappone. L'ETF attivo consente agli investitori di trarre vantaggio dalla ricerca sui titoli a livello locale e dalla selezione attiva dei titoli per scoprire interessanti opportunità di alfa nel mercato delle A-share cinesi. Il team J.P. Morgan Asset Management della regione cinese è composto da 20 professionisti degli investimenti con sede a Shanghai, Hong Kong e Taipei. Gli analisti di ricerca di lingua mandarino trascorrono il loro tempo conducendo ricerche sul campo e analisi approfondite sulle aziende.

JREC también goza de una exposición al mercado con un tracking error bajo y un enfoque de inversión eficiente en costes. Los gestores del fondo tienen como objetivo un tracking error de entre el 1,0% y el 2,0% con respecto al índice MSCI China A. La TER del 0,40% significa que el fondo ofrece un acceso eficiente en costes a un enfoque activo hacia el mercado onshore de China. JREC se enmarca en el artículo 8 del Reglamento sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros, por su exclusión de sectores controvertidos y su integración de factores ESG durante todo el proceso de inversión.