創新高後的美股和台股還能買嗎?

美股與台股在3月8日紛紛寫下歷史新高,台股加權指數更是首度站上兩萬點大關,由於美股與台股高度連動,二地股市的後市展望成為關注焦點。

摩根資產管理市場洞察團隊

由於美股在2023年上半年有明顯的漲幅,所以自7月下旬開始,美股就開始出現向下修正的走勢,中間甚至還伴隨著惠譽降評與公債殖利率持續走高的干擾。不過,我們認為有鑑於企業獲利持續改善,美股中長線的機會依舊可期。

企業獲利持續改善

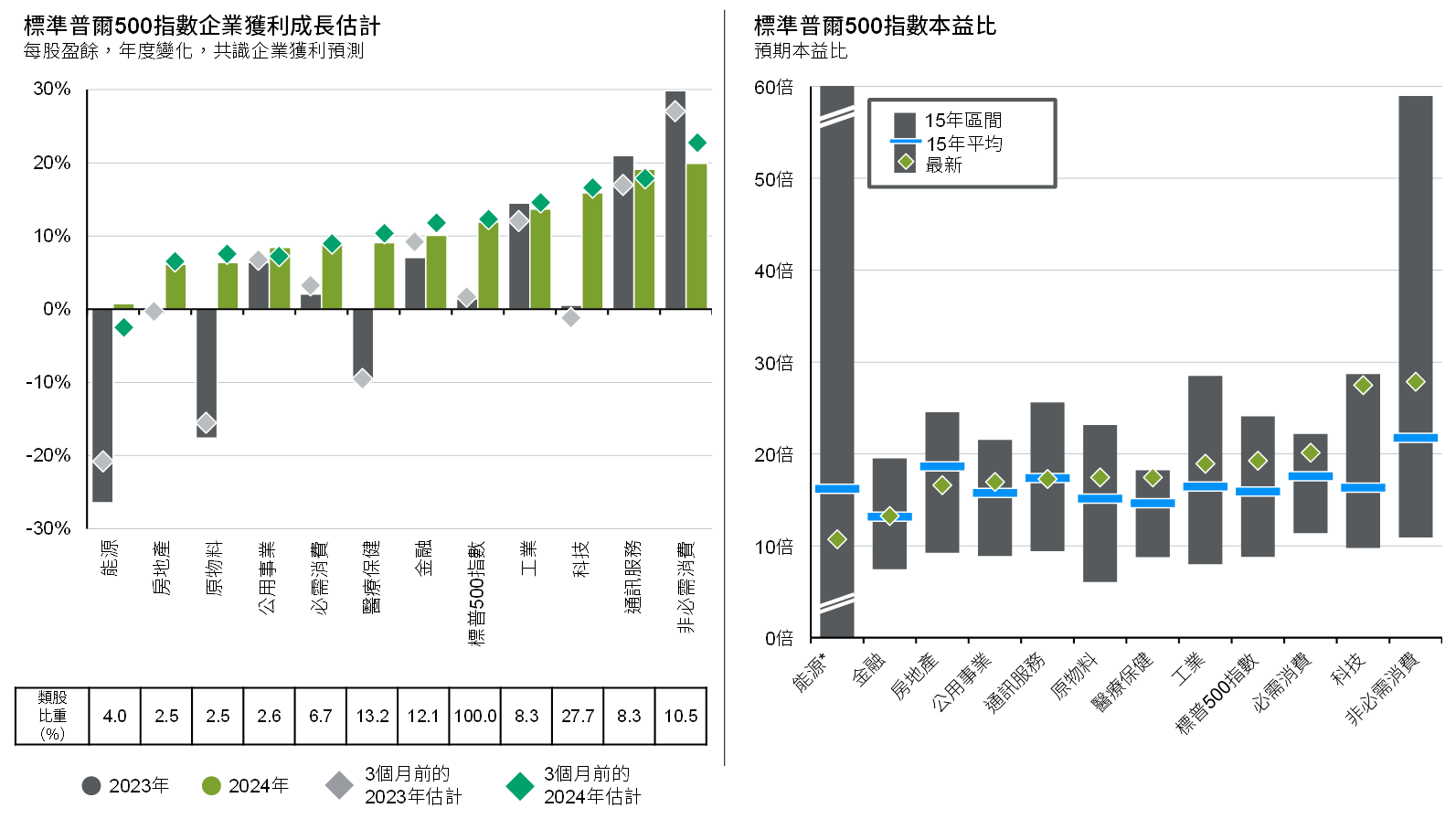

根據市場對於標準普爾500指數企業獲利的預估(見左下圖)可發現,非必需消費、通訊服務等成長型類股的企業獲利,在今、明兩年都有將近20%左右的成長;儘管科技股在今年的獲利仍在個位數,但由於市場對於科技股在2024年的獲利預期成長超過15%,所以今年以來美股的漲勢反而多由科技股帶動,這一點可由當下科技產業本益比較高看出(見右下圖)。

不過,若聚焦在其他產業獲利預期的變化,可發現金融、工業、醫療保健與原物料等產業,市場對其最新的預估都優於原先預期,而且相關產業當前的本益比也都在歷史平均值附近,所以在其他產業企業獲利預期改善的環境下,美股可望出現輪動,中、長期的表現值得期待。

資料來源:FactSet, 標準普爾,摩根資產管理。*能源產業達到的歷史最大值為1,160倍,歷史最小值為-491倍。過去的表現並非目前及未來績效的可靠指標。環球市場縱覽-亞洲版,最新資料:截至2023年6月30日。

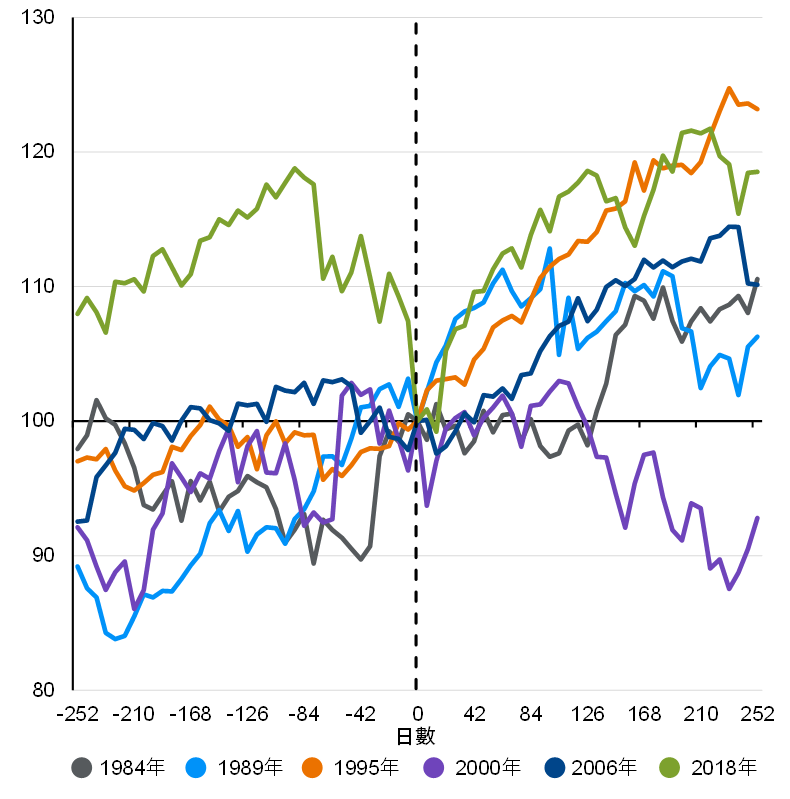

升息循環近尾聲多有助美股投資氛圍

除了企業獲利之外,聯準會的升息循環已近尾聲,對股市的表現也可望有正面貢獻。儘管近期市場傳出聯準會對維持高利率環境的時間可能會比原本預期要來得更長,但根據歷史經驗(見下圖),除了2000年的科技泡沫以外,在最後一次升息之後,無論聯準會在後續是否有啓動降息,美股在之後的252天內表現平均皆為正報酬;可見升息循環接近尾聲,也有助於股市中長期的投資氛圍。

標準普爾500指數在週期中最後一次升息前後的表現

標準普爾500指數於最後一次升息當日重設基數為100

資料來源:FactSet, 標準普爾,美國聯準會,摩根資產管理。*房地產業的價格報酬數據始於2001年10月9日。過去的表現並非目前及未來績效的可靠指標。環球市場縱覽-亞洲版,最新資料:截至2023年6月30日。

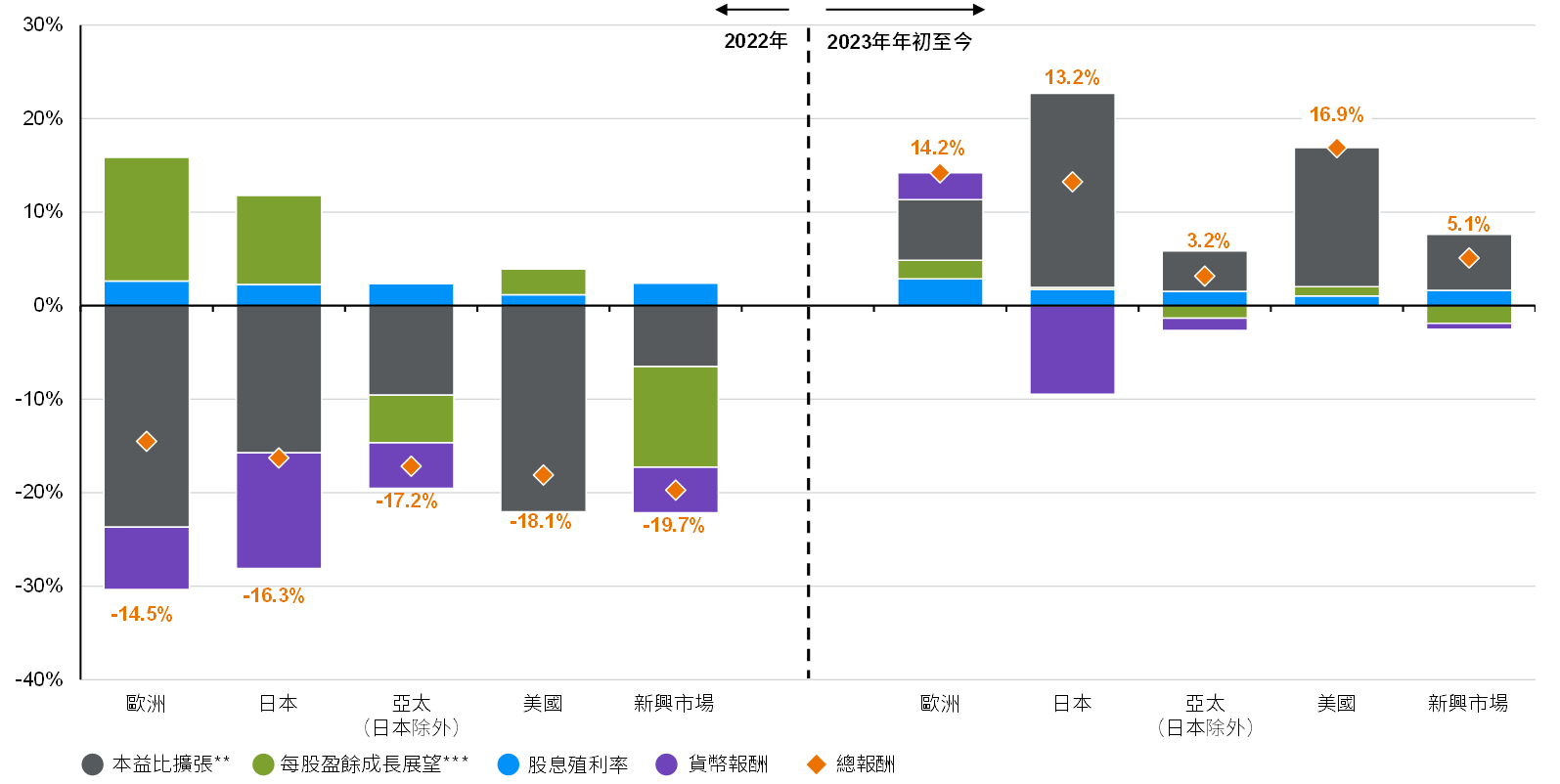

全球股息為股市報酬的穩定因子

最後仍要提醒投資人,雖然今年來美股、歐股與日股的漲幅相對明顯,但有很大一部分是靠著企業盈餘和本益比的擴張所帶動;然透過下圖可觀察到,無論是2022年全球股市大跌,抑或2023年全球股市上漲,儘管企業獲利與本益比擴張的變化差距相當大,唯有股息才是穩定股市報酬的因子。因此,我們建議投資人在布局美股或全球股票時,也要留意股息殖利率對整體投資收益的貢獻。

全球股票報酬來源*

以美元總計報酬

資料來源: FactSet, 標準普爾,摩根資產管理。*所有報酬率基準為MSCI報酬總指數(正式)數據,唯美國報酬率基準為標準普爾500指數。**本益比擴張基準為預期本益比。***每股盈餘成長展望基準為未來12個月綜合企業獲利預期。多元化配置並不保證正報酬,亦不能消除虧損風險。過去的表現並非目前及未來績效的可靠指標。環球市場縱覽-亞洲版,最新資料:截至2023年6月30日。

投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。投資人應留意衍生性工具 /證券相關商品等槓桿投資策略所可能產生之投資風險(詳見公開說明書或投資人須知)。

美股與台股在3月8日紛紛寫下歷史新高,台股加權指數更是首度站上兩萬點大關,由於美股與台股高度連動,二地股市的後市展望成為關注焦點。

從公司治理改革、穩定的盈利表現和合理的估值來看,投資日本股市的理由依然充分。貨幣政策收緊或日元升值的威脅應該在可控範圍內。

美國的經濟與利率環境,向來是全球投資的風向指標,特別是在2024年的當下,無論是聯準會的貨幣政策還是總統與國會大選的結果,都會明顯牽動到全球投資人的情緒。

在2023年,無論是美股、美債還是美元,都是許多投資人追捧的標的。但在進入大選年的2024年,美國資產表現還能跟去年一樣牛嗎?

連續跌了三年的中國股市,自2024年起至今依舊處於下行狀態。在官方作多資本市場的工具陸續發布後,摩根也提供投資人關於中國股市投資的最新建議。

聯準會如市場預期維持利率不變,聯邦基金利率維持5.25%-5.50%目標區間,為2023年7月以來連續第4度利率決策會議暫停升息。

2023即將結束,伴隨美國的名目利率來到高原期,以及中國經濟可望重回穩定,投資人在2024年可以準備重新啟動自己的投資計劃了。

聯準會在昨(12/13)晚間再次暫停升息,且在會後聲明中也明顯偏向鴿派,受此影響,美國道瓊工業指數不但大漲超過500點創下歷史新高,就連美國10年期公債殖利率也下滑18個基本點來到4.02%。(資料來源:彭博資訊,2023/12/14)

聯準會一如市場預期維持利率不變,聯邦基金利率維持5.25%-5.50%目標區間,是本次升息週期中首見連續第二度利率決策會議暫停升息。

在美國10年期公債殖利率突破16年來的新高後,市場對美國經濟是否即將步入衰退又再度掀起疑慮,連帶也讓全球股市在過去一季的表現受到影響。

進入8月以後,全球科技股就進入了一波修正整理,聯準會的鷹派態度更給科技股的股價表現帶來壓力,許多人不禁認為,今年來AI所帶動的科技派對是不是已經提早結束?

美國十年期公債殖利率在10月18日再度寫下近年新高,甚至一度直逼5%,全球市場因此震動,更牽動到債券投資人當下的布局策略。

在聯準會結束九月份的利率決策會議後,雖然市場一面倒地解讀為鷹派式暫停升息,但同時摩根也看到了非投資等級債的投資契機。

聯準會在昨(9/20)晚間再次暫停升息,但卻保留了未來還會繼續升息的空間,所有投資人應該留意三大投資啟示。

自2023年7月到8月底為止,日本股市一改年初以來的上漲格局,反而連續兩個月進入震盪了整理的態勢。不過我們認為,由於企業獲利與股市估值仍有空間,趁著日股整理期間進場布局剛剛好!

2022年全球主要科技股大跌約40%,但2023年上半年卻也大漲約40%,面對想像空間無限、但股價表現又大起大落的科技股,長期投資的收穫反而比想像中更大。

講到理財,每個人都有自己青睞的觀察指標與投資主張。但如果是讓身經百戰的市場策略師,來跟大家分享他自己的投資心法,那情況又不同了。

雖然自今年第一季末起,科技股的獲利預期就已擺脫谷底帶動行情反彈,但在美國經濟過熱與中國復甦不如預期的干擾下,近期市場又再度出現衰退雜音。

聯準會一如市場預期升息一碼,將聯邦基金利率調高1碼至 5.25%-5.50%目標區間,為 2001 年以來近 22 年最高利率水準。

對於日本,誰說您永遠只能去旅遊去消費呢?只要透過適當的投資方式,您也有可能把花出去的日幣再賺回來。

ChatGPT給世人帶來全新的AI體驗,也替這個產業創造了無限想像的商機。不過,相較於殫精竭慮地去挑選個股,透過科技型基金參與AI商機,您反而可以獲得更好的投資體驗。

今年,除了台股與科技股表現令人驚喜外,在過去這段期間,金融市場上其實還出現了兩大黑馬潛力市場,分別就是日本與巴西。

自2023年初以來,科技股已經上漲了明顯的一個波段,在聯準會6月宣布暫停升息後,科技股可以從底部反彈創造牛市行情嗎?

聯準會一如市場預期按兵不動,將聯邦基金利率維持於5%-5.25%目標區間的16年高位,為累計10次升息長達15個月的貨幣緊縮週期釋出暫緩風向,

經濟衰退雖然不必然會發生,但市場現在都在討論經濟衰退,投資人的信心也異常脆弱。根據歷史經驗,如果真的出現經濟衰退,那麼,在衰退前投資反而也有好處!

儘管聯準會在五月暗示將暫停升息,但也不代表聯準會將開始降息,因此,在目前美國基準利率可說是處於相對高檔的情況下,現在投資債券的優勢到底在哪?

在昨(5/3)日,聯準會(Fed)一如市場預期再度升息一碼,將聯邦基金利率調高1碼至5%~5.25%的目標區間,不但是2006年6月以來的最高水準,同時也是自去年展開升息以來的第10次升息。

就在美國面臨經濟衰退的壓力時,中國當前的經濟情勢卻與美國完全相反,對將助於中國股市出現投資契機。

儘管當前全球的通膨已經趨穩,各國央行的升息進行也即將進入尾聲,但在增長放緩風險擴大的情況下,預料第二季的金融市場並不會太平靜。

中國經濟重啟增加亞洲的經濟動能,美元表現弱勢亦有可能推升風險性資產的表現,在這環境下,亞洲股市可望受惠最大。

聯準會一如市場預期於昨日(3/22)再度升息一碼,將聯邦基金利率調高至4.75%~5%目標區間,創下2007年9月以來的最高利率水準。

瑞士信貸事件的爆發,不但導致歐洲銀行股承壓,同時也導致部分的銀行股暫停交易,使得目前市場情緒面大幅壓倒基本面。

美國聯準會主席鮑爾的發言再度提高市場升息預期、矽谷銀行(Silicon Valley Bank)也發生流動性危機,金融市場已開始擔憂在聯準會大幅升息下,資產價格的修正或將引發系統性的金融風險。

自2022年11月起,無論是MSCI中國指數還是中國A股皆出現明顯反彈,表現大幅領先全球市場,投資人不免想問,經過三個月的反彈後,中國股市在兔年還有解封行情嗎?

在農曆新年的年假期間,受到通膨預期下滑與企業獲利的影響,美股出現明顯反彈,我們也觀察到美股企業獲利修正的趨勢已接近底部。

2023年全球經濟雖有衰退疑慮,但聯準會已在2022年快速升息,所以無論今年景氣如何,手中有債券基金,反而可以兼具資本利得與孳息收益機會,讓您的投資左右逢源。

一如市場預期,聯準會於昨日(2/1)再度升息,將聯邦基金利率調高1碼至4.5%~4.75%目標區間,惟步調持續放緩。

從長期投資的角度來看,高股息股票最適合在現階段投資,因為美國聯準會升息有助於企業提高股息股利,而且隨著價格修正,多數股票的價值也已來到吸引人的價位,這時候佈局高股息股票基金,反而可以享受到股價與股息長期增長的複利優勢。

配息收益向來是投資人青睞債券資產的主因,今年來市場明顯修正,在全球景氣步入衰退風險的現在,追求收益成為長線投資人關注的重點。

基礎建設的發展,隨著社會進步,已經從傳統基礎建設,逐漸發展到永續基礎建設,因此,不論是想要追求成長潛力,或是想要面對通膨,都可採取永續基礎建設的投資策略。

全面囊括夯商機的破壞式創新的投資主題正夯,並已從「選配」晉升為投資「標配」。摩根全球成長型產品因具備3大特點,讓投資人可以超前部署含金量高的創新成長趨勢,想成為2022年投資贏家的你絕對不容錯過。

強勢美元格局短期內不易改變,新興市場的經常帳狀況將持續受到考驗。

美國重回正實質利率的環境,美國投資級公司債對公債的利差仍超過150個基點,利差優勢為疫情以來最大。

在聯準會升息帶動下,固定收益與股票資產的收益率都較今年初顯著提升。

因此展望下半年,投資人還是要留意「美國大選」、「資產評價調整」與「美中關係」等三大變數的挑戰。

隨著美國10年期公債殖利率突破5%,美股到底還是不是一個優異的投資市場,已引起投資人的關注,我們認為,有鑑於聯準會可望在2024年下半年採行較寬鬆的貨幣政策,公債殖利率的走勢可望趨緩甚至下跌,這將有助於美股在2024年的表現。

最近中國股市出現起色,到底是暫時性的現象,還是真的已經見底?

聯準會已正式進入升息循環,但在過去的歷史經驗裡,高股息企業的股票正適合在這樣的環境下布局。

你是否注意到,科技顛覆、消費翻轉、醫療創新、綠色生活和社會共融等5大趨勢正在悄悄地改變世界樣貌? 趨勢照亮投資!摩根篩選出5大趨勢中優質標的,讓你透過定期定額輕鬆跟上趨勢!

最近資金又開始大量進駐中國A股,投資人可以注意些什麼 ?

聯準會釋放出可能提早退場的訊號,第三季投資該如何為此作好準備?